許多人認為 Blur 推出的借貸協議 Blend 有助於增加 NFT 的流動性,但是這種流動性的動力主要是依靠積分獎勵,未來流動性的持續性有待商榷。

(前情提要:Blur創辦人「NFT流動性至上」的理念,能靠借貸協議Blend實現? )

(背景補充:Blend完全分析》內建抗巨鯨機制,能吞下NFT借貸市場? )

近一個月以來,NFT 市場被火爆的 BRC20 Ordinal NFT 以及 memecoin 分散了大量注意力以及流量,許多老 NFT 玩家現在都在參與追逐 BRC NFT 市場的熱點與鏈上土狗。與此同時,原 NFT 市場逐漸遇冷,唯一值得關注的事件是,新星 NFT 聚合交易市場 Blur 於 5 月 2 日上線以 NFT 作為抵押品的點對點永續借貸協議 Blend,正式進入 NFT 借貸賽道。

很多人對 Blur 強勢進入 NFT 借貸賽道持樂觀態度表示,認為這會有利於增加 NFT 的流動性。但是,R3PO 認為,這種流動性和資金活力的動力目前主要來自積分激勵,未來能否具有持續性還有待商榷。

Blend是什麼?與現有借貸協議有何不同

Blend 的機制由 Paradigm 直接操刀,所發布白皮書中的聯名作者 Dan Robinson 等更是Compound、Uniswap 等頭部 DeFi 協議中的資深貢獻者。與此同時,Blend 的設計理念延續了在 DeFi 協議中發揚光大的非許可和可組合性理念。

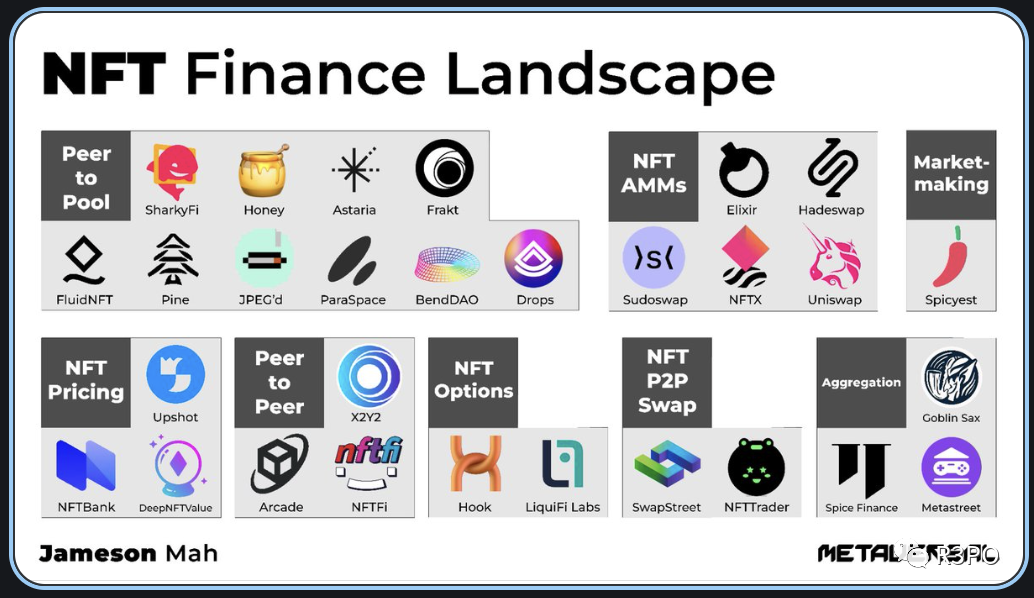

Blend 所採用的是 P2P Lending,它本質上是匹配 NFT 持有方和資金持有方,點對點完成抵押 NFT 借出資金。不同於 BendDAO 與 ParaSpace 等新興點對池模型,Blend 只作為撮合 P2P 借貸的第三方平台。而且,Blend 與NFTfi 以及 X2Y2 等一樣採取了點對點的借貸模式,這種模式可以給予借貸雙方更大的協議訂製自由度,且不涉及自動清算問題,平台方由於只承擔撮合功能所以資金安全性也相對較高。

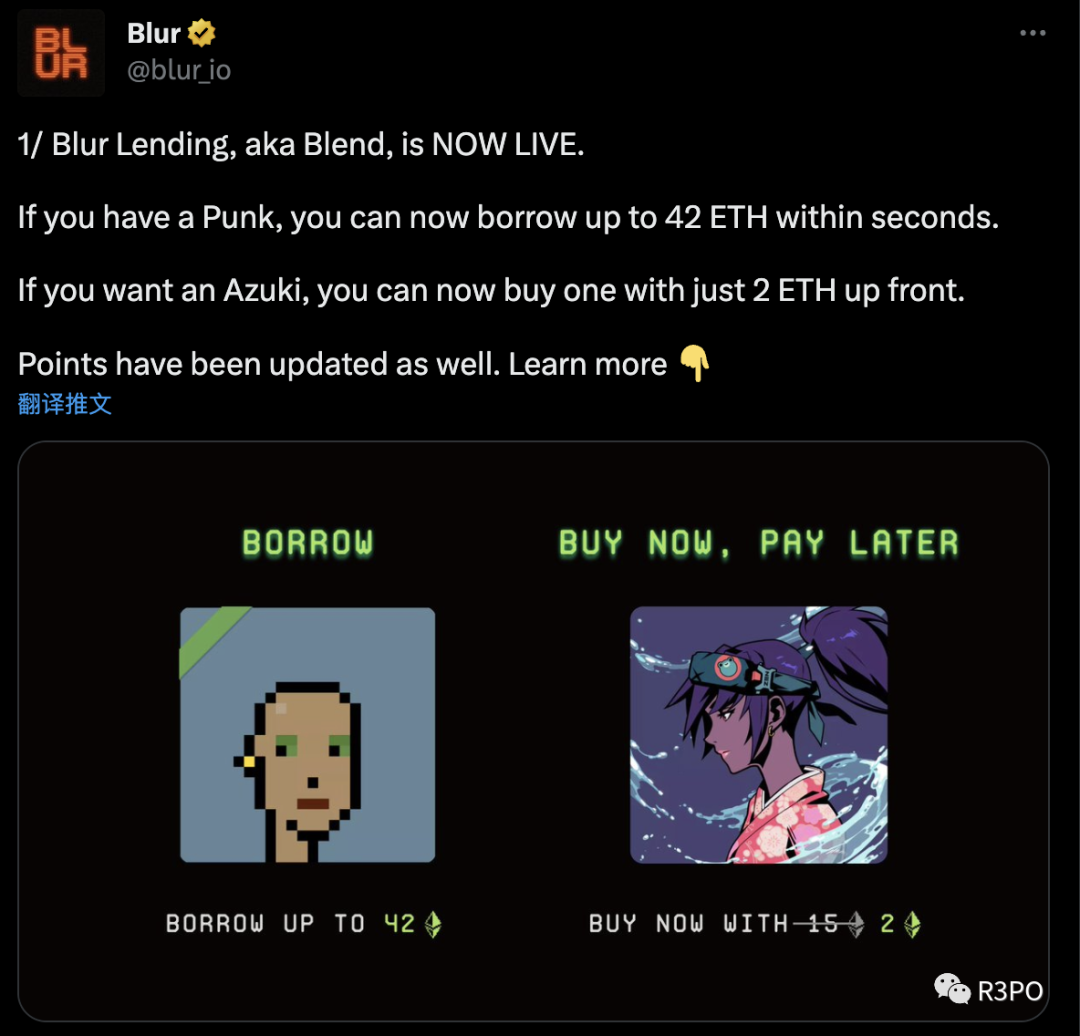

在此基礎上 Blend 還做出了進一步的調整,Blend 不依賴於預言機,也沒有到期日限定,允許借款部位無限期保持開放,直至清算,從而讓借款雙方在使用上更具有彈性,同時利率由市場決定。Blend 推出了 NFT 抵押借貸和「先買後付」(BNPL-Buy Now Pay Later)兩大產品。NFT 持有者可以通過抵押他們的 NFT 借入 ETH,而無需出售 NFT。此外 Blend 還支持「先買後付」(BNPL-Buy Now Pay Later),用戶能夠使用 BNPL 預付一部分資金來購買 NFT,並可隨時償還借款,以獲得 NFT 的完全所有權。

目前 Blend 支持 Punks、Azukis、Miladys 三個 NFT 系列,後續新增支持了DeGod。

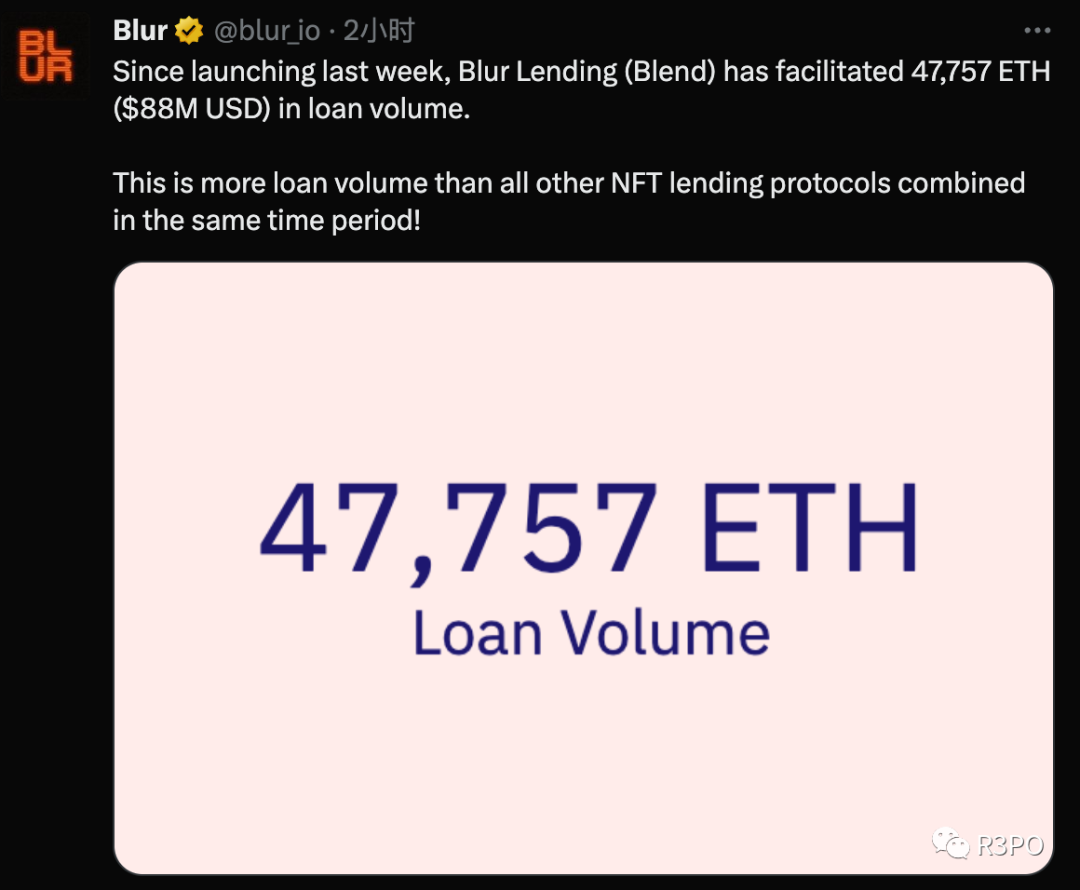

據5月10日,Dune Analytics 最新數據顯示,自 Blur 推出 NFT 借貸市場 Blend 一周以來,該市場已促成了超 4.7 萬枚 ETH 的貸款。

據5月10日,Dune Analytics 最新數據顯示,自 Blur 推出 NFT 借貸市場 Blend 一周以來,該市場已促成了超 4.7 萬枚 ETH 的貸款。

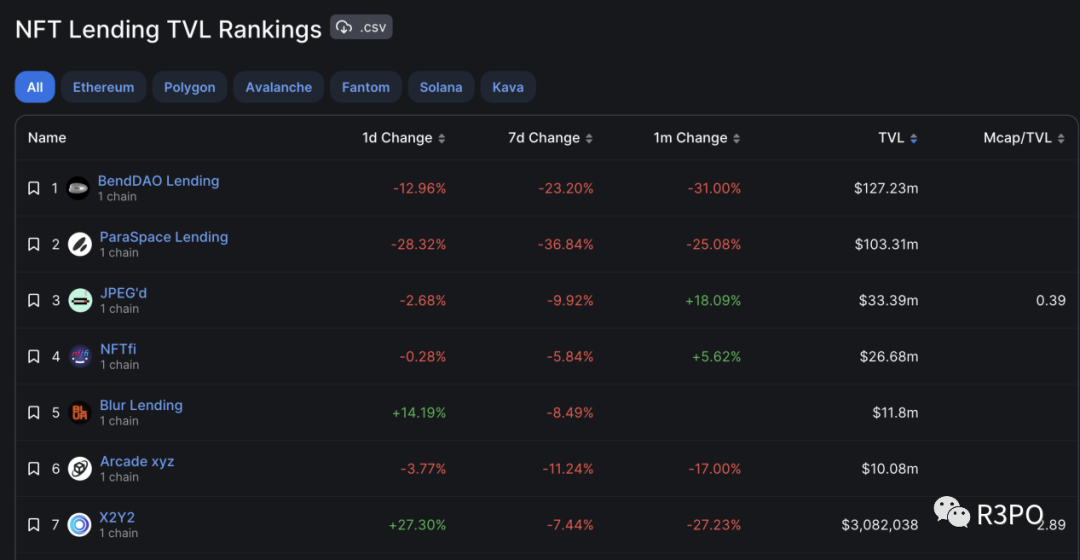

根據 DefiLlama 數據顯示,Blend 上線一周總 TVL 達到 11.8M 美元,在所有借貸協議中排名第五,來勢洶洶。這份榜單上前兩位 BendDao 以及 ParaSpace 借貸協議都採用了與 Blend 不同的點對池(Peer-to-Pool)運行機制,相較於用戶之間達成借貸協議,點對池的方式更有效率,但同樣具有一定風險,去年 8 月份,NFT 市場遇冷,藍籌 NFT 價格持續下跌,NFT 式的次貸危機引起了 BendDao 上借貸池的連環清算。近日 ParaSpace 的鬧劇也引起其 NFT 資金池的恐慌出逃,點對池的流動性危機和信任危機一直是潛在的黑天鵝風險。

延伸閱讀:理解 BendDAO 清算:引爆 NFT 流動性危機的「最後一根稻草」

延伸閱讀:ParaSpace宮鬥劇》團隊、創辦人開直播互嗆「預謀捲款、意圖篡位」

相較於點對池模式中被詬病的流動性危機算和信任危機問題,Blend 的清算機制採用貸方共識推出才會啟動清算,能在一定限度內防止地板價迅速下跌的意外事件引起的連環清算。同時借方還具有再拍賣進行融資的權利,並且可以與不同的貸方做匹配。

Blur曾帶來的流動性可能只是虛假的繁榮

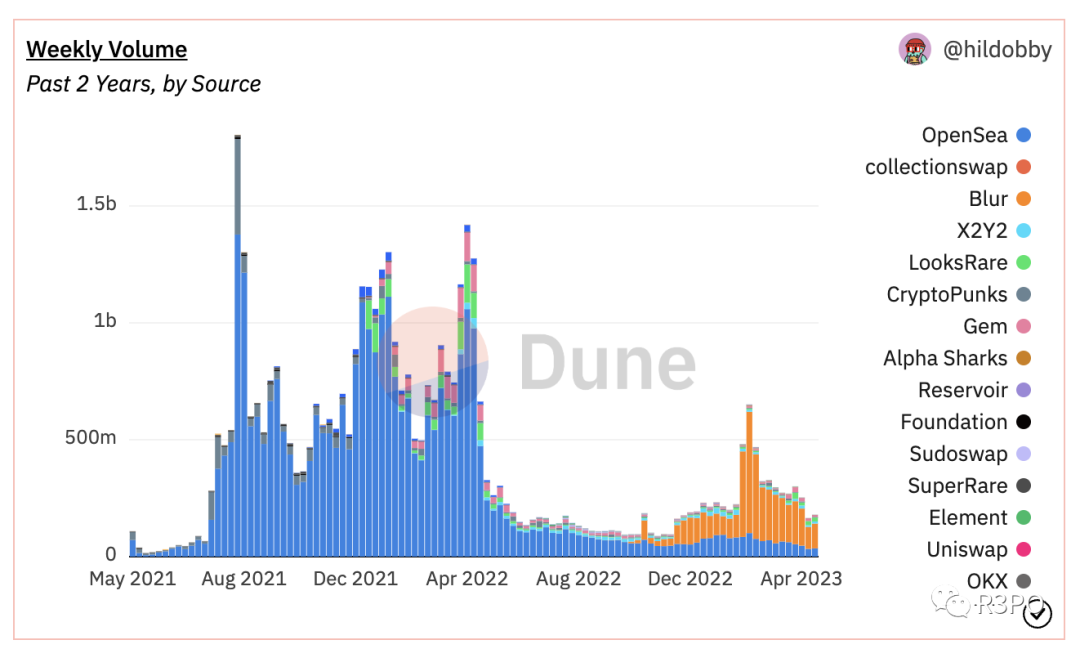

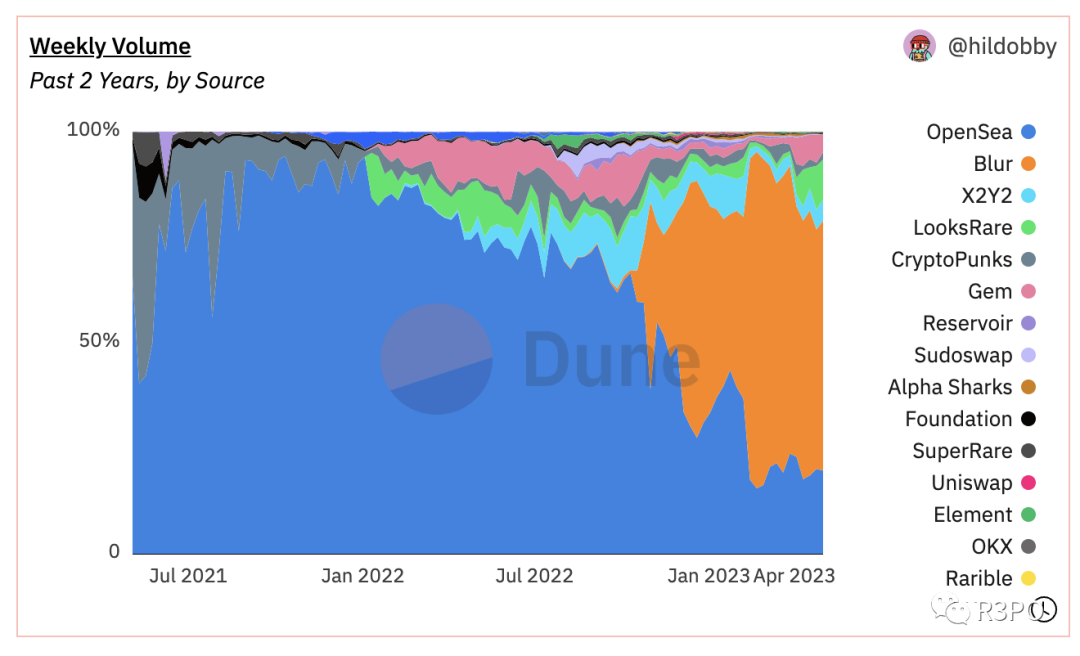

Blur 上線曾給 NFT 市場帶來「虛假的繁榮」。2023 年初以來,加密貨幣市場出現復甦跡象,但 NFT 市場總體依舊不見起色。根據 Dune 數據顯示,自去年年末 NFT 聚合平台 Blur 上線後,因其空投獎勵機制,迅速占領了 NFT市場的份額,同時將如一灘死水的 NFT 市場交易量帶動了起來,然而在 2 月 14 日發行空投獎勵後,整體 NFT 市場交易量開始驟降,BLUR 代幣價格也在短短三個月從最高點下跌近70%。

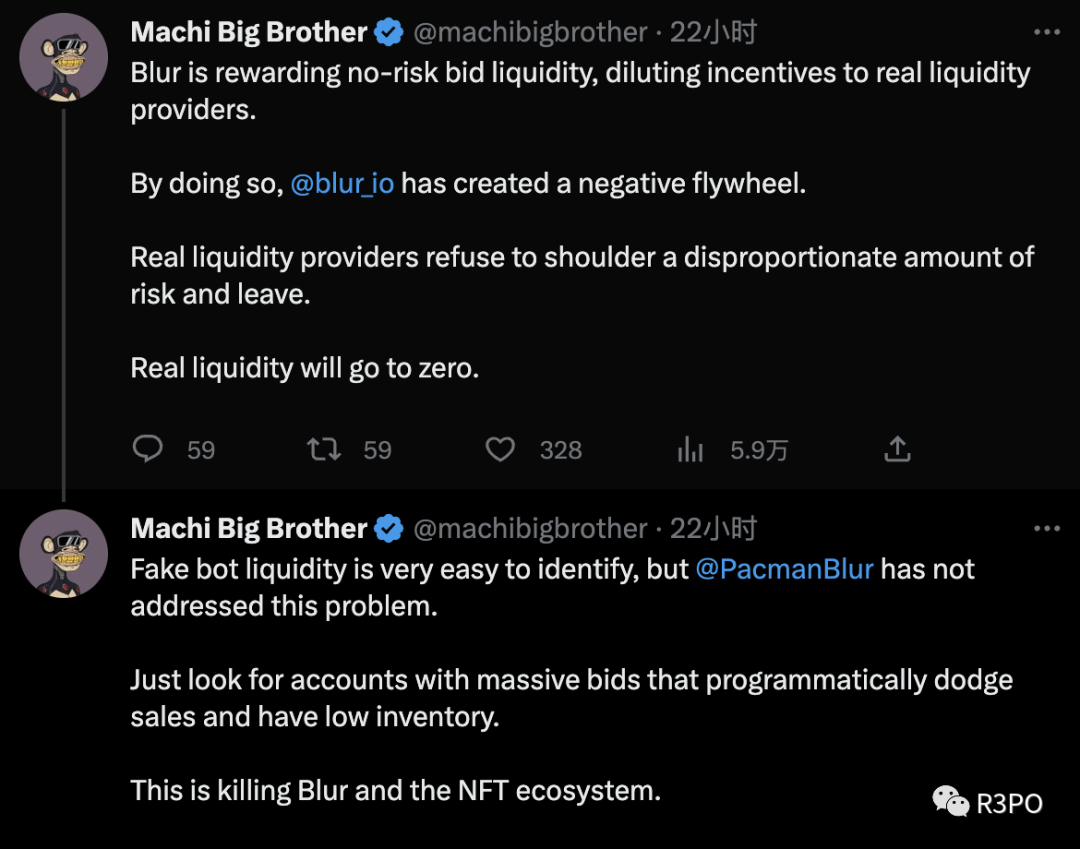

不僅如此,大多數 NFT 的地板價格更是屢屢下跌。其中 NFT 市場的龍頭無聊猿(Bored Ape Yacht Club,BAYC) 系列的地板價,就從 2 月份的 80 ETH高點不斷下跌,一度在上周跌破 44 ETH,再創下近 6 個月來的低點。期間,NFT 領域知名 OG 麻吉大哥在這場 Blur 刻意營造的遊戲中虧損嚴重,甚至宣布退出 NFT 領域,並對 Blur 機制做出如下評價:「Blur 的機制縱容虛假的流動性,忽視了真正流動性提供者的權益,真正的流動性提供者會因時常承受不成比例的風險逐漸離開,最終實際的流動性將歸零,這一切正在扼殺 Blur 和整個 NFT 生態系統。」由此可見,Blur 所帶來的流動性可能只是虛假的繁榮。

延伸閱讀:麻吉大哥宣布「退出 NFT 」!BAYC地板價創今年新低

Blend 平台:創造流動性還是服務大戶?

在傳統金融市場中,借貸的需求無處不在,例如房貸,車貸,銀行貸款等。在 NFT 市場,NFT 持有者也都有進一步提升資金運用效率的需求,通過貸出 NFT 換取現金的流動性從而達到資本利用最大化。此外,用戶選擇抵押NFT 而不是出售 NFT,也有助於緩解供給過剩的問題。所以 NFT 市場的借貸具有一定現實意義。

然而,Blend 是否是 NFT 借貸的最優模式,仍有待評估。自從 Blur 一期空投誕生諸多暴富神話之後,第二期的bid 獎勵機制,吸引了一群本質上並不喜歡收藏 NFT 的「礦工」,把整個 NFT 市場當成了「礦場」。這些大戶和科學家不斷優化他們的機器自動化腳本和資金規模,以收割別人為目的,已經給整個市場帶來了極大的風險。在這個高風險的市場中,很多普通玩家過去憑著對 NFT 的熱情和喜愛提供真實的流動性,但現在他們在購買 NFT 時,還需要面對背後大戶之間博弈的風險,長此以往人們將對這個市場愈發失望。Blur 的這套獎勵機制以及極致的追求流動性,已經逐漸暴露出很多問題。

現如今 Blur 強勢進入 NFT 借貸賽道,很多人持樂觀態度表示,因為這會有利於增加 NFT 的流動性。但所謂的流動性真的如此重要?第二期規則出來之後,很多垃圾 NFT 項目在大戶和創辦人的勾結下「回光返照」,淪為刷積分的工具,這樣創造出來的流動性有什麼意義?當 Blur 積分獎勵活動都結束之後,這個市場被刷分內卷創造出的流動性還存在嗎?

Blend 的推出是否同樣會逐漸淪為大戶收割散戶的工具?可能 Blur 的本意是在戰略部署中結合已有的 Bid 資金池推出一個一體化的借貸、利息、分期付款的 NFT 流動性市場,提高資本效率,加速 NFT 金融化進程。但是實際上可能只為「Blur 積分礦工」增加了新的遊戲玩法。

NFTfi 賽道尚在早期階段,很多人相信未來 NFTfi 協議可能會像 DeFi 一樣走向協議矩陣,將交易、借貸、穩定幣三種模式融為一體。雖然 Blur 推出 Blend 借貸平台確實激發了資金活力,但這種活力的來源動機目前主要是積分激勵,未來能否具有持續性還有待商榷。

📍相關報導📍

Blur推出NFT永續借貸協議「Blend」 :P2P運行,不用預言機、沒有結算日