流動性再質押代幣正在為 DeFi 開啟新的篇章。本文源自 IGNAS | DEFI RESEARCH 所著文章 《Liquid Restaked Token (LRT) – A Playbook for the New Ponzitokenomics Era.》,由 深潮TechFlow 編譯、整理。

(前情提要:EigenLayer深度研報》什麼是再質押敘事?雙重收益和治理權都拿? )

(背景補充:一文解析EigenLayer重複質押的原理、與其優勢所在 )

上月,我分享了 DeFi 中兩個新興領域的看漲觀點:流動性再質押代幣(Liquid Restaked Tokens)和比特幣 DeFi。

兩者都很吸引人,目前都在開發中,但本文主要關注 LRT ,並且我認為現在是關注 LRT 的最佳時機。

什麼是再質押?需要知道的關鍵點

再質押是 EigenLayer 的一個功能,EigenLayer 是一個中間件,允許您一次向多個協議質押您的 ETH,這些協議稱為「主動驗證服務(AVS)」,從而同時為多個網路 / 服務提供安全保障。

延伸閱讀:再質押賽道觀察:除了EigenLayer,還有哪些潛力專案?

這些服務通常負責自己的安全性,包括橋接、預言機、側鏈,但我們將來會看到一些瘋狂的新想法和概念興起。

如何工作

EigenLayer 充當一個跨鏈橋,讓您可以將您已經質押的 ETH「再質押」到各種協議 ——AVS。您可以選擇直接再質押 ETH,或者使用流動質押代幣,如 stETH、rETH 或 cbETH。

優勢

- 資本效率:使用者可以以相同的資本從多個協議獲得收益。

- 增強安全性:EigenLayer 允許新協議利用以太坊現有的安全層。

- 開發者自由:節省開發者建立新安全層的時間和資源。

風險

- 罰款風險:由於惡意活動,失去質押的 ETH 的風險增加。

- 集中化風險:如果太多質押者轉移到 EigenLayer,可能會對以太坊造成系統性風險。

- 收益風險:協議之間的高收益競爭可能會稀釋質押獎勵。

再質押提供了一種最大化質押獎勵和協議安全性的方法,但它也帶來了自己的一系列風險,特別是關於罰款和中心化的風險。

介紹流動再質押代幣(LRT)

EigenLayer 的再質押模型對 DeFi 來說還有一個重大缺點:

一旦您的流動性質押代幣(LST)被鎖定在 EigenLayer 上,它們就變得不流動了。您無法交易它們,用作抵押品,或在 DeFi 的任何其他地方使用它們。

流動性再質押代幣(LRT)提供了一種解決方案,通過解鎖這種流動性並新增另一層槓桿來提升收益。 與直接將 LST 存入 EigenLayer 不同,您可以選擇通過流動性再質押協議進行存款。這與我們使用 Lido 的邏輯相似。

LRT 的核心優勢包括:

- 流動性:解鎖之前質押的代幣以在 DeFi 其他地方使用;

- 更高收益:通過增加槓桿提高回報;

- 治理聚合器:DAO 或協議管理再質押,不需要手動操作;

- 複利收益:在優化收益的同時節省 Gas 費用;

- 多元化和降低風險:如果您在 Eigenlayer 上再質押,只能委託給 1 個操作者。LRT 允許委託給多個不同的操作者,降低單個不良操作者的風險。

為什麼我看好 LRT

流動性再質押正在為早期採用者建立一個高回報的紙牌屋。

- LRT 為最寶貴的加密資產 ETH 提供更高收益。得益於 LRT,我們可以賺取以太坊質押收益(~ 5% )+ Eigenlayer 再質押獎勵(~ 10% )+ LRT 協議代幣發行(~ 10% 及以上)。在真正的牛市來臨之前,想像一下從 ETH 賺取 25% 的收益並不難。

- 空投。Eigenlayer + AVS + LRT 協議代幣空投。

- 我相信 LRT 解鎖的流動性(否則會被鎖定在 Eigenlayer 中)將為 DeFi 創造更多槓桿,這將以類似於我們在 2020 年 DeFi 之夏所經歷的方式推高所有 TVL 數位和 ETH 價格。

- 我們還很早。Eigenlayer 仍處於測試階段,再質押容量有限,所以我認為當 Eigenlayer 提高限制並有新的需要再質押的 AVS 啟動時,樂趣才會真正開始。

代幣經濟學和即將到來的「LRT 戰爭」

即使 LRT 協議代幣還未上線,我認為這裡存在一個潛在的遊戲。

LRT 協議的代幣經濟學前景看起來非常誘人,我認為它們將以類似 veTokenomics 的方式發展。

當新的 AVS 在 Eigenlayer 的池安全啟動時,它們會提供一些有價值的東西來吸引再質押的 ETH。新的代幣和引人入勝的敘事會出現。第一個啟動的 AVS 可能更容易吸引流動性,因為我們有更少的選擇。

然而,決定再質押到哪個協議需要花費時間並需要專業知識。大多數使用者將傾向於提供最高收益的 AVS。

與直接吸引使用者 /TVL 相比,新的 AVS 可能會發現影響 LRT 協議以將存款引導到他們這裡更具成本效益。獲取 LRT 代幣以對代幣發行進行投票可能比提供原生代幣獎勵更有效。

例如,一個新的 Bridge X 啟動,需要共識層的 ETH 來保障該協議。Bridge X 團隊可以通過提供他們自己的代幣獎勵來針對 Eigenlayer 的再質押鯨魚和散戶投資者。然而,遊說獲取了大量再質押 ETH 的 LRT 協議可能更容易。

反過來,這種動態提升了對 LRT 代幣的需求,特別是那些成功吸引大量再質押 ETH 的代幣。

就像我們在「曲線大戰」中看到的那樣,爭奪 DAO 投票的 AVS 之間可能會有激烈競爭。但是,要小心他們賣給你的故事:這些代幣可能高度通膨。

值得關注的協議

由於我們仍處於早期,Eigenlayer 還在初步啟動,所以目前還沒有 LRT 協議上線主網。如果您想要空投並需要時間來跟進研究,這是個好訊息。

一些有前途的 LRT 協議包括:

Stader Labs

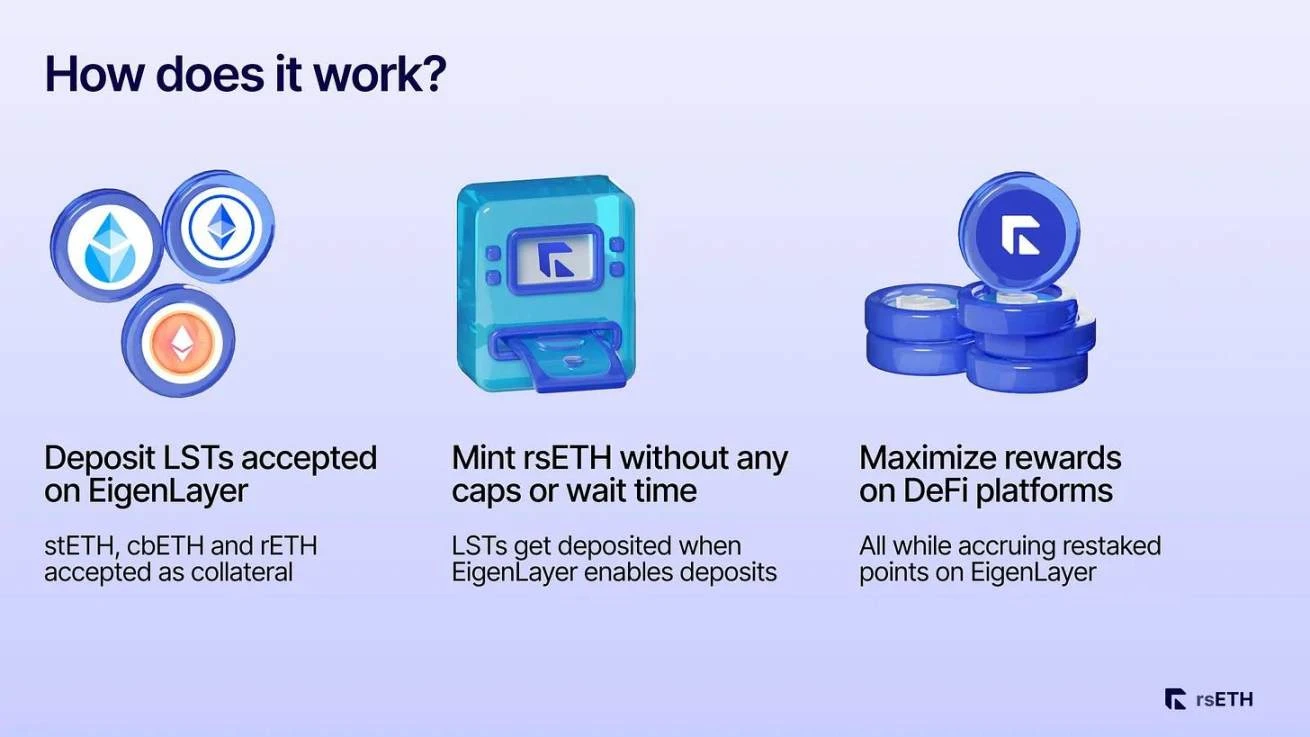

它們推出了 rsETH,其由 EigenLayer 接受的 LST 支援。

rsETH 目前在測試網上。此外,Stader 不僅僅是一個 LRT 協議。兩個月前,它推出了一種名為 ETHx 的流動質押代幣,ETHx 已經吸引了 3200 萬美元的存款。儘管 Stader 可能在 LST 遊戲中有點晚參與,但它正在 LRT 時代的早期。

Stader 已經擁有一個代幣 SD,代幣的存在可能排除了空投的可能性。然而,隨著 LRT 敘述獲得動力,SD 可能成為一個有吸引力的賭注。

Astrid Finance

與 Stader 不同,Astrid 有兩個 LRT 而不是一個。

您可以將 stETH 或 rETH(LST)存入池中,並獲得 LRT(rstETH 或 rrETH)作為回報。 然後這些池化代幣被再質押到 EigenLayer,並由 Astrid DAO 分配給各個操作者。

賺取的獎勵會自動複利,rstETH 或 rrETH 持有人的餘額會通過餘額調整重新確定。

InceptionLST

另一個新的正在測試網上的協議。

您可以存入 stETH 或 rETH 以獲取名為 inETH 2 的 LRT。

Astrid 和 InceptionLST 都沒有代幣,所以現在與它們互動可能會有利於潛在空投。

最後,Lido 和 Rocket Pool 也可能擴充套件到 LRT。我希望不會,因為新的 LRT 專案提供了更高收益的機會。

劇本

我計劃做以下事情:

- 學習:LRT 是新的,所以需要熟悉各種協議,並密切關注 Eigenlayer 的更新。

- 盡職調查:在任何協議啟動之前,我都會測試每個協議。我會加入他們的 Discord 頻道,詢問他們的路線圖、即將推出的升級和整體策略。

- 市場動態:一旦 Eigenlayer 提高存款限制,真正的行動就會開始。需要關注的是哪個 LRT 協議獲得了最多的 TVL。我預計 LRT 市場將反應 LST 市場,其中一個協議可能主導達 80% 的市場份額。

- 風險管理:通過保守做市場來保護我的 ETH 本金。具體來說,每個協議我會投入不超過我總 ETH 持有量的 5% 。我會避開任何過於艱深的東西;畢竟漏洞、攻擊和利用在所難免。

- 代幣策略:我的賭注是具有吸引人的「龐氏代幣經濟學」,可以建立自我持續的飛輪的 LRT 治理代幣。這些代幣應該提供有吸引力的質押收益、實際收益獎勵以及關於哪個 AVS 接收再質押 ETH 的投票權。此外,它們需要具有足夠低的通膨率以抵消礦工的任何賣壓。

- 退出策略:在市場熱情高漲的時候,當所有人都在討論 LRT 治理代幣是產生「代際財富」的新「元宇宙」時,我會提現並輪迴 ETH。最好是價格上漲時分批次賣出,而不是一次全部賣出。

- 複習和調整:希望市場會提供我們還沒有見過的新事物,請注意學習並調整。這些是最好的賭注。

風險:它可能崩潰的方式

與任何金融槓桿機制一樣,流動性再質押代幣也會帶來風險。我們本質上是在疊加槓桿,類似於 DeFi 早期,這使系統更容易受到市場波動和系統故障的影響。

Vitalik 本人警告說,再質押可能會引入危及主網安全的複雜場景,比如第三方鏈上的罰款。EigenLayer 的共同創辦人也表示認同,認為儘管再質押可用於低風險目的,但應該避免增加不必要的複雜性,可能危及以太坊的安全。

然而,如果過去可以給我們任何教訓,那就是再質押可能會被過度使用。通過啟動不需要訪問以太坊共識層的 AVS 來將其發揮到最大。

然而,儘管以太坊可能沒事,但大量新的 AVS 和 LRT 可能會稀釋進入這個行業的美元金額和關注度,導致其治理代幣價格崩潰。

所以,你看到了 —— 流動性再質押代幣正在為 DeFi 開啟新的篇章。