隨著聯準會(Fed)升息腳步邁入尾聲,投資者開始期待降息之後會帶動風險資產再次走高。但分析師研究歷史數據後指出,每次開啟降息後短期內並不會上漲,反而是進一步觸底。

(前情提要:比特幣衝破2.7萬!聯準會本週FOMC會議不升息機率達99%)

(背景補充:Arthur Hayes全文:聯準會不降息,我依舊相信加密貨幣會大漲)

美國聯準會(Fed)將在本週四(21)台灣時間凌晨兩點公布 9 月的利率決策,目前市場普遍預估利率很可能按兵不動,維持在 5.25%-5.5% 區間。隨著 Fed 暴風升息邁入尾聲,投資者開始期待之後會進一步降息,帶動風險資產再次走高。

啟動降息後往往面臨經濟衰退

但是要注意的是,雖然降息確實有利於股票、比特幣..等資產,但是卻不一定會帶來立即效應。

根據股市和投資資訊平台 The Motley Fool 分析師 Sean Williams 在此前發表的文章,他以歷史經驗表明,聯準會的「降息決策」短期內並無法阻止經濟衰退。

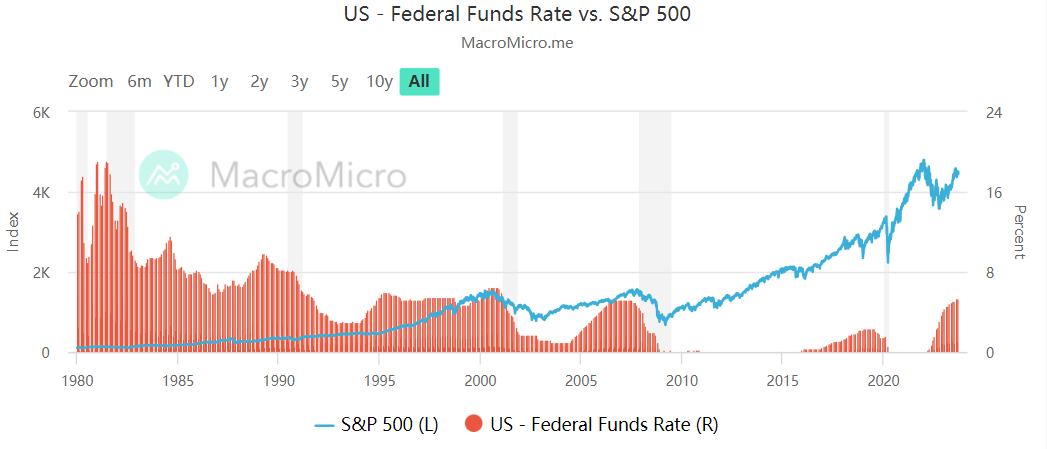

從 MacroMicro 提供的圖表我們可以看到,近幾十年每當聯準會啟動降息之後,美股 S&P 500 往往是呈現下行的趨勢。

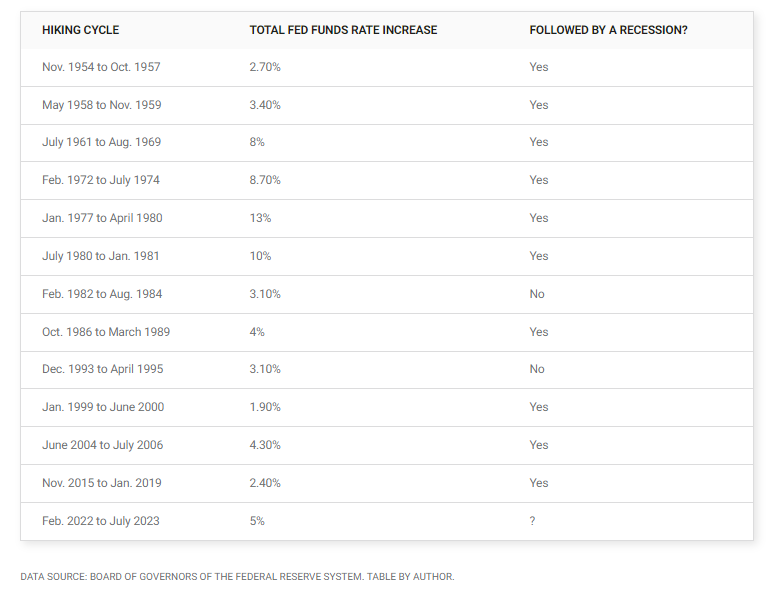

Sean Williams 進一步說明:在過去的 68 年裡,美國央行已經經歷了 13 次加息週期,且其中有 12 個加息週期均顯示出與美國經濟衰退有一致的相關性:

他表示,從過往歷史來看,聯準會降息後的短期內並不意味著股市將擺脫熊市;相反的,本世紀初以來,美股道瓊工業指數、標普 500 指數、那斯達克指數經歷了四次熊市,而前三個熊市都是在聯準會降息很久之後才觸底的。

Sean Williams 補充說,繼 2001 年 1 月網際網路泡沫期間、2007 年 9 月金融危機和 2019 年 7 月 下旬開始首次降息之後,股市分別用了 645 天、538 天和 236 天最終才觸及最低點。(換算下來,股市平均需要 473 天才會觸底)

因此 Williams 推算,聯準會最快也要明年才會首次降低聯邦基金利率,這表明熊市底部可能要到 2025 年才會出現。

長期投資者可以抓時間抄底?

整體來說,Williams 傾向認為美國在經歷這次如此激進的加息週期後,大機率會發生經濟衰退。

不過 Williams 補充表示,對於長期投資者而言,雖然美股大盤通常在經濟衰退期間表現不佳,主要指數在降息後也需要時間才能站穩腳跟,但之前的每一次股市調整和熊市最終都被牛市反彈所清除,他相信「時間是一個始終有利於投資者的變量」。

不過動區提醒投資者,任何投資都具備風險,務必保持謹慎。

📍相關報導📍

美國8月CPI反彈超預期!加深聯準會升息擔憂,比特幣力守2.6萬