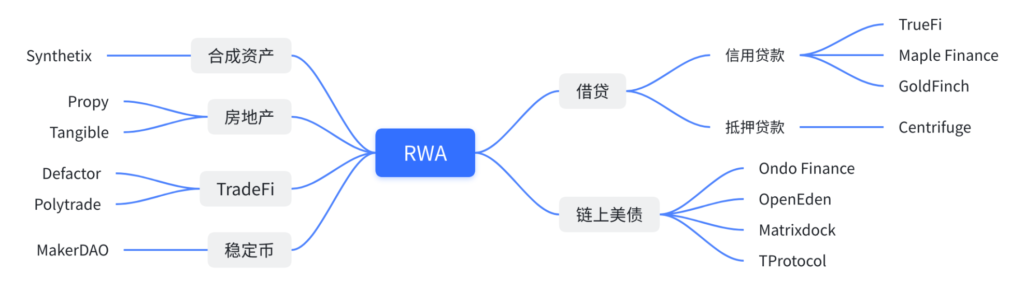

一文概覽當前 RWA 賽道下的主要分類以及龍頭專案。

(前情提要:RWA商機大》讀懂兩種「現實世界資產」發行模式 )

(背景補充:Frax豪賭的槓鈴策略:如何翻轉LSDfi和RWA賽道? )

前言

現實世界資產代幣化 (RWA)

現實資產代幣化是指利用區塊鏈和加密貨幣技術,實現有形實物資產(如房地產、藝術品等)或無形資產(如智慧財產權、專利等)的所有權數位化,並進一步實現該數位所有權的交易和流轉。這一技術的出現有望彌合傳統金融(TradFi)與數位資產之間的鴻溝。

現實資產代幣化的優勢主要體現在:

- 提高資產交易和轉讓的效率,降低交易成本和時間,利用區塊鏈的透明、可審計特性增加交易可信度。

- 提升資產的流動性,通過代幣化將不動產等固定資產轉變為可流通資產,提高資金的流動性。

- 拓展投資組合的範圍,將實物資產納入加密投資組合,為投資者提供更廣泛的投資選擇。

- 增強資產管理的安全性,利用區塊鏈的不可篡改、去中心化特性保護資產權屬,降低欺詐風險。

- 開拓新的金融業務模式,如實物資產支取貸款等增強資產的融資能力。

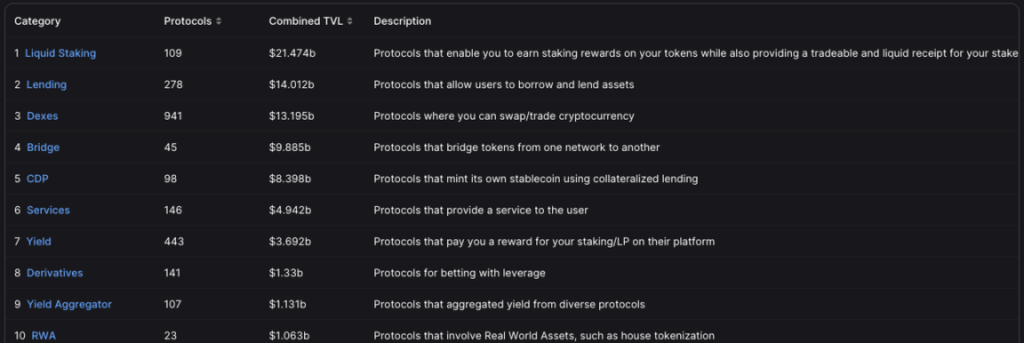

- 實物資產代幣化的總鎖定價值目前已經排到第 10 位,超過 10 億美元。

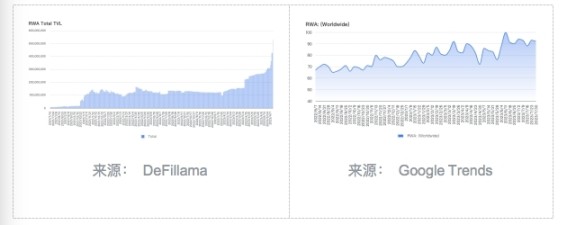

- 自 2022 年 4 月以來,實物資產代幣化的總鎖定價值激增,增長約 60%。

- 「RWA」詞搜尋受歡迎程度在 2022 年 6 月 4 日達到峰值。

總體來看,現實世界資產代幣化仍處於初期階段,但它具備重塑資產配置、管理、交易模式的巨大潛力。這一技術正在快速發展,有望加速傳統金融的數位化轉型。

鏈下 -> 鏈上

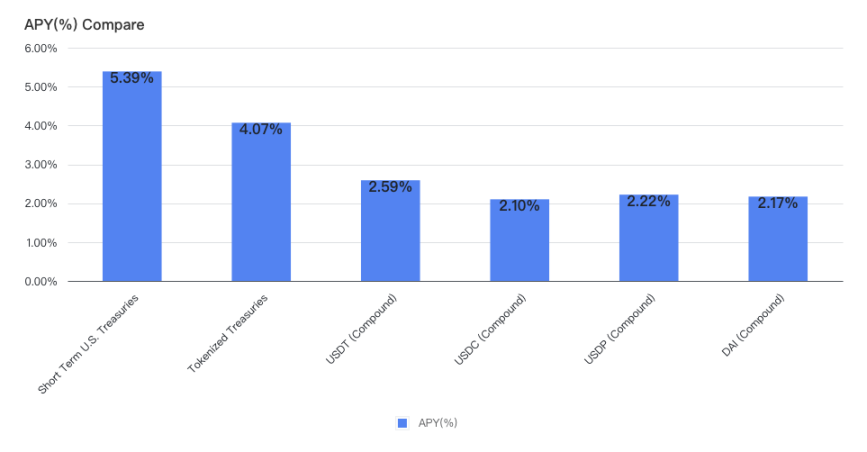

在持續低迷的加密市場和美聯儲不斷提升利率的市場環境下,3 個月期美國國債收益率已升至 5.39%,而加密世界的穩定幣的收益率僅超過 2%。傳統金融的收益明顯高於鏈上加密資產。加密市場資金大量外流,投資者也更有動機追求鏈下金融收益。

隨著鏈上基礎設施在過去幾年不斷成熟,在如此的市場條件下,鏈上投資者越來越需要有獲取鏈下收益的機會, RWA 的出現既可讓鏈上使用者通過原生加密資產獲得更高收益,也可讓鏈下使用者通過區塊鏈獲得新的資金來源,實現共贏。

鏈上 -> 鏈下

傳統借貸面臨交易成本高、不透明、低效等多重挑戰,推動對區塊鏈借貸解決方案的需求不斷增長。主要痛點包括:

- 交易成本高

- 不透明

- 效率低下

- 獲得貸款機會有限

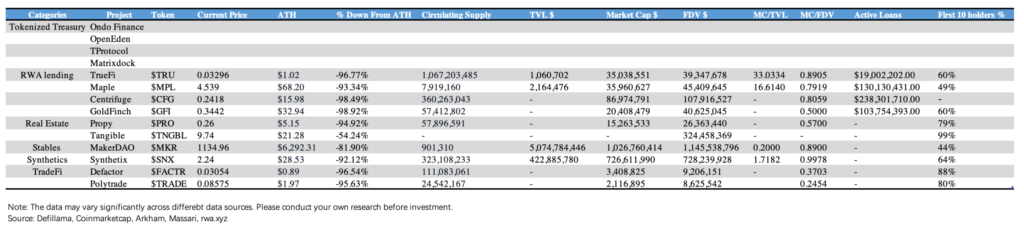

以下是當前 RWA 賽道下的主要分類以及龍頭專案:

鏈上美債

鏈上代幣化國債可以分為兩類:

- 大型加密專案方會投資部分資金於美債等傳統金融資產,以平衡風險提高收益。例如 MakerDAO 投資 5 億 DAI 到美國國債,Circle 將 USDC 儲備兌換成現金和短期國債。

- 美國國債因其優異的流動性和目前近 5% 的「無風險」年化收益而廣受追捧。因此,一些鏈上專案作為橋樑,讓鏈上投資者可投資於鏈下美債。

以下是四個代表性的代幣化國債專案:

1. Ondo Finance

專案介紹

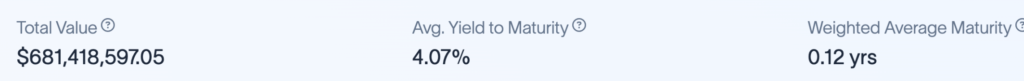

・ 業務 1: 美債基金

2023 年初,Ondo Finance 推出了美債投資基金,允許穩定幣持有者投資債券和美國國債。該平臺目前支援四隻投資基金:「美元貨幣市場基金(OMMF,4.5%)」、「美國國債(OUSG,5.02%)」、短期債券(OSTB,5.39%)和高收益收入(OHYG,7.33%)。這些投資基金以 RWA 的形式進行了代幣化。

8 月 3 日,Ondo 宣佈推出一項新產品「USDY」,提供 5% 的年化收益。USDY 由短期美國國債和銀行活期存款擔保,專門為美國境外使用者帶來機構級低風險收益機會。

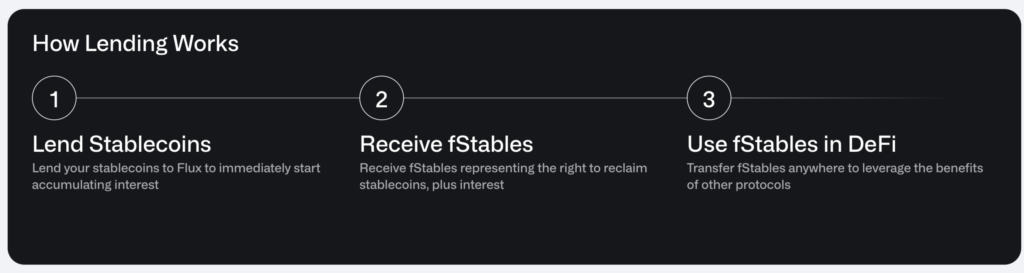

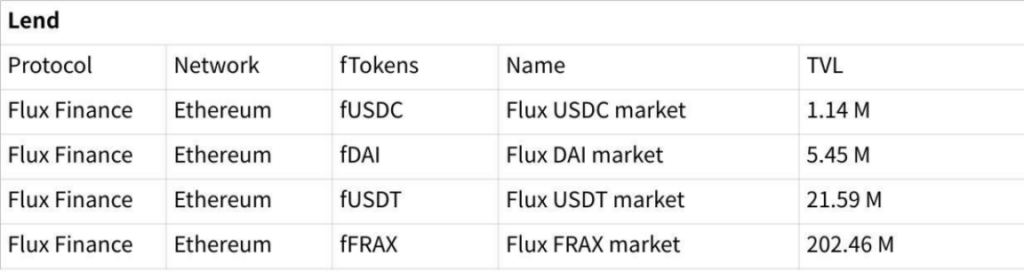

・ 業務 2: Flux 借貸協議

Ondo Finance 團隊還開發了去中心化借貸協議「Flux Finance」。該協議提供各種可供借貸的代幣,貸款人提供 $USDC、$DAI、$USDT 和 $FRAX,借款人使用 $OUSG 作為唯一的抵押品。$OUSG 持有者可以將其存入 Flux Finance 進行借貸,貸款人可以提供穩定幣賺取收益。

使用者只有在完成 KYC/AML 流程後,才能訪問和使用這些金融產品。

延伸閱讀:鏈上國債發展現狀如何?盤點 MakerDAO, Matrixdock, Ondo…

專案背景

該公司已從投資者那裡籌集了 3400 萬美元的資金,包括 Pantera Capital、Founders Fund、Coinbase Ventures 和 Tiger Global。團隊成員在高盛、Fortress、Bridgewater 和 MakerDAO 等各種機構和協議都有豐富的背景。

關鍵詞

- 合規(AML 和 KYC)

- 機構級 (僅面向合格購買者)

- 銀行工作日贖回

業務結構

・ Ondo 的代幣化基金 – OUSG 是最受歡迎的產品

- $OUSG 投資者將穩定幣傳送到基金的 Coinbase 帳戶,使用穩定幣購買 $OUSG 代幣。

- 基金聘請 Coinbase 將穩定幣兌換成美元,並轉帳給 Clear Street。

- Clear Street 被聘請提供主要經紀服務,持有和交易基金的資產。

- 投資管理人指示 Clear Street 執行交易、結算交易和保管其在 CS 帳戶中的基金資產。

・ Flux 借貸協議

為了增加 $OUSG 的利用率,投資者可以使用其 $OUSG 持倉作為抵押品借入其他代幣,如 $USDC、$DAI、$USDT 和 $FRAX。他們可以通過 fTokens 賺取借入代幣的利息。

2. OpenEden

專案介紹

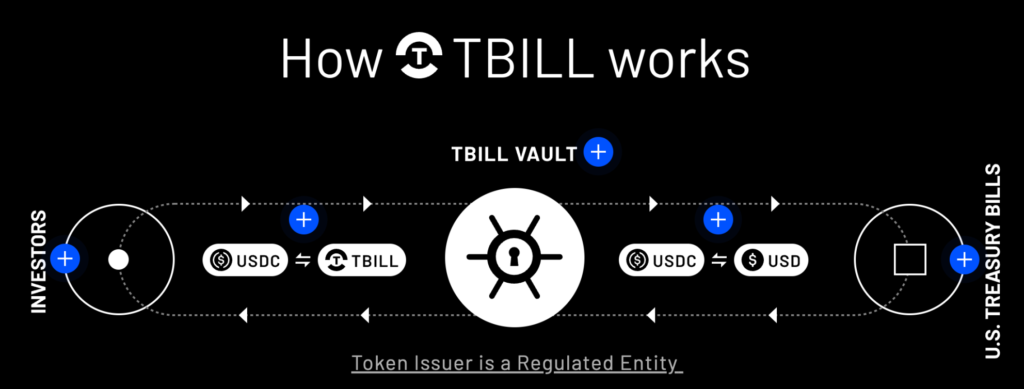

OpenEden 是一個鏈上美國國債協議,它允許 web3 代幣 $TBIL 的持有者從投資短期美債中受益,當前預期年化收益 5.3%。通過持有 $TBILL,使用者可以在不受美國交易時間限制的情況下購買美債,並且可以 24/7 贖回 $TBILL。T-Bill 是指美國政府發行的期限不足一年的短期債務。

延伸閱讀:渣打子公司Zodia Custody攜手OpenEden!為持幣機構客戶提供質押收益

專案背景

專案創立於 2022 年,OpenEden 團隊由來自 Gemini 交易所的兩位前高階監管主管 Jeremy Ng 和 Eugene Ng 創立。

關鍵詞

- B2B

- 24/7 贖回(傳統金融通常需要 1-2 個工作日)

- 面向機構

- 合規(AML 和 KYC)

業務結構

OpenEden T-Bill 是一個部署在鏈上的協議,它使穩定幣持有者能夠從他們的美國國債投資中獲得收益。大部分資產分配到短期美國國債,同時保留少量 $USDC 在區塊鏈上以方便隨時立即提現。使用者可以使用錢包中的 $USDC 鑄造 $TBILL,然後將其存入保險庫開始賺取收益。

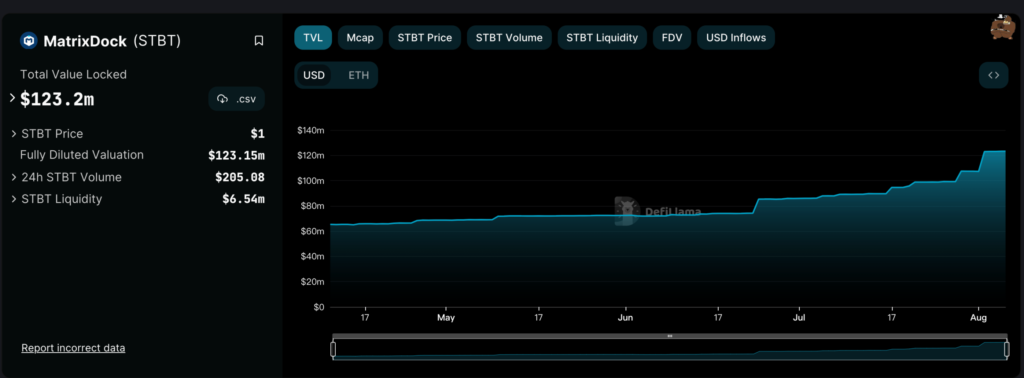

3. Matrixdock

專案介紹

Matrixdock 是一個數位資產平臺,為機構和認證投資者提供了對 RWA 的透明訪問,擁有不可變的所有權記錄、每日資產證明和破產隔離。

該平臺推出的首款產品是 $STBT(短期國庫券代幣),它基於短期美國國債提供了無風險利率。$STBT 的基礎資產由 6 個月期美國國債和以美國國債為抵押的回購協議組成。1 $STBT 的交易價格為 1 $USDC。

$STBT 是一個基於以太坊的代幣,符合 ERC-1400 標準,代表公司、債務或其他金融資產的所有權。這些代幣的發行和贖回由 Matrixdock 管理,合約白名單機制確保轉帳和交易僅限於 Matrixdock 平臺上的授權帳戶持有人。

截至 8 月 16 日, $STBT 最近 7 日年化收益率為 4.976%。

專案背景

Matrixdock 是一個由新加坡資產管理公司 Matrixport 推出的數位資產平臺。

關鍵字

- 面向機構和認證投資者

- 每日 PoR 證明 (Chainlink)

- 合規 (AML 和 KYC)

- ERC-1400 代幣標準

- 最多 5 個紐約銀行工作日贖回

業務結構

- 投資者向 $STBT 發行方提供 $USDC 或 $USDT,發行方通過智慧合約鑄造等額的 $STBT 代幣。

- $STBT 發行人然後將收到的 $USDC 兌換成法定貨幣。

- 委託第三方託管法定貨幣,通過傳統金融機構的美國國債交易帳戶購買六個月內到期的短期債券,或投資於與美聯儲的回購協議中。

4. TProtocol

專案介紹

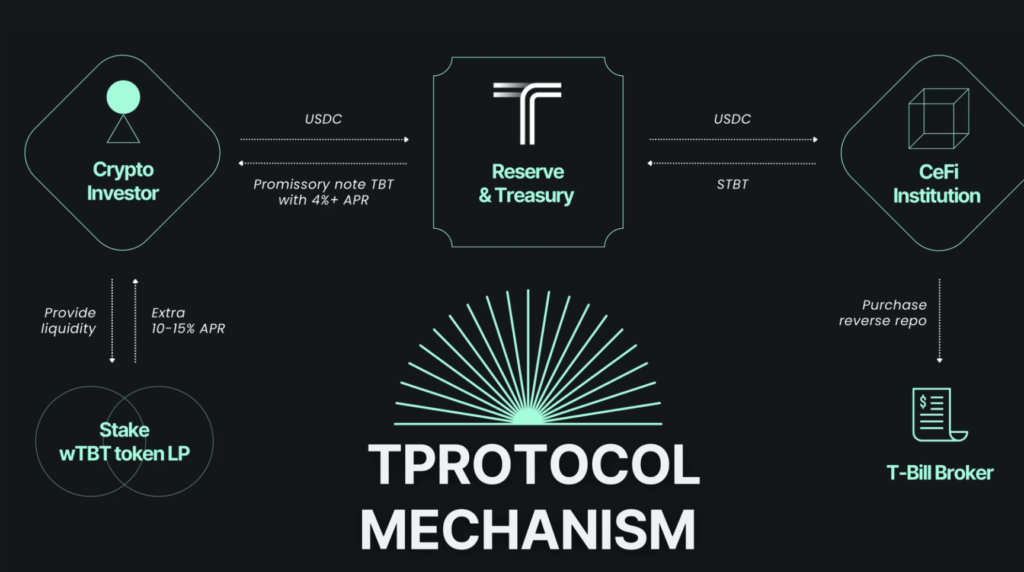

TProtocol 建立在 Matrixdock 的 $STBT 之上,使用 T-Bills 作為其基礎資產。它允許零售投資者訪問該產品。它為 DeFi 生態系統中對無風險收益的需求提供了多樣化的鏈上 T-Bill 代幣。

專案背景

關鍵字

- $TBT –> 無許可,對零售投資者友好

- $wTBT –> 可產生利息的代幣

業務結構

業務結構

TProtocol 有三種代幣:$TBT、$sTBT 和 $wTBT。$TBT 是無許可的,允許零售投資者參與。$wTBT 的設計提高了代幣的資金效率。

- $sTBT:這是一種彈性供應代幣,其價格始終為 1 美元。$sTBT 由 Matrixdock 發行。只有通過 KYC 的高淨值個人或機構才能購買。

- $TBT: T-Bill 代幣的縮寫,$TBT 由許可的 $sTBT 完全備付。它是一個無許可的彈性供應代幣。鑄幣和贖回價格將始終是 1 美元。零售使用者可以用 $USDC 鑄造 $TBT。

- $wTBT: 可以兌換成 $TBT。$wTBT 和 $TBT 可以免費相互轉換,在數學上是等價的。因為大多數 DeFi 協議不支援彈性供應代幣,$wTBT 的目的是讓 TProtocol 可以併入現有的 DeFi 協議, 成為生息代幣,進一步提高投資者資金利用率。目前,在 Aptos、Optimism 和 zkSync 網路上支援流動性挖礦。

借貸

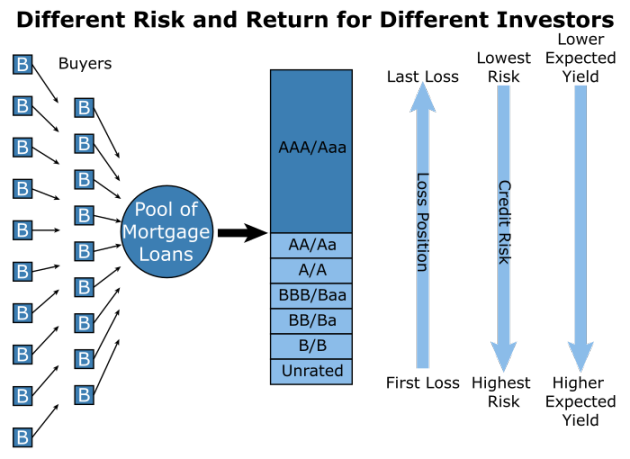

當前的 RWA 借貸協議通常具有名為分層結構的違約機制特點。由於有些借貸專案非足額抵押,RWA 協議假設違約可能在任何時候發生,特別是在信貸貸款的情況下,因此有必要設發生違約時資產損失將如何分配給貸款人。RWA 專案方借鑑了傳統金融的違約發生機制,根據風險偏好對貸款人和借款人進行分類。

這種 RWA 借貸分類通常包括兩大類:

- 優先順序:優先順序代表了一種可以最小化損失伴隨著收益減少的融資形式。優先順序投資者在收到還款方面有優先權,損失風險較小。它們旨在更安全,適合注重資本保值的風險規避投資者。

- 次級:次級組成一個資金池,提供更高的回報,但在違約的情況下首先承擔損失的風險更大。次級投資者承擔更高的風險和更高的回報,但與優先順序相比,他們的風險倉位更大。

以下是四個代表性的 RWA 借貸專案:

1. TrueFi

專案介紹

TrueFi 是一個由鏈上信用評分支援的無抵押借貸協議,它最大限度地提高了借款人的資本效率,並為貸款人賺取收益率。目前,它主要致力於為加密本土交易公司提供穩定幣無抵押借貸服務。TrueFi 計劃在未來逐步探索向公司和個人擴展其服務。

專案背景

由穩定幣 TUSD 的發行方 TrustToken 開發。TrueFi 已經從各種投資者那裡籌集了超過 3000 萬美元的資金。

關鍵字

- 信用評分模型

- 信用貸款

- 面向機構和高淨值人士

- KYC 和 AML

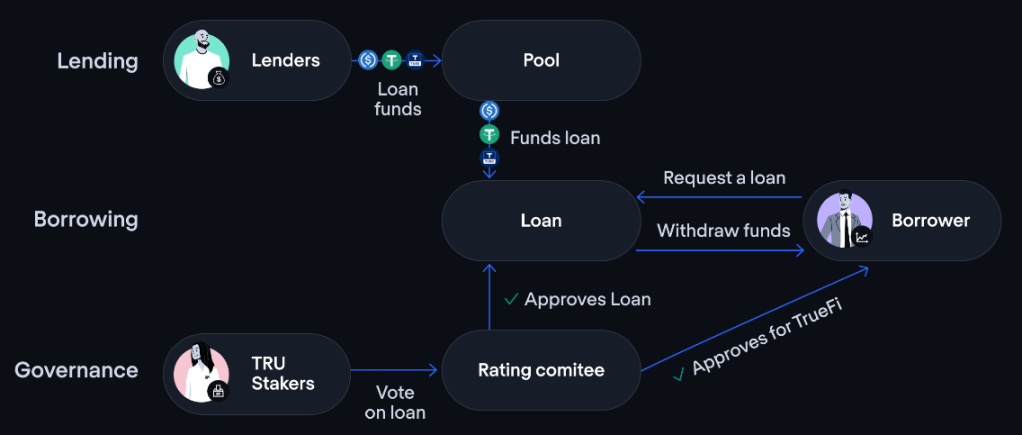

業務結構

TrueFi DAO Pools

・ 主要參與方:

- $TRU 抵押者:負責盡職調查、貸款審批和管理,讓他們可以從抵押品上獲得高年化收益和額外的投票獎勵。當獲批的借款人申請貸款時,$TRU 抵押者承擔主要的違約風險。如果發生違約,$TRU 抵押者抵押的 $TRU 將首先減少,以彌補借貸池產生的損失。

- 貸款人 / 流動性提供者:在 TrueFi 中,流動性提供者(LP)將資產存入借貸池以賺取利息。流動性提供者可以將 $USDC、$USDT、$TUSD 或 $BUSD 等穩定幣存入各自的池子,並收到代表其本金和利息的 tfToken。

- 借款人:主要借款人包括加密本土交易公司、交易平臺、做市商、DeFi 專案、高淨值個人投資者和資產管理公司。大多數貸款提供給加密本土交易公司和做市商。未來計劃包括向公司和個人擴大借貸服務。

・ 風險管理:

- $TRU 抵押者有權對每筆貸款進行投票,任何貸款要在投票環節通過,必須獲得超過 1500 萬票的支援,其中至少 80% 的票數贊成「是」。在「$TRU 抵押者投票」成功通過後,評級委員會將對是否發放貸款做出最終決定。

- 通過「TrueFi 信用評分模型」,TrueFi 抵押者和 TrueFi 評級委員會負責風險管理。

- 要求進行 AML 和 KYC。申請人需要有至少 1000 萬美元的淨資產且無債務。

・ 違約應對策略如下:

- TrueFi 基金會的 500 萬 $TRU 代幣和 $TRU 抵押者將吸收因違約造成的 10% 損失。

- 流動性提供者將承擔剩餘的違約損失。

- 違約事件將公開宣佈,借款人的所有隱私選項將被撤銷。

$TRU

- 質押 $TRU,分享協議費的一部分

- 分享所有利息的 10%

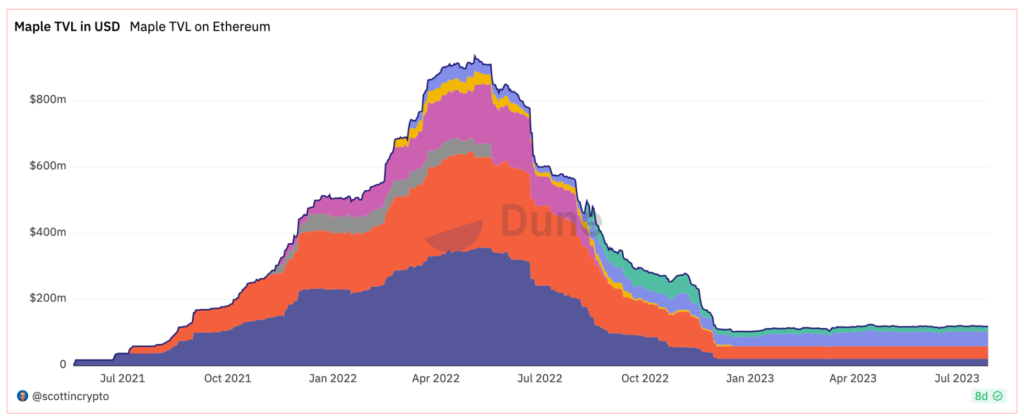

2. Maple Finance

專案介紹

Maple Finance 其核心業務圍繞機構信貸服務。

- 提供貸款($USDC 和 $wETH)服務:貸款業務由獨立的中心化池代理管理。這些代理負責監督貸款人、貸款限額、利率和貸款計劃等方面的工作。

- 現金管理:Maple Finance 推出了一隻投資美國國債的貸款池(1-14 天短期國債),當前年化收益率約為 4.7%。該平臺支援非美國 DAO、離岸公司和 Maple Finance 設定的其他實體範圍內的機構投資其指定的池子。

- 為了減少違約,Maple 推出了 Maple Direct,專注於為需要合規資金的 Web3 企業提供融資解決方案。貸款部門將提供 $USDC 和 $USDT 穩定幣貸款,並接受 $BTC、$ETH 作為抵押品。

Maple Finance 採用專業的信用審查員,對借款人進行全面信用評估。其無抵押貸款主要針對機構借款人和公司。該平臺提供多個貸款池,每個池子由作為池代表的信用專業人士管理。這些代表負責評估信用限額、與借款人協商貸款條款並積極管理貸款組合。

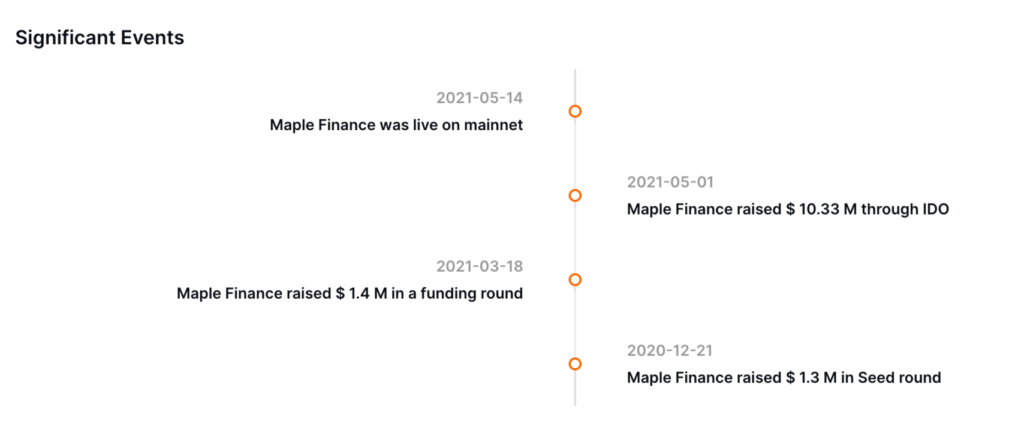

專案背景

截至現在,Maple Finance 已成功募集了超過 1300 萬美元。

關鍵字

- 面向機構借款人和公司實體

- 無抵押貸款

- 池代表(目前 Maple 團隊決定誰可以成為池代表)

- 已出現違約(2%)

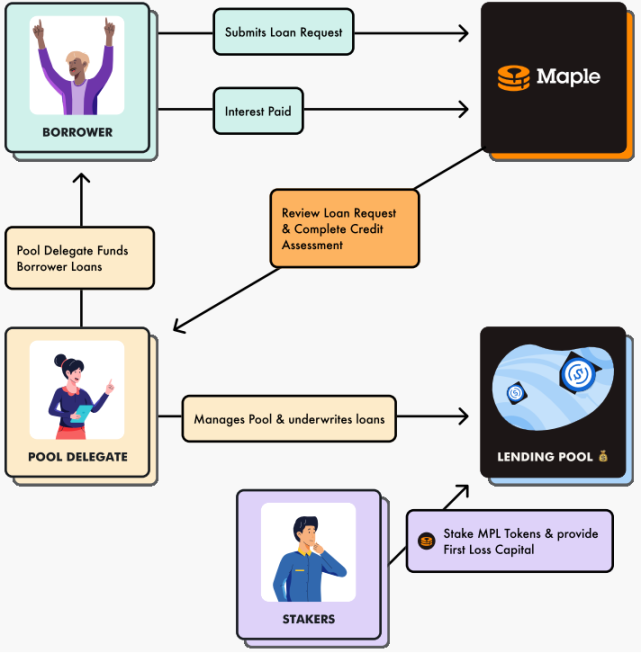

業務結構

借款人在 Maple 上提交首選的貸款條款和報價要求等資訊。如果池代表感興趣,池代表將審查擬議的貸款條款並進行盡職調查。Maple DAO 也會進行徹底的 KYC 和 AML 檢查。

關鍵參與方

- 借款人:他們主要是機構借款人,如對衝基金、交易所或做市商。這些借款人根據自己的聲譽獲得無抵押貸款,並在貸款期內支付利息。

- 流動性提供者:貸款人將資金存入流動性池以賺取利息。貸款人可以在任何時候索取他們所賺取的利息,但是只有在貸款完成後才能提取本金。目前提現週期設定為 180 天。

- 池代表:他們是負責對借款人進行盡職調查和領導整個承銷過程的有經驗的金融專業人士。要求池代表抵押 $MPL,作為獎勵,他們可以獲得部分利息收入和貸款發放費。所有池代表都必須通過 Maple 的白名單流程。他們還為池子提供保險資金,以承擔部分風險。為確保貸款安全,要求池代表至少抵押價值 10 萬美元的 $MPL(專案的原生代幣)作為流動性池抵押品,在貸款違約的情況下將用於償還貸款人。

貸款由池代表管理,他們收取一定的管理費作為補償高風險倉位,而流動性提供者在承擔較小的違約風險的同時享受貸款利率。總利息的 10% 歸池代表,其餘歸流動性提供者(LP)。專案資金由 Maple DAO 控制。

$MPL

- 交易費用折扣:抵押 $MPL 可以享受交易費用折扣。

- 社群治理:通過抵押 $MPL 參與協議治理,對社群治理進行投票。

- 分紅利息:從貸款利息中可以獲得分紅。

- 空投獎勵:平臺可能會針對抵押者進行空投獎勵。

- 流動性挖礦:抵押 $MPL 參與流動性挖礦,賺取額外收益。

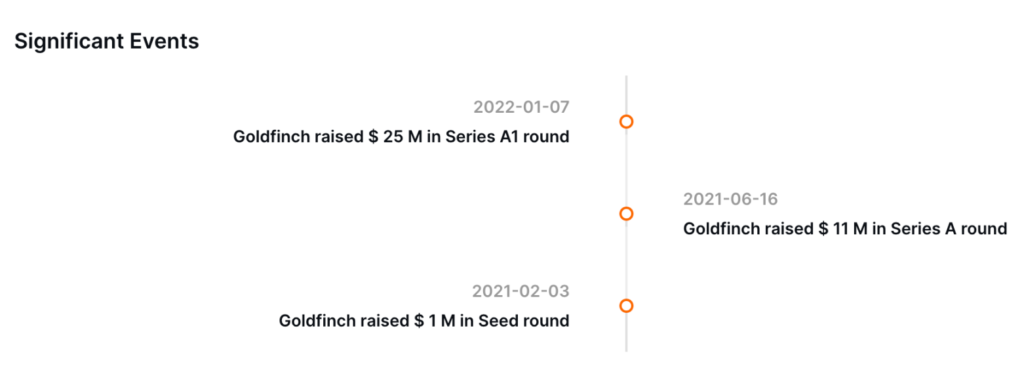

3. GoldFinch

專案介紹

Goldfinch Finance 是一個鏈上借貸平臺。借款人可以通過提供鏈上資金為鏈下實體提供貸款。Goldfinch Finance 上的借款人可能是貸款企業本身,也可能是為貸款企業提供貸款的債務基金。目前,Goldfinch Finance 的風險倉位主要集中在亞洲、非洲和南美的發展中經濟體。

專案背景

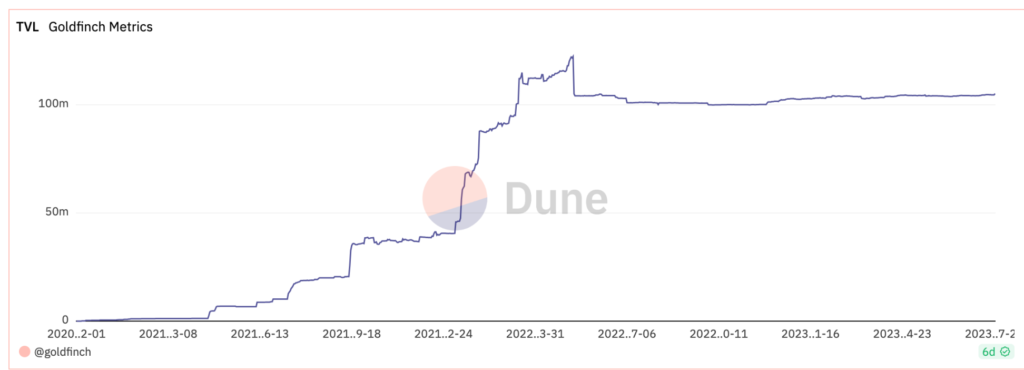

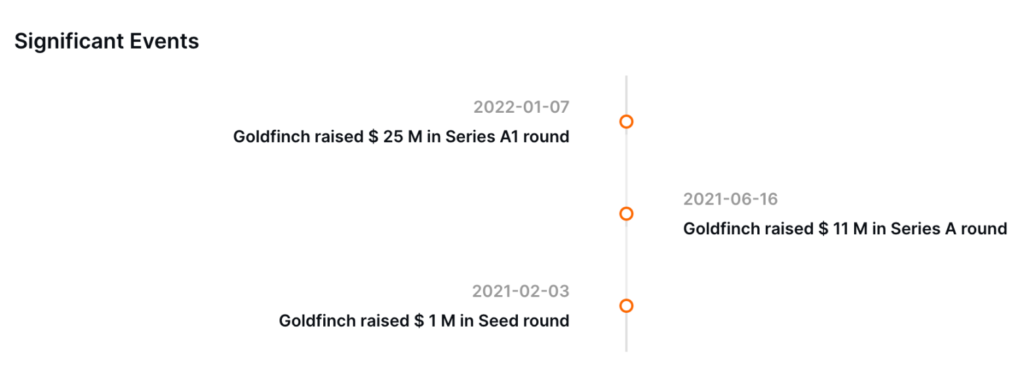

Goldfinch 經歷了三輪融資,共籌集了 3700 萬美元的資金。

關鍵字

- 信用貸款

- 去中心化審計(尚未推出)

- 面向機構(新興市場和債務基金)

業務結構

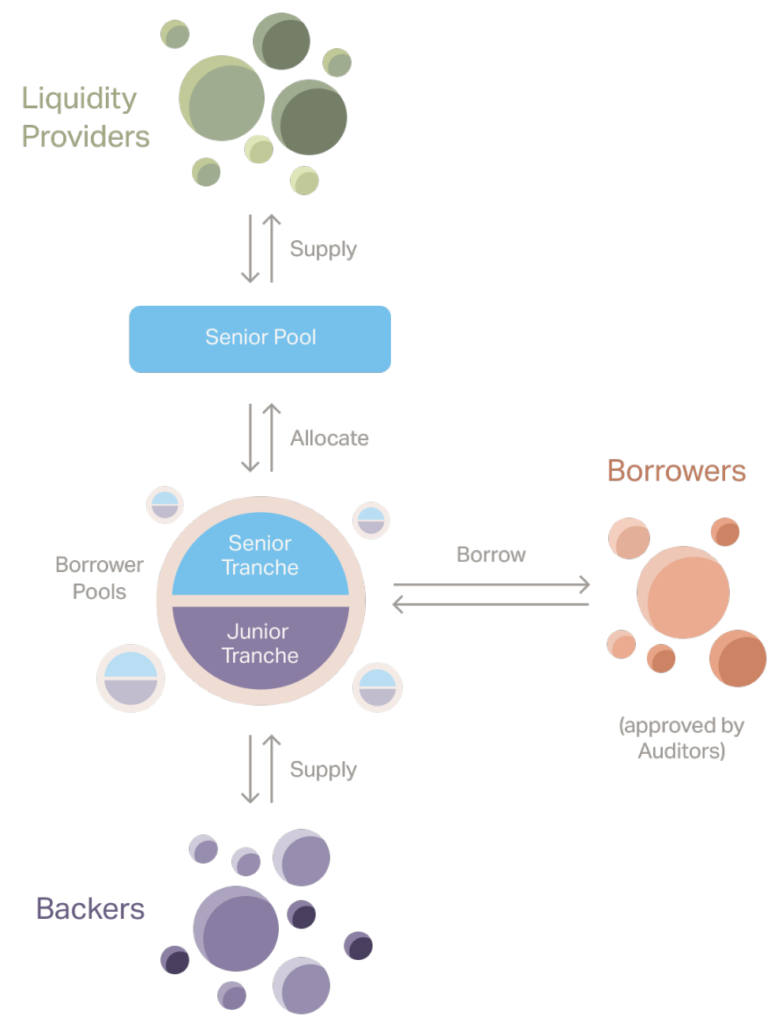

・ 主要參與方: 借款人、資助者、流動性提供者、審計員

存款端:

- 初級池:backer 負責為初級池提供資金,自行評估借款人的可信度,進行盡職調查,並可以提供先虧資金。這是一個高風險池,如果發生違約,損失會首先在此池中吸收,為了補償這部分風險,資助者可以額外獲得低風險池利潤的 20%。目前資助者可以期待約 15%-18% 的年化收益率,再加上額外的 20%,總體年化收益率超過 40%。

- 高階池:是一個低風險池,由其他流動性提供者提供資金。如果發生違約,高階池首先獲得還款。然而,如果次級池無法完全彌補違約,那麼高階池也會受到影響。低風險池的年化收益率約為 7.8%。

借款端:為債務基金和金融科技公司等借款人提供貸款,主要涉及 $USDC 借貸服務。

・ 風險管理

審計系統

- 審計員驗證借款人申報的身份是否是其聲稱的身份,但不評估其信用等級。

- 審計員需要抵押 $GFI 來獲得驗證資格(以激勵他們做正確的事情)。去中心化審計尚未釋出,核心貢獻者目前扮演審計員的角色。

- 一旦去中心化審計實施,它將由一個審計池組成。審計員將從池中隨機選擇,要求至少 6 票贊成,0 票反對才能獲得批准。審計員需要完成 KYC。

- backers 自己進行盡職調查,高風險提供了激勵使他們保持謹慎。

$GFI

- 質押 $GFI 享受借貸利息的 10%

- 治理代幣

4. Centrifuge

專案介紹

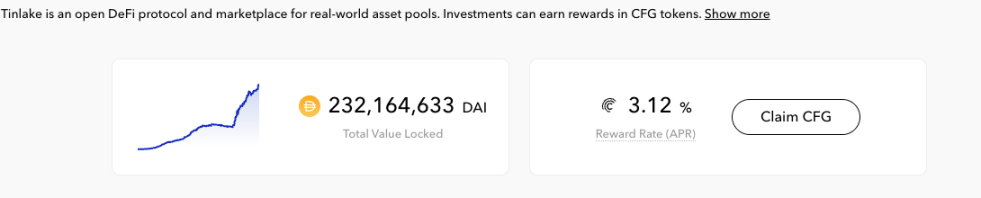

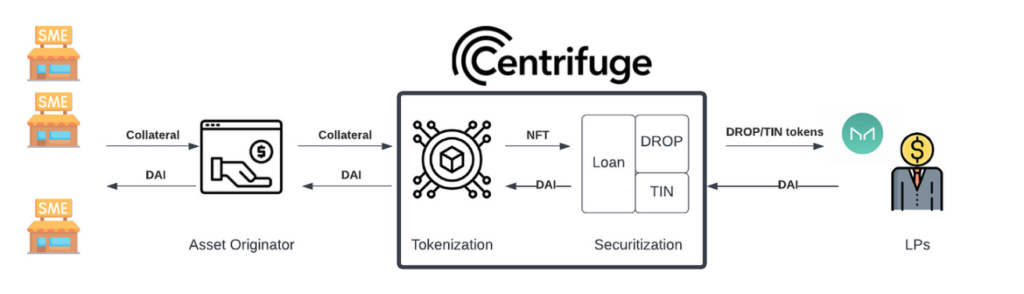

Centrifuge 旨在降低中小企業的融資成本,並為 DeFi 投資者提供穩定的收入來源。作為一家 RWA 技術提供商,Centrifuge 為 MakerDAO 和 Aave 等主要協議提供借貸工具。Tinlake 是 Centrifuge 的一個應用,是一個部署在以太坊區塊鏈上的去中心化融資和借貸平臺,通過智慧合約控制。在 Tinlake 內部,企業可以將諸如發票、抵押品和媒體版稅等資產進行代幣化,生成 NFT。

Centrifuge 擁有自己的子鏈 Centrifuge 鏈,受益於 Polkadot 網路的安全性。目前,Centrifuge 共有 17 個 RWA 資產池。每個融資專案都會建立具有不同風險收益的借貸池。Centrifuge 鏈在 2022 年 1 月成功贏得了 Polkadot 的第 8 個拍賣槽位。目前該平臺部署在以太坊區塊鏈上,但計劃遷移到自己的獨立區塊鏈。

延伸閱讀:DeFi對接真實世界》Centrifuge Chain + Ethereum混搭風,特殊目的鏈結合公鏈新玩法

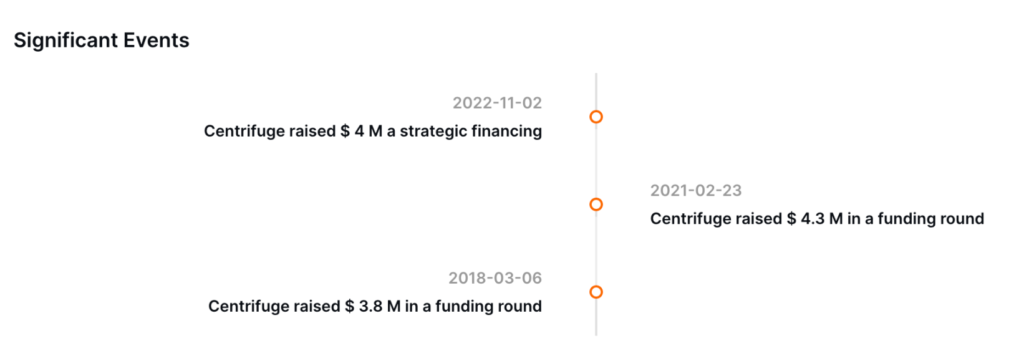

專案背景

目前,Centrifuge 已籌集了超過 1000 萬美元的資金。

關鍵字

- RWA 基礎設施

- 有抵押貸款

- 合規 (Centrifuge 在合規方面投入了相當大的努力,遵循美國的資產證券化法律結構)

業務結構

• Tinlake

Tinlake 是 Centrifuge 的 dApp,允許實體將發票和抵押貸款等 RWA 代幣化為 NFT。然後,這些 NFT 可以在 Tinlake 池中用作抵押品,以獲得鏈上的融資和流動性。借款人可以使用實物資產作為抵押品,從鏈上投資者獲得穩定幣。

對於每個 Tinlake 池,底層實物抵押品的風險和收益被分割,以滿足不同投資者的需求。結構化產品由兩種 ERC20 代幣組成:$DROP 和 $TIN。

- $TIN 被稱為「風險代幣」,代表 Tinlake 池的後級浮動利率部分。與 DROP 代幣相比,TIN 代幣持有人在資產池的利潤分紅中具有較低的優先順序,但風險倉位和回報都更高。$TIN 代幣的風險和收益通常更高。

- $DROP 被稱為「收益代幣」,代表 Tinlake 池的前級固定利率部分。DROP 代幣持有人在資產池的利潤分紅中具有優先權,但相對風險倉位更低,如貸款違約。$DROP 代幣具有較低的風險和較低的回報。

• Centrifuge Prime

Centrifuge 推出了 Centrifuge Prime,這是一套服務和技術,旨在幫助 DeFi 協議支援 RWA。Centrifuge Prime 包括一個面向 DAO 和 DeFi 協議設計的合規法律框架、複雜的代幣化和發行平臺、去中心化和客觀的信用風險和財務報告,以及各種資產類別和發行人,解決 KYC 和法律追索相關問題。

・ 與 MakerDAO 的關係

Centrifuge 託管與 MakerDAO 相關的多個融資池:老資金來自 Maker Vault,而新資金由資產發起人「BlockTower」提供,分別有 3733 萬美元和 9717 萬美元。Centrifuge 生態系統中與 MakerDAO 相關的總資金約為 1.61 億美元,佔 Centrifuge TVL 的 80%。

$CFG

- 質押 $CFG 鏈上治理

- $CFG 可支付鏈上交易 gas 費

TradeFi

「TradeFi」是指公司使用「金融工具」獲得融資並促進國際貿易和商業的做法,「金融工具」可以是任何確保企業擁有穩定現金流的工具。例如,應收帳款融資就是一種 TradeFi 形式。

1. Defactor

業務介紹

Defactor 將現實世界的資產引入 DeF,為全球中小企業解鎖運營資金。目前,Defactor 融資的資產類別包括發票、貿易和庫存。

專案背景

華為與愛爾蘭 Dogpatch Labs 合作,舉辦了「華為國際增長專案」,Defactor 作為愛爾蘭本地的 Web3 創業公司,參與了這個支援專案。

關鍵字

・ 只接受發票、貿易和庫存作為抵押品

・ 面向中小企業

業務結構

資產發起人需要在 Defactor 上申請並提交相關法律檔案,以證明其資產的可靠性。Defactor 將通過其風險控制系統和審計委員會評估資產,並提供四個評級:Prime+、Prime、Prime- 和 SubPrime。

作為投資者提供流動資金的使用者也需要遵守平臺的 KYC 和 AML 要求。獲得批准後,他們可以選擇分配資金到具有不同風險配置檔案的流動性池。

Defactor 僅支援三種現實世界資產的代幣化:

- 應收帳款 / 保理

- 貿易融資

- 庫存融資

$FACTR

- 資產發起人需要持有 $FACTR 才能訪問 Defactor 平臺及其服務。代幣將在整個融資期內鎖定在智慧合約中,以降低流通量。

- 抵押:代幣持有者抵押 $FACTR 將獲得獎勵。

- 回購機制:Defactor 將分配部分收入定期回購 $FACTR 代幣。

2. Polytrade

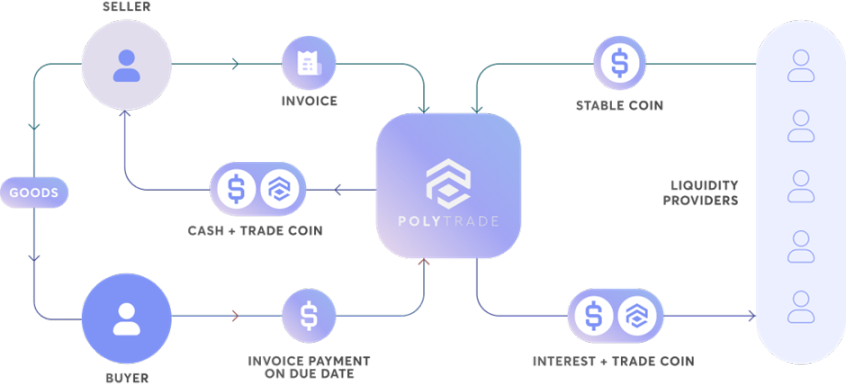

業務介紹

Polytrade 旨在解鎖滯後的發票中鎖定的流動性,從而幫助全球中小企業改善運營資金。此外,該平臺還尋求最大化鏈上使用者穩定幣的收益潛力。

為實現這一目標,他們使用穩定幣支付(預付款)為中小企業支付其從大公司獲得的發票。Polytrade 通過 AIG、Mercury 和 Coface 等保險公司為每個資產提供保險,確保所有投資者得到保護。

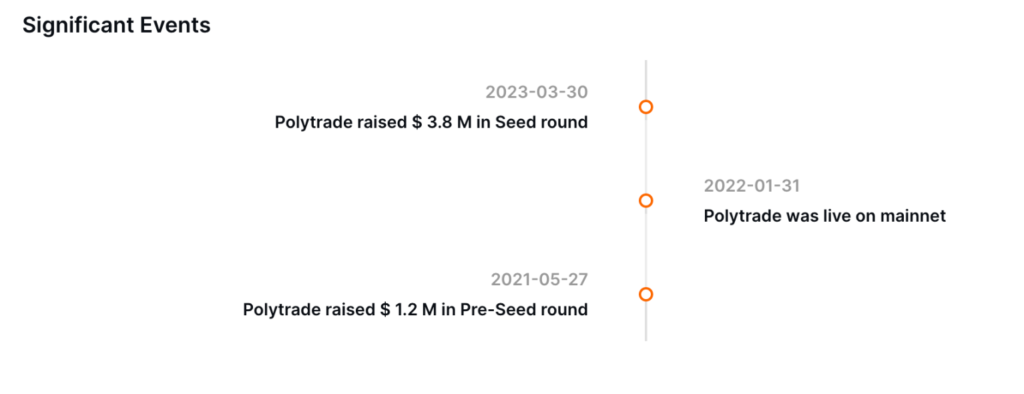

專案背景

到目前為止,Polytrade 已籌集了超過 500 萬美元的資金。

業務結構

Polytrade 通過購買中小企業的應收帳款來幫助其改善運營資金。應收帳款通常是中小企業(供應鏈金融中的核心企業通常是在供應鏈中發揮核心作用並對其他企業的運營和發展有重大影響的關鍵公司)對核心企業的應收。

當中小企業向核心公司出售商品或服務時,中小企業可能無法立即收到付款。Polytrade 以折扣價購買中小企業的應收帳款,這為中小企業提供瞭解決現金流問題的早期資金。折扣金額代表了 Polytrade 的實際收入。

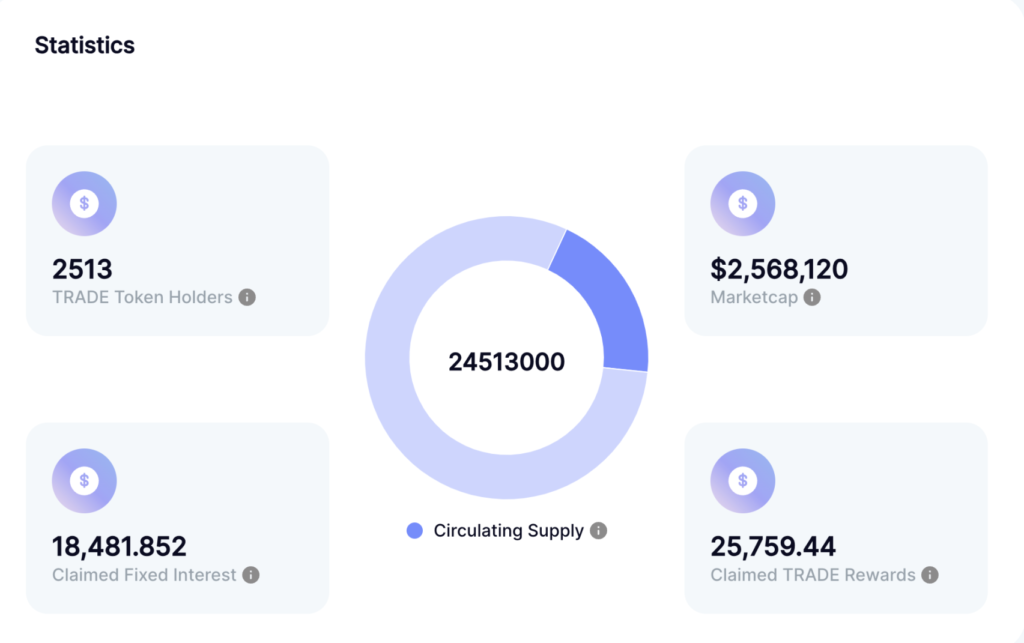

$TRADE

- 抵押獎勵

- 使用獎勵

- 結算工具

穩定幣

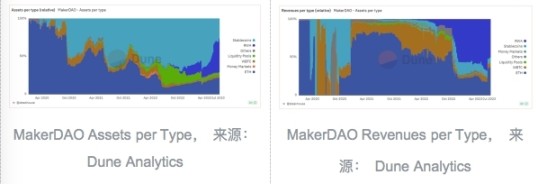

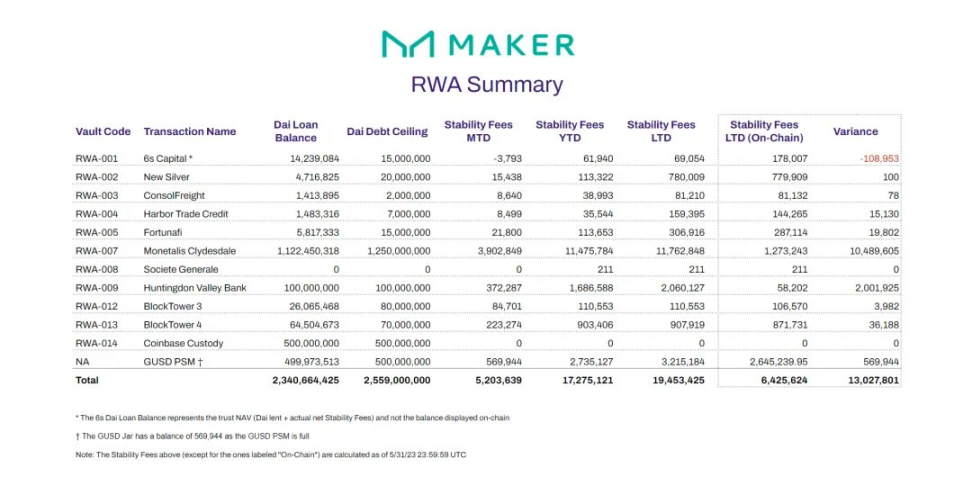

1. MakerDAO

業務介紹

・ 美債:成本削減和高效的財政管理

MakerDAO 在過去的 $DAI 發行中嚴重依賴 $USDC 作為抵押品。這導致了 MakerDAO 承擔了 $USDC 的中心化風險。MakerDAO 通過 RWA 減少了對 $USDC 的依賴,增加了現實世界資產作為抵押品的使用,MakerDAO 收入增加,但是這進一步導致了 $USDC 發行的減少。

當短期美國國債收益率超過 5% 時,Maker 將 DSR(DAI 儲蓄利率)提高到 8%。穩定幣持有者(包括 $USDC)可以通過 PSM 將其穩定幣 1:1 兌換為 $DAI。Maker 然後將這些穩定幣兌換為 USD 投資於美國國債並獲得更高的收益,這可能為 MakerDAO 和穩定幣持有者創造雙贏局面。 存在一個缺點是提高 DSR 也會導致貸款利率上升,這會降低 Maker 在抵押品借貸市場上的競爭力。此外,隨著加息週期接近尾聲,DSR 也會隨之降低。

MakerDAO 已經建立了一個複雜的法律框架,以確保其購買美國國債符合所有適用的法律法規。

・ RWA 信貸

Maker 與 Centrifuge 合作開展信貸業務,與在鏈上購買美國國債相比,RWA 貸款的數量相對較小,總計為 256 萬美元。

Centrifuge 為 Maker 的借貸業務提供工具和平臺

- MakerDAO 會借出 DAI 穩定幣

- 借款人將抵押品存入金庫以獲得 DAI 貸款

- 抵押品型別包括加密貨幣資產和 RWAs。 Centrifuge 收取 0.4% 的費用來協助這些專案獲得貸款。

目前,MakerDAO 的 Real-World Assets (RWA) 主要分為四類:

- 房地產貸款:RWA-001

- MakerDAO 的 USDC 持有量投資於 Coinbase 保管的專案,年化收益率為 1.5%:RWA 014

- 代幣化資產,如房地產和結構化信貸:RWA 002

- 短期債券 ETF:RWA 007

即使有抵押品,仍然存在違約風險。在過去一個月,由 Harbor Trade 管理的財政部處於暫停狀態,約有 210 萬美元資產處於違約狀態。為應對這一情況,MakerDAO 社群在上週發起了一項投票,於 7 月 20 日結束,社群一致同意停止向金融科技公司 Harbor Trade 管理的信用池提供額外貸款。

・ RWA 借貸對 $MKR 的影響

對借貸的正確決策會通過借貸產生更高的利息,Maker 會用多餘的資金購買和銷燬更多 $MKR ,進而減少 $MKR 的流通供應 ,最終對 $MKR 幣價產生正面影響。反之亦然。因此,更好的貸款決策和增加的貸款需求導致其持有者持有的 $MKR 價格上升。

房地產

1. Propy

業務介紹

Propy 是一個基於區塊鏈的房地產平臺,允許買家、賣家、他們的經紀人和代理人完全在鏈上進行傳統房地產交易。它允許買賣報價、付款和合約。該平臺與美國各地的房地產合作伙伴合作,處理了超過 40 億美元的交易,聲稱每筆交易可以節省 10 小時的檔案工作。

使用者通過 Propy:

- 支援基於加密貨幣和 NFT 的房地產交易,允許使用數位貨幣和非同質化代幣購買和出售房產。

- 簡化國內和國際房地產購買體驗,消除欺詐交易,減少房地產交易中第三方中介的需求。

- 該平臺促進報價、通過 DocuSign 簽署的購買協議、安全的電匯付款和房地產產權證書的發放。

Propy 與美國南伯靈頓政府辦公室合作,將房地產所有權記錄轉移到區塊鏈上。這一合作使房主能夠高效地線上將他們的財產轉移到公司名下,利用區塊鏈技術進行快速安全的交易。

專案背景

關鍵字

- 使用區塊鏈作為資料庫

$PRO

- 支付平臺費用

- 支付房地產交易費用

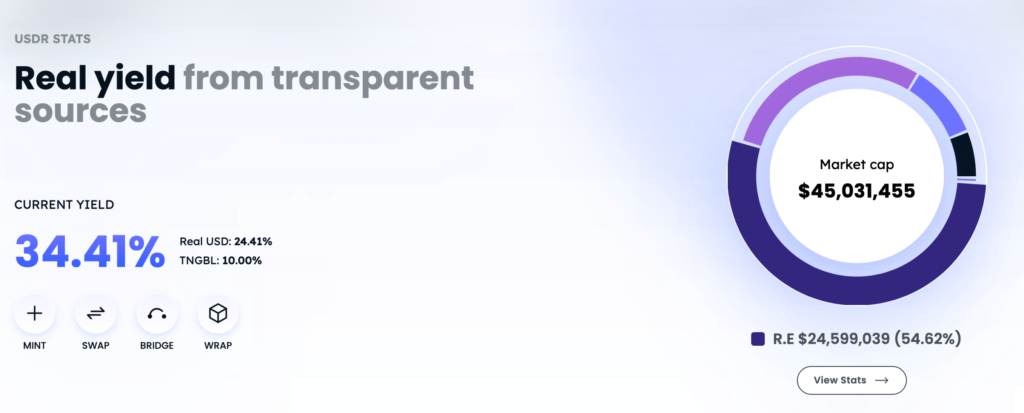

2. Tangible

業務介紹

Tangible 是一個允許使用者使用穩定幣 Real USD 購買有價值的物理商品的平臺。Tangible 與世界領先的供應商合作,提供各種商品,包括藝術品、葡萄酒、古董、手錶和奢侈品。

該平臺提供一個市場,為代表這些商品所有權的 TNFT(Tangible Non-Fungible Tokens)發行和交易。該專案背後的法律實體 Tangible Labs 促進了這些商品的現實世界購買和保管。

專案背景

該專案於 2021 年成立。

業務結構

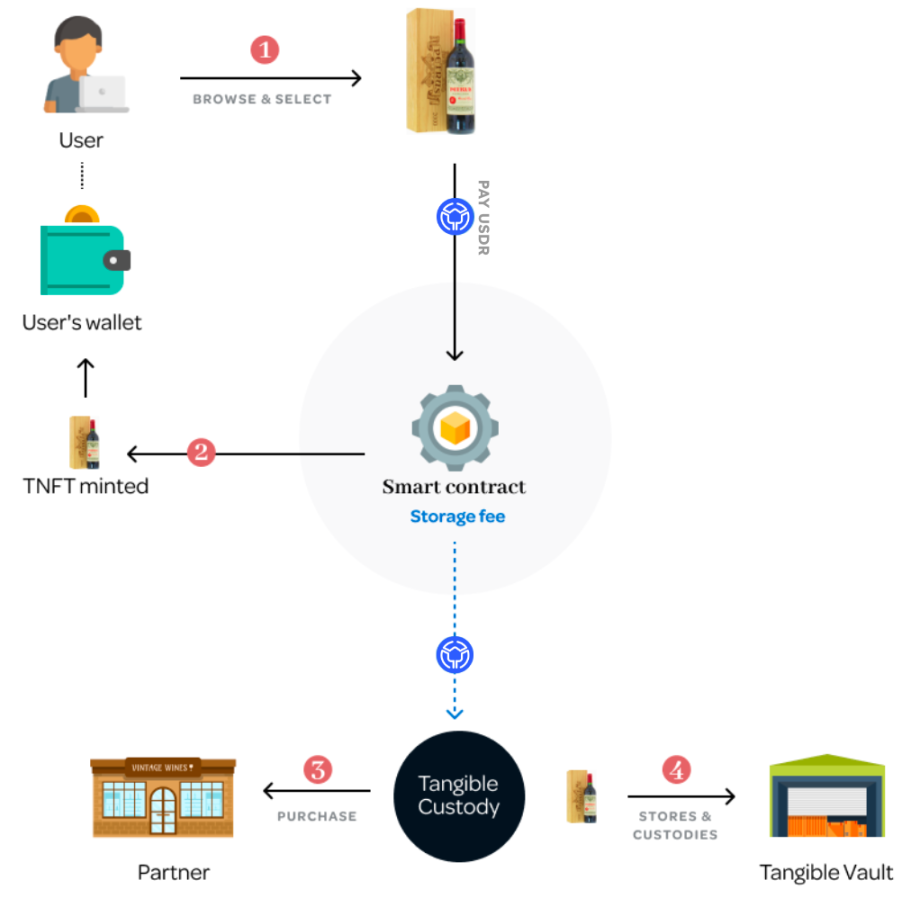

Tangible RWA 交易 (上圖)

- 使用者在 Tangible 的市場上瀏覽和購買商品。智慧合約處理商品價格和相關的儲存費。

- $TNFT 被鑄造併發送到使用者的錢包中,用於保管、交易或出售。

- 同時,Tangible 從 Tangible 的供應商合作伙伴處完成了對實物商品的購買。

- 所購商品將運送到 Tangible 保險庫,在那裡安全儲存。

- 贖回期間,Tangible 與物流公司合作,確保實物資產的安全運輸。

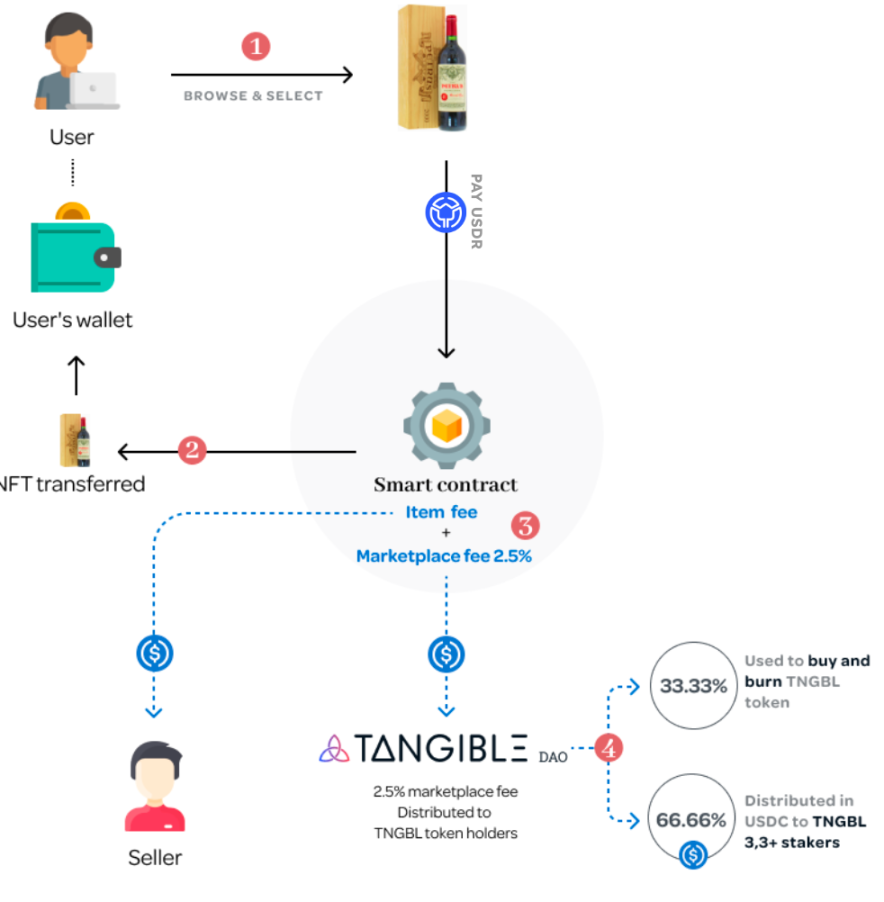

Tangible 二級市場 (下圖)

- 使用者在 Tangible 的耳機市場上瀏覽和購買商品。

- 交易時,現有的 TNFT 被轉移到購買者的錢包中。

- 同時,$USDC 從買方錢包傳送到賣方錢包。智慧合約處理交易費、商品購買費和相關的儲存費。除非買方決定贖回,否則商品將始終保留在儲存中。

- 33.33% 的 Tangible DAO 費用用於購買和燃燒 $TNGBL 代幣,剩餘的 66.66% 以 USDC 的形式分發給 Tangible 3,3+ 質押者。

目前,Tangible 主要處理四個類別:黃金、葡萄酒、手錶和房地產。用於黃金條的交易和儲存。關於房地產,Tangible 為每個房產量身訂製了原生特殊目的車輛(SPV)。這些 SPV 通過尋找租戶、收取租金或監督維護來管理房產。所有物業都是出租的,租金以 USDC 的形式支付給 TNFT 持有者。

Tangible Fraction

Tangible 允許將大型資產分割成較小的部分(ERC-721),從而使更多的投資者可以購買一部分並共享該資產的所有權。

- 原始 TNFT:最初,有一個完整的 TNFT 代表特定的有形資產,例如一件珠寶或一處房地產。

- Tangible fraction:將原始 TNFT 分割成較小的部分,例如將其分割成 100 份,每份代表 1% 的所有權。

- 轉移到買家錢包:這些分割的 Tangible Fractions 然後被賣給不同的買家。每個買家購買一個部分,例如購買 5 個分數意味著他們擁有該資產的 5%。已購買的 Tangible Fractions 將被轉移到相應買家數位錢包中。

- 原始 TNFT 被鎖定:為了確保 Tangible Fractions 的透明和可靠交易以及所有權,原始 TNFT 被鎖定在智慧合約保險庫中。此時原始 TNFT 不能贖回或出售。

- 贖回或出售:要贖回或出售原始 TNFT,必須收集所有 Tangible Fractions,這意味著所有買家共同持有 100% 的所有權。一旦收集了所有 Tangible Fractions,原始 TNFT 就可以解鎖,允許更改所有權或出售的選擇。

Tangible fraction 提供了一種靈活的投資方式,使投資者可以根據自己的喜好購買資產的不同比例。

Token

- $TNGBL:質押 $TNGBL 可以讓使用者獲得獎勵。

- $TNFTs:有 Tangible Non-Fungible Tokens 代表對有形資產的所有權。它們可以在二級市場上進行交易。

- $USDR: $USDR 是 Tangible 平臺發行的穩定幣。它與美元掛鉤,確保了固定的價值。使用者使用 $USDR 購買商品並進行交易。

RWA

合成資產 & RWA

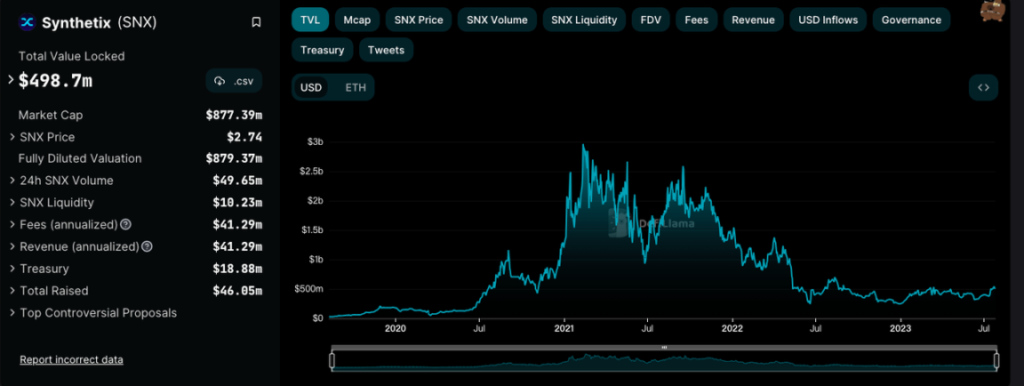

合成資產與 RWA 本質的區別是合成資產沒有促進鏈上和鏈下資金的真實互動。如果代幣化證券變得流行,它們可能會提供類似於 SNX 的交易機會。 合成資產的作用更像一種投機工具,可降低進入各種金融市場資產的投資壁壘。 RWA 目前主要被用於提供穩定收益的交易工具, 但 RWA 範圍廣泛,實際上可以提供跨越一二級的投資回報。

1. Synthetix

合成資產是一種模仿其他金融產品價格走勢的鏈上金融產品。它允許我們不需要實際擁有標的資產,投資者投資的是追蹤該金融工具價格的產品。

延伸閱讀:Synthetix V3 革新鏈上合成資產,領潮DeFi創新?

業務結構

・ 優點

合成資產提供了更大的靈活性,因為它們是與其他資產的價格掛鉤的衍生產品。例如,他們可以提供反向產品,當基礎資產價格下跌時,合成資產價格上漲。這允許在兩個方向上進行對衝或建倉,而無需購買或出售實際資產。

合成資產可以讓一個地區的使用者訪問另一地區的金融產品。此外,他們還可以通過利用合成資產來使高進入壁壘的投資產品更容易獲得。

・ 缺點

- 鏈下預言機系統的故障

- 抵押資產的急劇波動導致無常損失

- 可能需要高抵押率來確保穩定性,這可能會限制交易者和流動性提供者的資本效率

Synths 的四個主要類別包括:法定貨幣合成器、貴金屬、股票和外匯合成品、加密貨幣合成器、反向加密貨幣合成器。

STO & RWA

STO(證券型代幣發行)是 RWA 的另一個子集。 RWA 涉及現實世界資產的代幣化並將其帶入區塊鏈,而 STO 特指通過發行代表公司所有權的證券代幣或債券等其他傳統金融工具來籌集資金。

RWA 產品提供更加多元化的選擇,不同程度的收益迎合不同的風險偏好。

與 STO 相比,當前 RWA 擁有更多機會主要有兩個原因:

- 當前停滯的市場狀況導致區塊鏈投資者的回報較低,從而導致對更高無風險回報的需求。

- 2018 年,DeFi 基礎設施還不完善,缺乏可靠的預言機和代幣標準等必要組成部分。

Token Summary

以下是與 RWA 相關的部分代幣資訊彙總: