透過WOOFi挖礦,WOOFi提供了Supercharger Earn Vaults,這是一種不會造成無常損失的單向收益產品。本文源自 ASXN 所著文章 《WOOFi Research Report》, 由 Foresight News 編譯、整理。

(前情提要:重磅爆料?記者質疑交易平台WOO X將成「FTX翻版」,挪用客戶資產 )

(背景補充:Woo Network完成 A 輪募資 3,000 萬美元,執行長:將投入更多心力在 DeFi )

WOOFi 是一個跨鏈去中心化交易所,使用者可以在 10 條不同的鏈上進行資產互換、賺取收益和質押。該交易所使用了一種新穎的合成主動做市(sPMM)演算法來定價資產,通過檢索中心化交易所的訂單簿資料以及一個複雜的對衝機制來實現做市商的運作。與傳統的自動做市機制(AMM)相比,這可以實現更準確的定價、更高效的流動性、最小化的無常損失以及防止競價交易的保護。

在過去一年中,WOOFi 積極追求積極的跨鏈擴張戰略,並且經常成為新上線的 EVM 相容鏈上的首批非原生去中心化交易所之一。

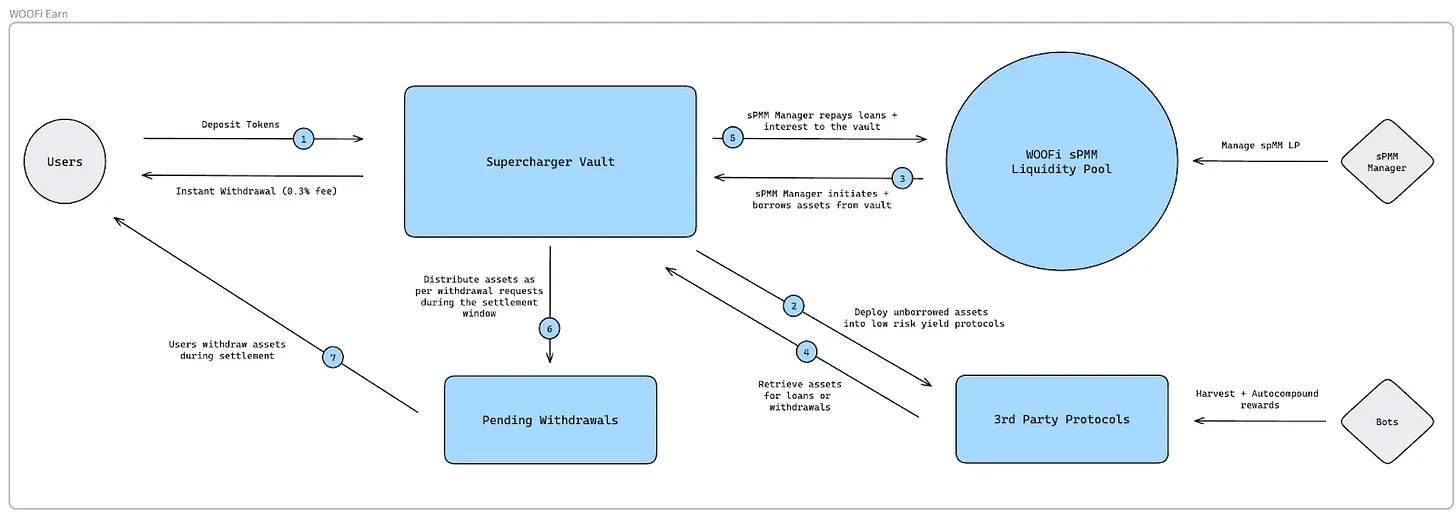

通過 WOOFi 挖礦,WOOFi 提供了 Supercharger Earn Vaults,這是一種不會造成無常損失的單向收益產品。 Supercharger Earn Vaults,在本質上是一個資產負債率低的借貸產品,類似 Maple 借貸,可以產生真實收益。

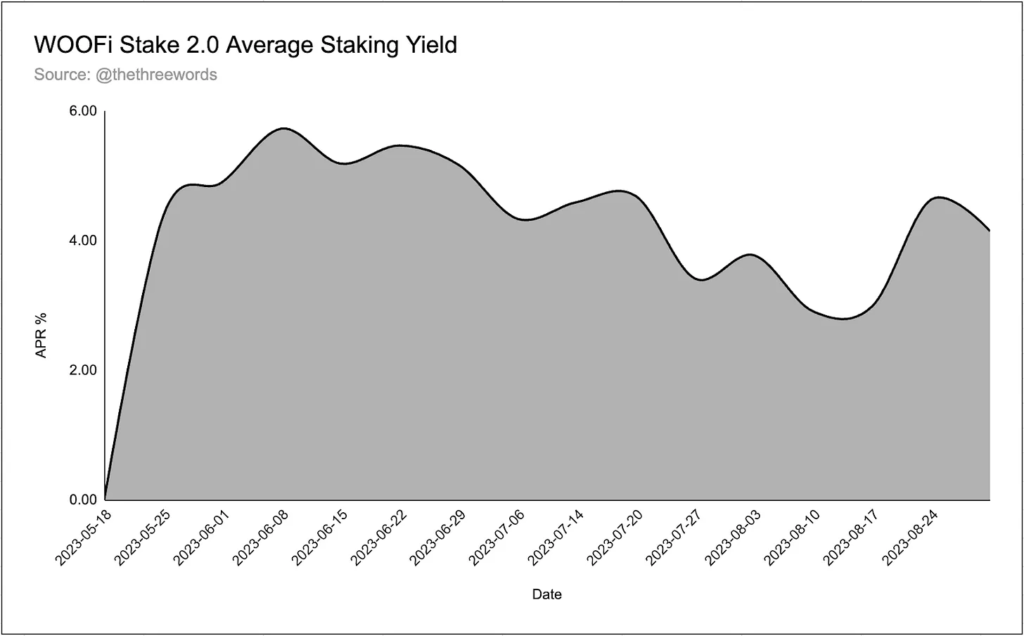

WOO 代幣持有者可以通過 WOOFi 質押從這些協議費用中獲益。WOOFi 質押使得使用者可以在多個鏈上質押 WOO 並賺取協議費用,WOO 質押者的收益率一直保持在 4% 左右,獎勵以 USDC 的形式發放。

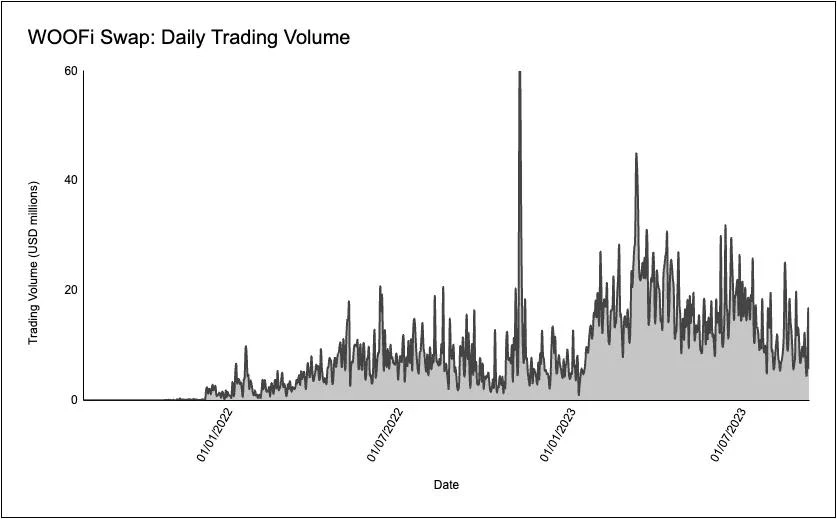

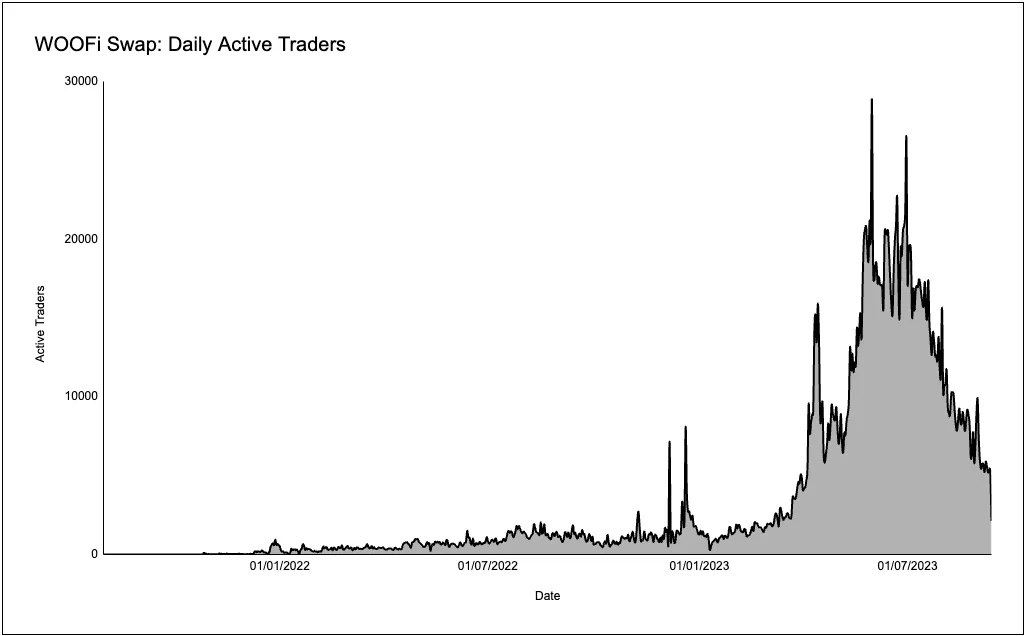

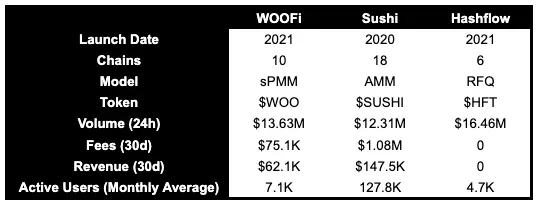

在過去一個月中,WOOFi 交易量的日均值達到了 1363 萬美元,使其成為區塊鏈領域交易量排名第 20 的去中心化交易所。此外,WOOFi 在這個時期的日均活躍交易者數約為 7000 。

交易機制

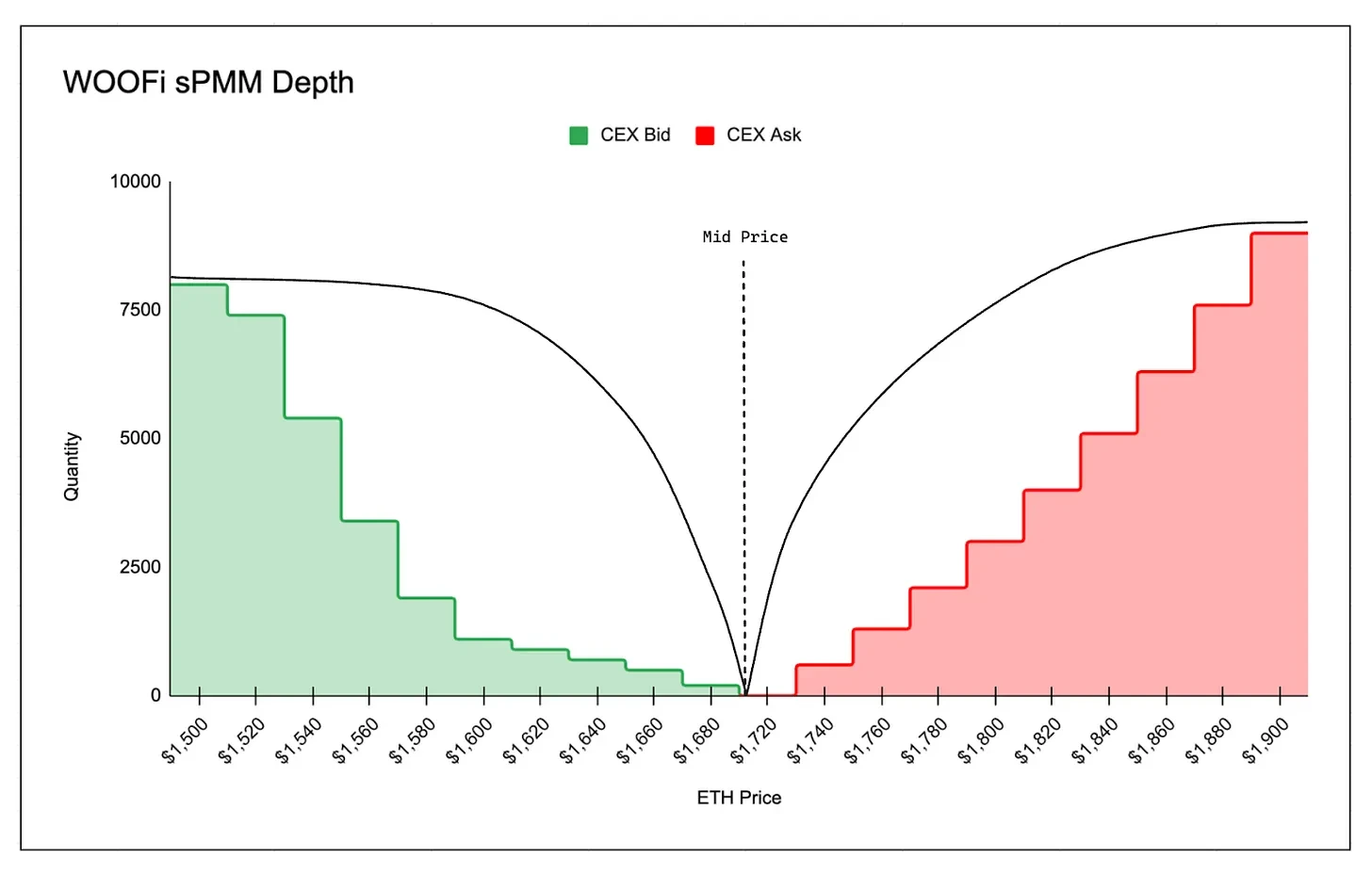

WOOFi 交易所使用了 sPMM 演算法,該演算法旨在模擬中心化交易所的報價、買賣差價和市場深度。

相比之下,大多數去中心化交易所作為自動做市商(AMM)運作,並使用恆定乘積做市商模型。這些模型依賴於 xy = k 函式根據每個代幣的可用儲備餘額(x 和 y)計算兩個代幣之間的價格。這一曲線基於這樣一個原理:交易不應改變一對儲備餘額(x 和 y)的乘積(k)。根據恆定乘積公式,代幣 x 的價格計算為價格 x = 儲備代幣 y / 儲備代幣 x。

延伸閱讀: AMM進化史》從Uniswap到Solidly,更迭三世代的「自動做市商」未來是?

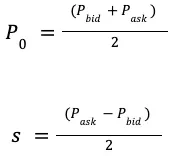

另一方面,sPMM 演算法接收中心化交易所的訂單簿資料,使用中間價格(P 0)(買入和賣出價格的平均值)、買賣差價(s)(賣出價格和買入價格與中間價格的差值的比率)和滑點來確定交易價格。

訂單簿資料來源的中心化交易所由做市商選擇,取決於做市商選擇對衝的地方。使用自定義的鏈上價格預言機來接收資料。預言機主動推送價格更新;這意味著隨著中心化交易所價格的變動,新價格替代舊價格。當用戶進行兌換時,他們獲得基於鏈上最新有效引數的價格。鏈上資料由做市商自行決定基於價格偏差進行更新,通常約為 0.1% (即價格變動 0.1% 時更新)。

除了中間價格和買賣差價資料之外,WOOFi 還使用一個滑點係數(k)來模擬提取訂單簿資料的中心化交易所的流動性。它用於確保鏈上滑點與中心化交易所訂單簿上的滑點相匹配,即,在中心化交易所和 WOOFi 交易所上執行相同交易的使用者,會經歷相似的滑點。

滑點係數確保鏈上報價具有足夠的競爭力以吸引聚合器的流量,同時也管理與對衝鏈上流量以維持市場中性並獲利相關的風險。

資產 x 的價格:

AMM:

![]()

其中:y 是池中代幣 y 的餘額,x 是池中代幣 x 的餘額

WOOFi Swap:

![]()

以下是 WOOFi Swap 的工作概述:

例子,使用者想要用 USDC 買 ETH:

- 使用者發起交易,用 USDC 買 ETH。

- sPMM 演算法通過自定義的鏈上價格預言機從中心化交易所的訂單簿獲取中間價格和買賣差價資料。

- 根據買賣差價和流動性估算使用者將收到的 ETH 數量,以匹配中心化交易所。

- 使用者通過流動性池收到 ETH,支付 USDC。

- sPMM 池管理者對衝,與使用者採取相同倉位以保持市場中性。(即由於做市商賣出了 ETH 獲得 USDC,所以他們要買入 ETH 支付 USDC,或使用永續合約等其他工具增加 ETH 部位)。

WOOFi 交易所基本情況

最小化無常損失

向傳統 AMM 提供流動性的使用者面臨顯著的無常損失。AMM 池通過套利交易者買入承價過低的代幣和賣出溢價過高的代幣來重新平衡,直到 AMM 價格與更廣泛的市場相匹配。這部分利潤是從流動性提供者那裡提取的,流動性提供者遭受無常損失,承受負滑點以重新調整池中的餘額。

在 sPMM 模型中,使用者存入資產由 sPMM 管理者進行管理。沒有惡意套利流量,即沒有從流動性提供者那裡提取利潤的套利交易者。sPMM 管理者對衝其部位保持市場中性,因此即使互換池失衡,也能通過在 WOO X 上的部位補上資產。

例如:

- 使用者從 WOOFi Swap 以 20, 000 USDC 購買 10 ETH。

- 理論上,池會失衡,ETH 更少而 USDC 更多。

- sPMM 管理者通過鏈下買入 10 ETH 對衝部位,以彌補失衡。

預防 MEV

由於 WOOFi Swap 不使用 AMM 定價模型,即價格並不來自底層資產池,因此不會受到競價交易機器人的影響,使用者免受三明治攻擊,流動性提供者(和使用者)免受即時流動性攻擊。

首先,三明治攻擊的工作方式會導致使用者執行價格不佳:

- 使用者提交通過 AMM 購買資產 X 的交易。

- 競價交易機器人在交易池中看到待處理的交易,在使用者交易之前和之後各放一個交易。

- 由於 AMM 中的資產價格來源於 AMM 流動性池中的餘額,競價交易機器人可以通過購買資產 X 來推高其價格。

- 使用者最終以被擡高的價格購買資產 X。

- 該機器人以被擡高的價格賣出資產 X。

即時流動性攻擊略複雜些。在大多數情況下,即時流動性實際上為使用者提供了更好的兌換。其工作流程如下:

- 使用者在使用 AMM 定價的 DEX 提交大規模兌換交易。通常是集中流動性的 AMM。

- 競價交易機器人 / 搜尋者在交易池中看到此交易,旨在從此池中流動性提供者的兌換交易費中獲利。

- 在兌換髮生之前,競價交易機器人向將處理該交易的特定池中新增流動性。此流動性通常集中在單個價格變動(在集中流動性中)兌換最相關的地方。

- 然後進行兌換,並賺取提供交易所需流動性的費用。

- 兌換完成後,立即提取流動性和任何累計的費用。

- 競價交易機器人可能會在另一個交易平臺對衝其庫存風險,機器人的最終利潤將是與對衝相關的交易費用、新增 / 移除流動性的交易費用和賺取的 LP 費用之間的差額。

- 這通常會使兌換者獲得更好的兌換價格,因為他們兌換到更深的流動性提供者當中。但是,被動的流動性提供者會受損,因為主動的即時流動性稀釋了他們的交易費收益。他們沒有得到與所承擔風險相稱的補償。

- 最近發現,如果同時實施三明治攻擊,即時流動性實際上可能導致兌換者獲得更差的兌換價格。

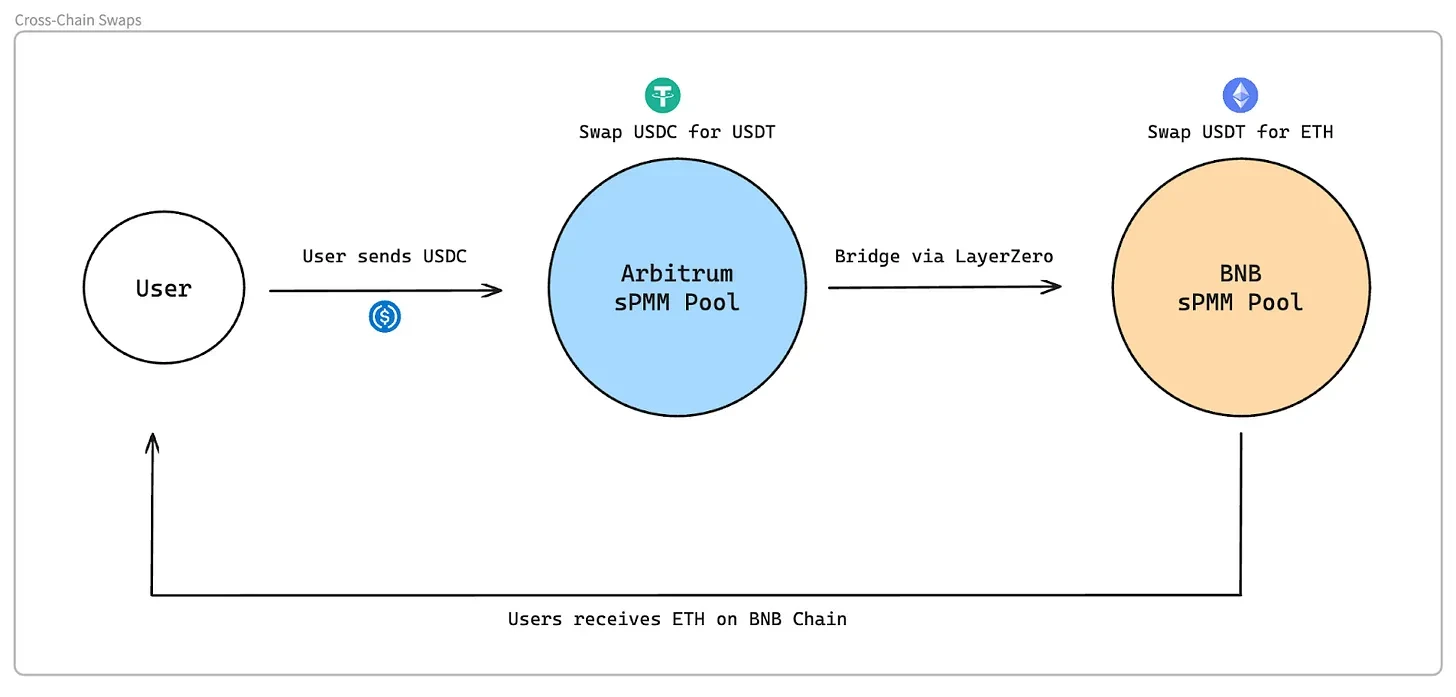

跨鏈

在過去一年中,WOOFi 積極追求積極的跨鏈擴張戰略,並且經常成為新上線的 EVM 相容鏈(如 Linea 和 Base )上的首批非原生去中心化交易所。這一舉措是由他們的跨鏈互換推動的。通過 LayerZero 的跨鏈訊息傳遞協議和 Stargate 的流動性,WOOFi 交易可以使用單筆簽名交易執行跨鏈交易。

然而,值得注意的是,WOOFi Swap 依賴 Stargate 進行代幣橋接,與其他橋接解決方案相比,這往往更昂貴。為解決此問題,WOOFi 已經宣佈了後續支援 LayerZero 的 OFT(跨鏈同質化代幣)標準和 CCTP。

延伸閱讀:Circle跨鏈協議CCTP「先銷毀USDC再鑄造」,首上線以太坊、Avalanche

上所數量有限

WOOFi 交易所無法提供許多幣種的互換,因為他們的 sPMM 模型依賴中心化交易所進行定價。決定新增幣種上市需要考慮對衝的適用性,因此該平臺優先選擇中心化交易所流動性強的代幣 —— 特別是永續合約市場流動性強的代幣。到目前為止,WOOFi 交易所僅本地支援 11 個交易對:USDC、USDT、WOO、ETH、BTC、ARB、AVAX、BNB、MATIC、FTM 和 OP。

不幸的是,儘管 sPMM 模型具有減輕無常損失和減少競價交易等優勢,但其主要缺點之一是無法快速新增幣種上市,因為需要滿足流動性要求,特別是永續流動性要求。

此外,目前上市數量有限,因為增加更多資產會增加所有資產的風險,如果一個資產跌至零。這是因為 WOOFi 使用單一池設計。WOOFi 正在探索為長尾資產提供獨立池以支援更多上市。WOOFi 已經整合 1inch 以應對上市數量有限的問題:在 WOOFi 上不可交易的資產將通過 1inch 路由。

例如,如果使用者正在交易資產 A(在 WOOFi 上不可用):

- 使用者在以太坊區塊鏈上將資產 A 兌換為 Arbitrum 區塊鏈上的 ARB。

- 1inch 執行資產 A 兌換 USDC 的互換。

- WOOFi 執行 USDC 和 ARB 的跨鏈互換。

資本效率

傳統 AMM 需要大量流動性且資本效率相對較低,因為大多數交易集中在狹窄的價格範圍內完成。WOOFi 交易所需要更少的總鎖定價值但可以實現類似的定價,因為使用了訂單簿資料進行定價以及專業做市商,而不是未充分利用的 「懶散流動性」。

WOOFi 挖礦

sPMM 池管理者從入金使用者那裡借入,並將其存入流動性池。使用者只與流動性池互動,在那裡進行結算。

借貸利率是通過估計抵押非穩定幣貸款的利率並根據抵押率應用乘數計算的。

![]()

其中:B_i 是單個平臺 i 的借貸利率,X_i 是平臺 i 上非穩定幣資產的過抵押借貸利率,抵押率乘數來源於借貸平臺。

最終借貸利率 B 的計算使用多個借貸平臺,並使用 Bi 的指數移動平均計算。

例如,假設 ETH 的借貸利率僅考慮三個平臺: Aave 、 Compound 和 Radiant :

Aave:借貸利率: 3% ,抵押率: 105%

![]()

Compound:借貸利率: 3.2% ,抵押率: 102%

![]()

Radiant:借貸利率: 2.8% ,抵押率: 110%

![]()

然後 ETH 的最終借貸利率為:

![]()

sPMM 池管理者可以借出保險庫中高達 90% 的資產。保險庫的運營週期為 7 天,最後 24 小時內,管理者必須與使用者結算貸款。使用者可以在此 24 小時結算期內免費提取存款。此外,使用者可以選擇立即提取,提取費為 0.3% 。

通過 Supercharger Earn Vaults,,向 sPMM 管理者借出資產的使用者可以賺取借貸費,同時承擔交易對手風險。此外, Supercharger Earn Vaults 最小化了無常損失。

WOOFi 質押機制

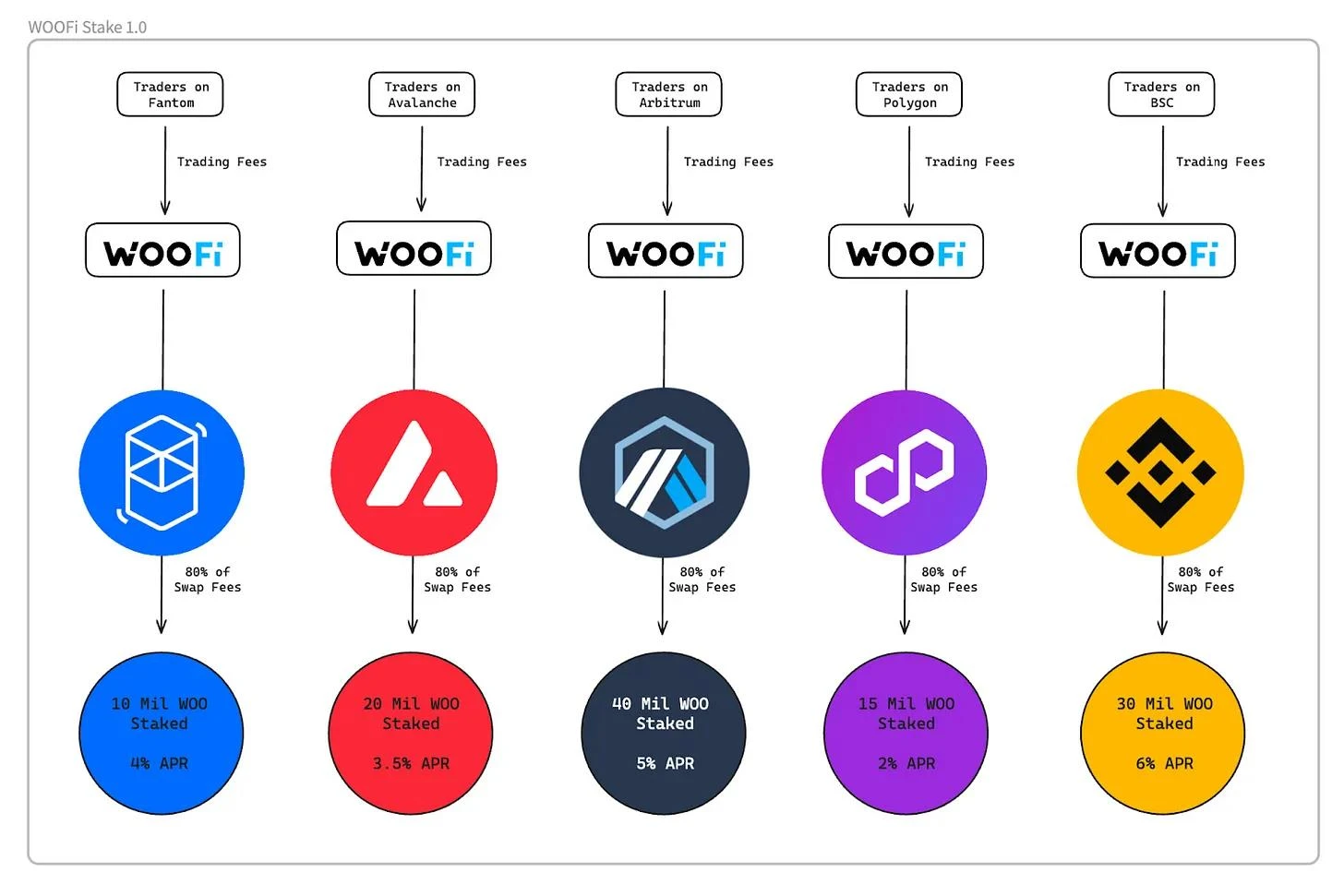

WOOFi 質押 1.0

WOOFi 協議通過真實收益質押機制給予 WOO 代幣效用,WOO 質押者的收益率持續保持在 4% ,獎勵以 USDC 支付。最初,WOOFi 在 2021 年 12 月實現了 WOO 代幣的質押,利用獨特的針對每個鏈的質押合約,將每個鏈上的所有互換費用的 80% 分配給該鏈上的 WOO 質押者。WOO 質押者的贖回期為 7 天,或者支付 5% 的費用立即贖回。在這一版本中,使用者可以在 Polygon 、Arbitrum、BNB 鏈和 Avalanche 上質押。

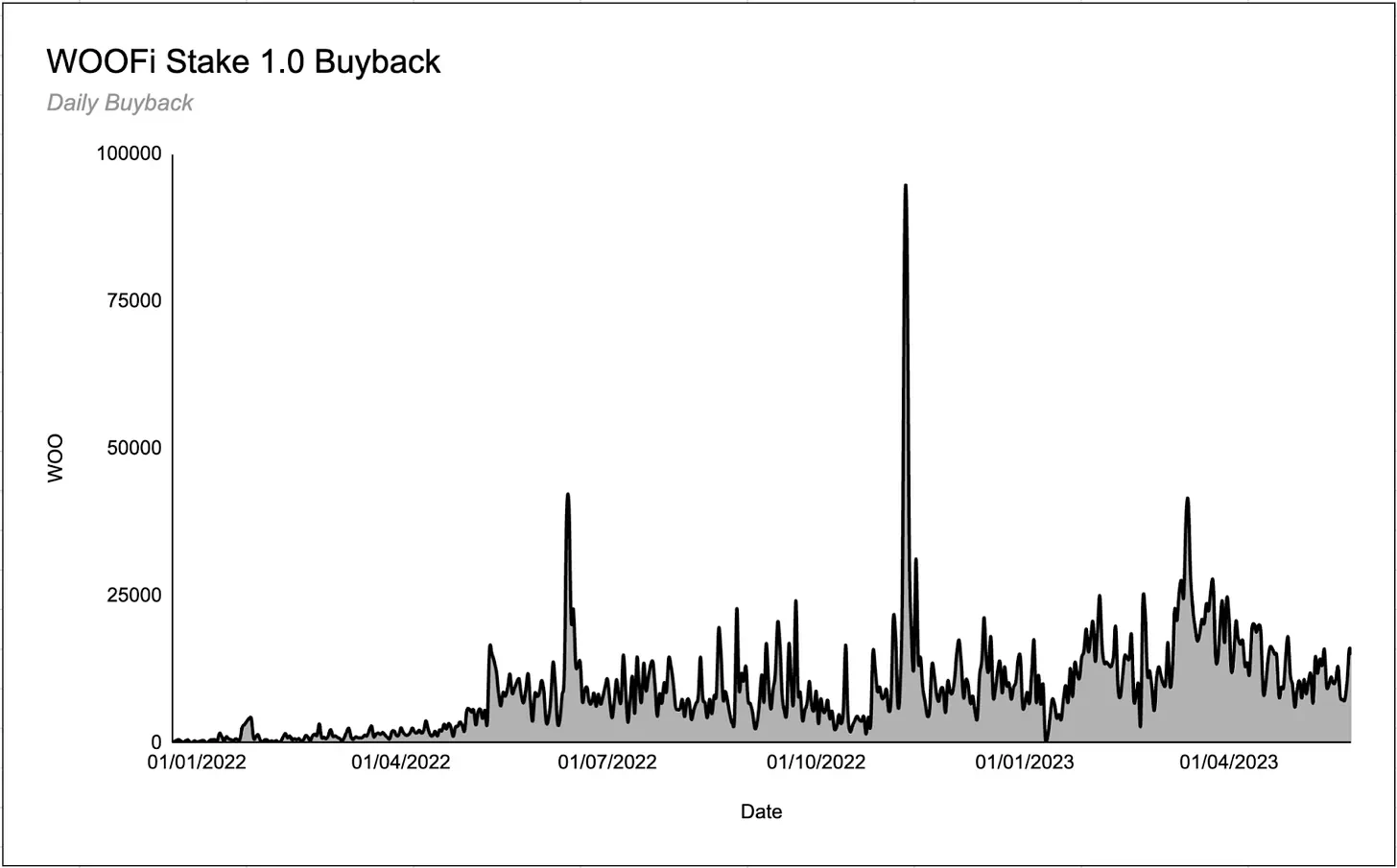

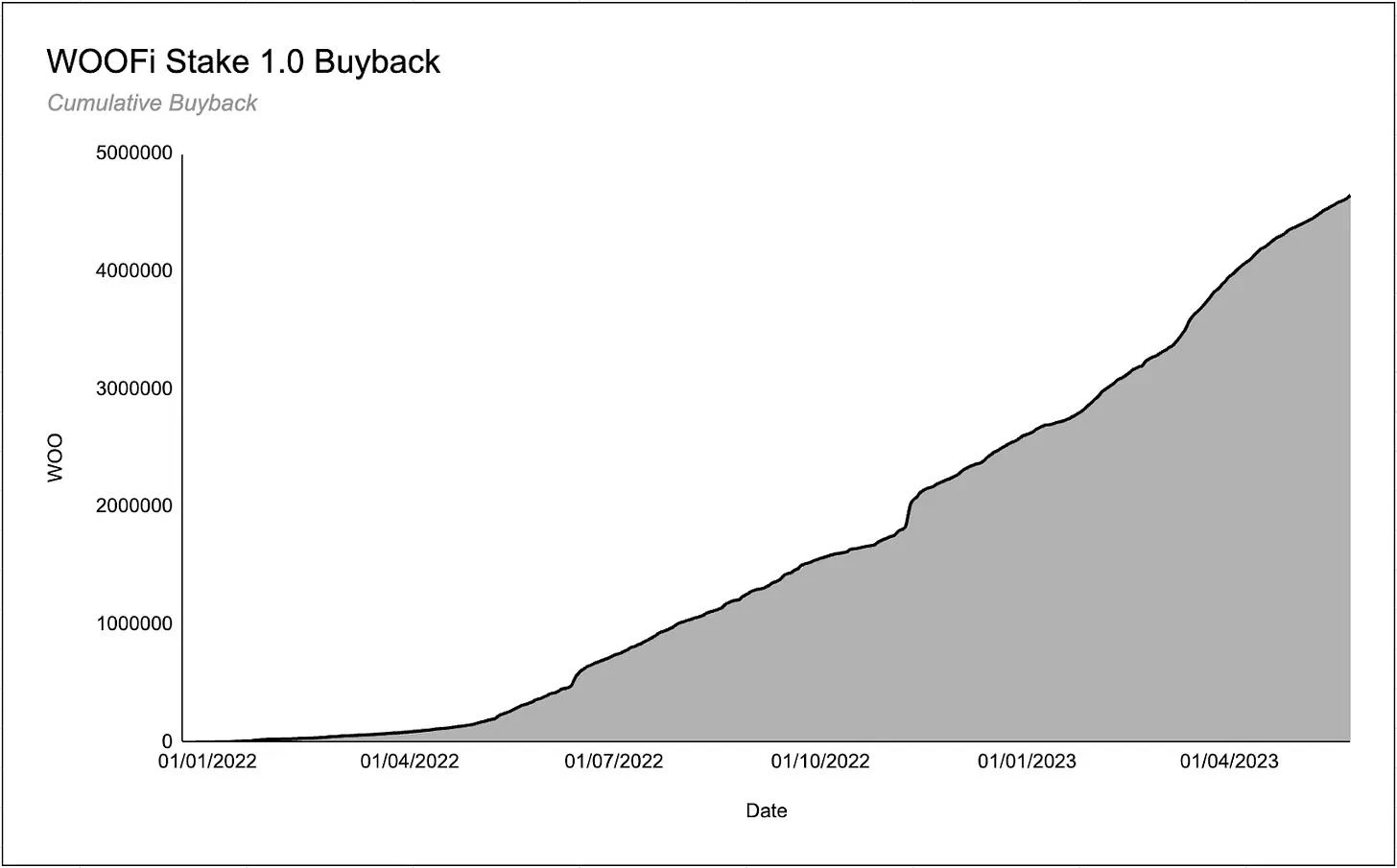

在質押機制的第一版中,WOO 協議使用 WOOFi 生成的 80% 互換費用回購 WOO 代幣並分配給 WOO 質押者。這非常成功,超過 1 億代幣質押在多個鏈上,質押者總共賺取了 460 萬 WOO 代幣。

然而,WOOFi 部署在多個鏈上,每個鏈都有獨特的質押合約,這導致了不同鏈之間質押 APR 的差異。這意味著在互換量與質押 WOO 數量比較高的鏈上質押 WOO 的使用者可以賺取更高的 APR。這種設計並不理想,導致了 WOOFi 質押 2.0 的誕生。

WOOFi 質押 2.0

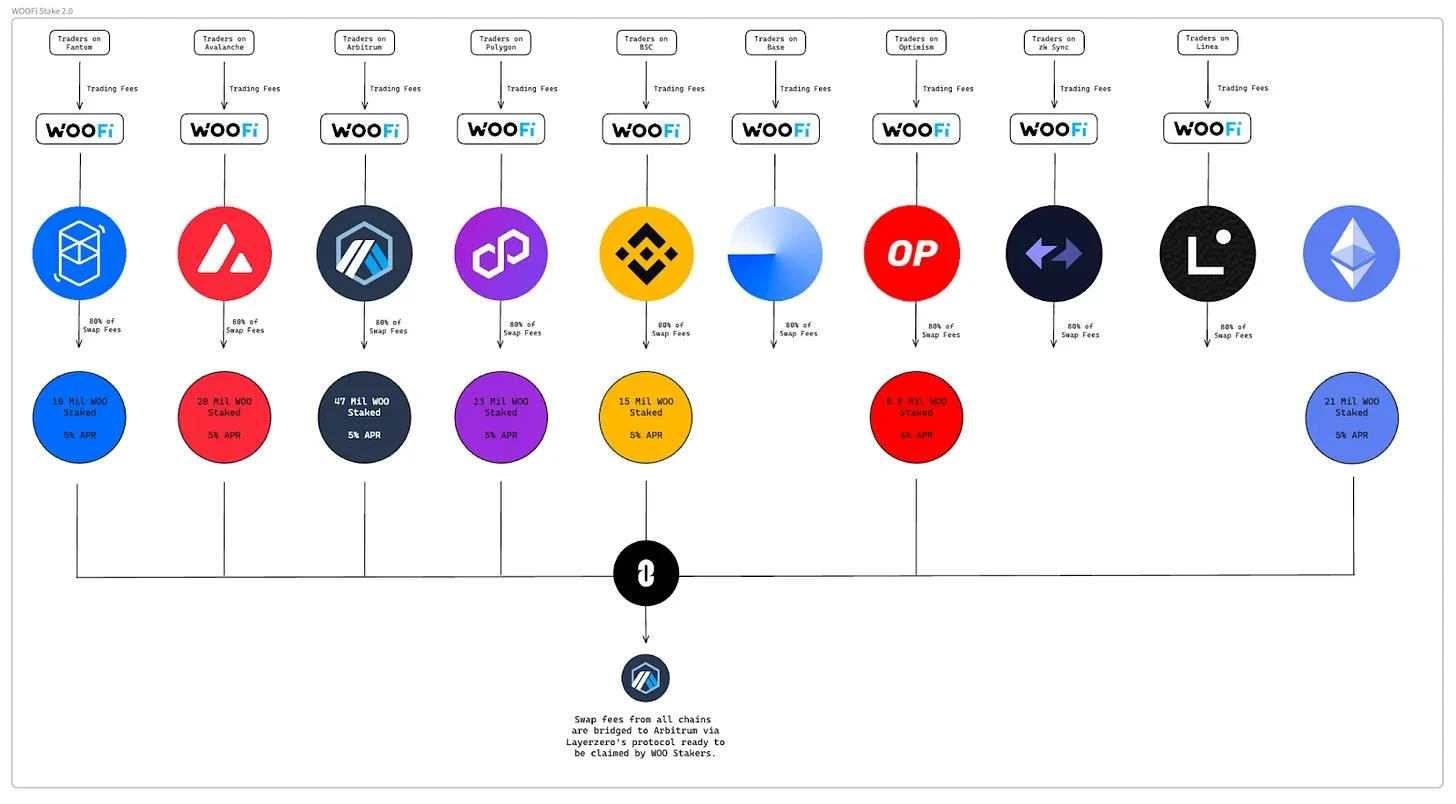

改進了 WOOFi 質押 1.0 的一些缺點後,WOOFi 推出了 WOOFi 質押 2.0 或跨鏈質押。通過與 Layerzero 的跨鏈訊息傳遞協議的整合,WOOFi 使使用者能夠在多個支援的鏈上質押 WOO 並賺取相同的收益,而與 WOO 質押的位置無關。每個鏈上的所有 WOOFi 費用都以該鏈的報價幣種收取(除 BSC 使用 USDT 外都為 USDC),然後以 USDC 而不是之前的 WOO 代幣回購和分配的方式支付收益。

質押頁面新增了一個選擇加入的 「自動復投」 功能,使用者需要 claim 他們的 USDC 收益,然後兌換 WOO 代幣並質押 WOO 代幣。這就是質押 2.0 中的 WOO 回購的來源,自上線以來已經回購了超過 100 萬 WOO。

跨鏈機制:

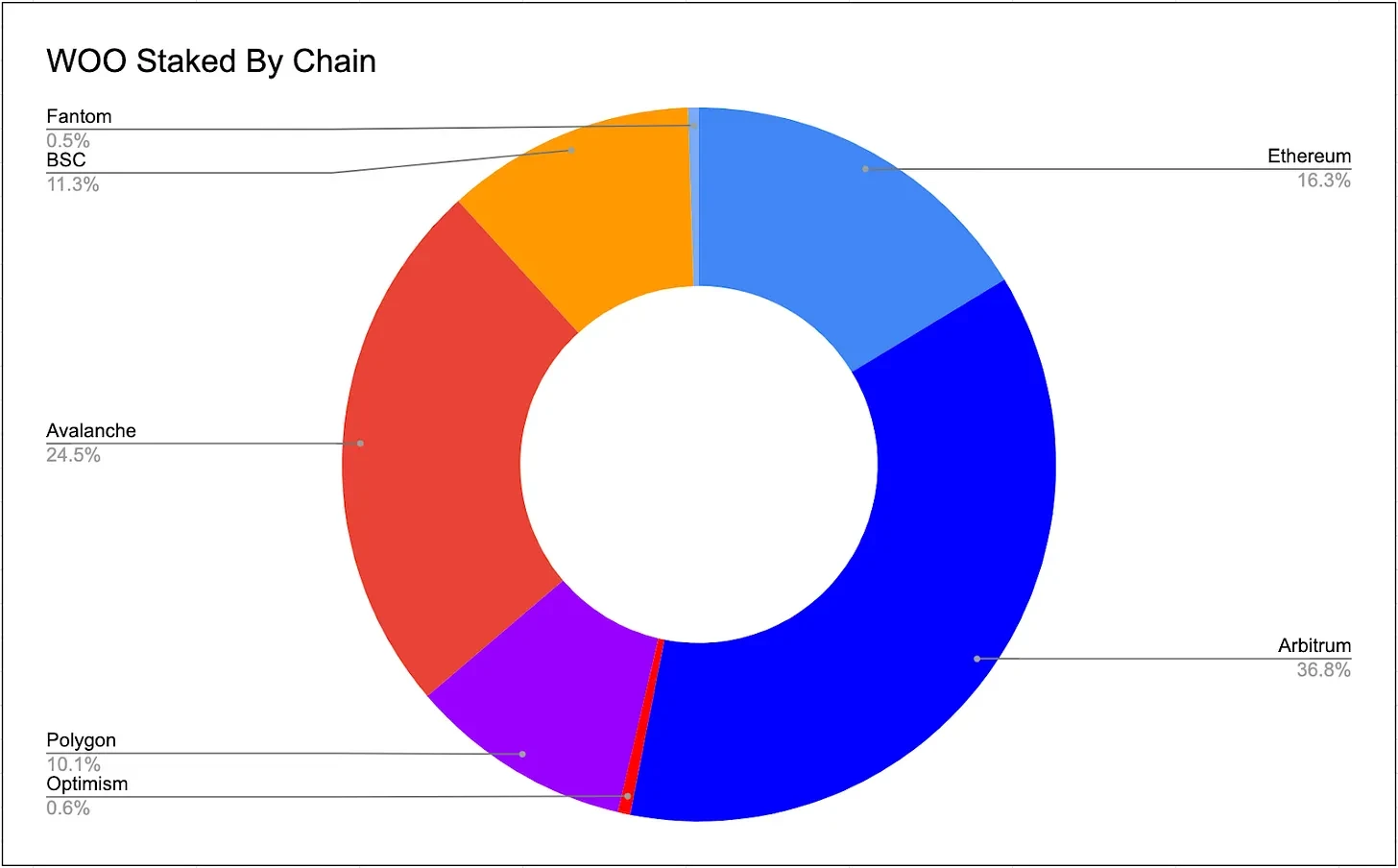

- 使用者可以在這些鏈上質押 WOO:Polygon、Arbitrum、BSC、Avalanche、 Optimism 和以太坊。

- WOOFi 收取每個鏈上 WOOFi 部署的互換費用的 80% 。

- 每週四,這些互換費用通過 Layerzero 的協議橋接到 Arbitrum,然後在接下來的 7 天內流向 WOO 質押者。

- 計算這筆收益時會考慮使用者在所有鏈上質押的全部 WOO 餘額(和乘數點)。

乘數

在質押 1.0 中,WOO 質押者的贖回期為 7 天,或者可以通過支付 5% 的費用選擇立即贖回。WOOFi 質押 2.0 取消了這些贖回限制,而是通過類似 GMX 的乘數點(MP)系統激勵長期質押 WOO。該乘數點系統在不增加通膨的情況下獎勵長期 WOO 質押者。

乘數系統的工作方式如下:

- 使用者在任意支援的鏈上質押他們的 WOO 代幣。

- 所有 WOO 質押者以 50% 的基礎年化利率賺取 MP(例如,如果你質押 1000 個 WOO 一年,你將累積 500 個 MP)。

- 這些 MP 本身也可以被質押,每一個 MP 與 1 個被質押的 WOO 代幣具有相同的收益潛力(1 個被質押的 MP 賺取的 USDC 收益與 1 個被質押的 WOO 代幣相同)。

- 如果一個使用者決定贖回部分 WOO 代幣,等量的 MP 將被銷燬,這意味著他們失去了那些 MP 的收益潛力。例如,如果一個使用者質押了 1000 個 WOO 和 1000 個 MP,他將賺取相當於 2000 個被質押 WOO 的 USDC 收益。如果他們然後決定贖回 100 個 WOO(被質押總 WOO 的 10% ),那麼 10% 的 MP(100 個 MP)將被永久銷燬。

挑戰(MP APR 提升)

如前所述,MP 的基礎年化收益率為 50% 。然而,通過完成 「挑戰」 或 WOOFi 協議特定的任務,使用者可以將賺取 MP 的速率提升到最高 109.85% 的年化收益率。

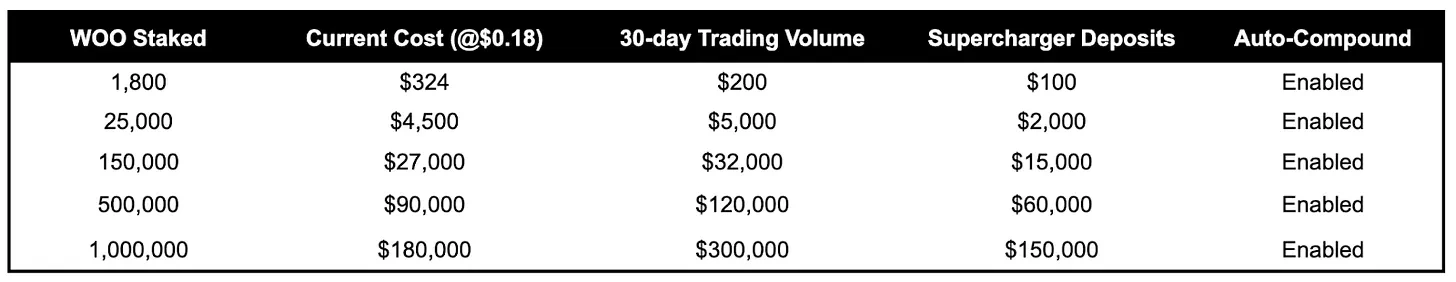

有 3 種方法可以提升 MP 收益率:WOOFi 互換量、超級入金保險庫存款和使用自動復投功能。要完成這些挑戰,WOO 質押者需要至少質押 1800 個 WOO,並且基於使用者質押的 WOO 數量有一個分級制度。如果一個使用者完成了其質押層對應的所有挑戰,他們將在討論的三個類別中每個獲得 1.3 倍的 MP 收益率提升。為了從 MP 中賺取這些收益提升,他們的 MP 必須被質押。

例子:一個質押了 2000 WOO 的使用者將處於最低的有效質押層級。為了從交易量中獲得 1.3 倍 MP 收益率提升,該使用者需要在觀察的 30 天週期內累計交易至少 200 美元的交易量(包括跨鏈互換)。同樣,他們需要在超級入金保險庫中存入至少 100 美元,持續 30 天。要獲得最後一個 1.3 倍提升,WOO 質押者必須啟用自動復投功能。

WOOFi NFT 增強收益

未來,WOOFi 將通過 NFT 引入提升質押收益的新方式。有兩種計劃中的 NFT 型別可以用於提升 WOO 質押收益:

- 消耗型 NFT —— 這些 NFT 通過任務或挑戰獲得,然後可以被質押以獲得臨時收益提升。收益提升的幅度基於獲得的 NFT 的稀有度。

- 頭像 NFT —— 這些 NFT 將提供永久的質押收益提升。

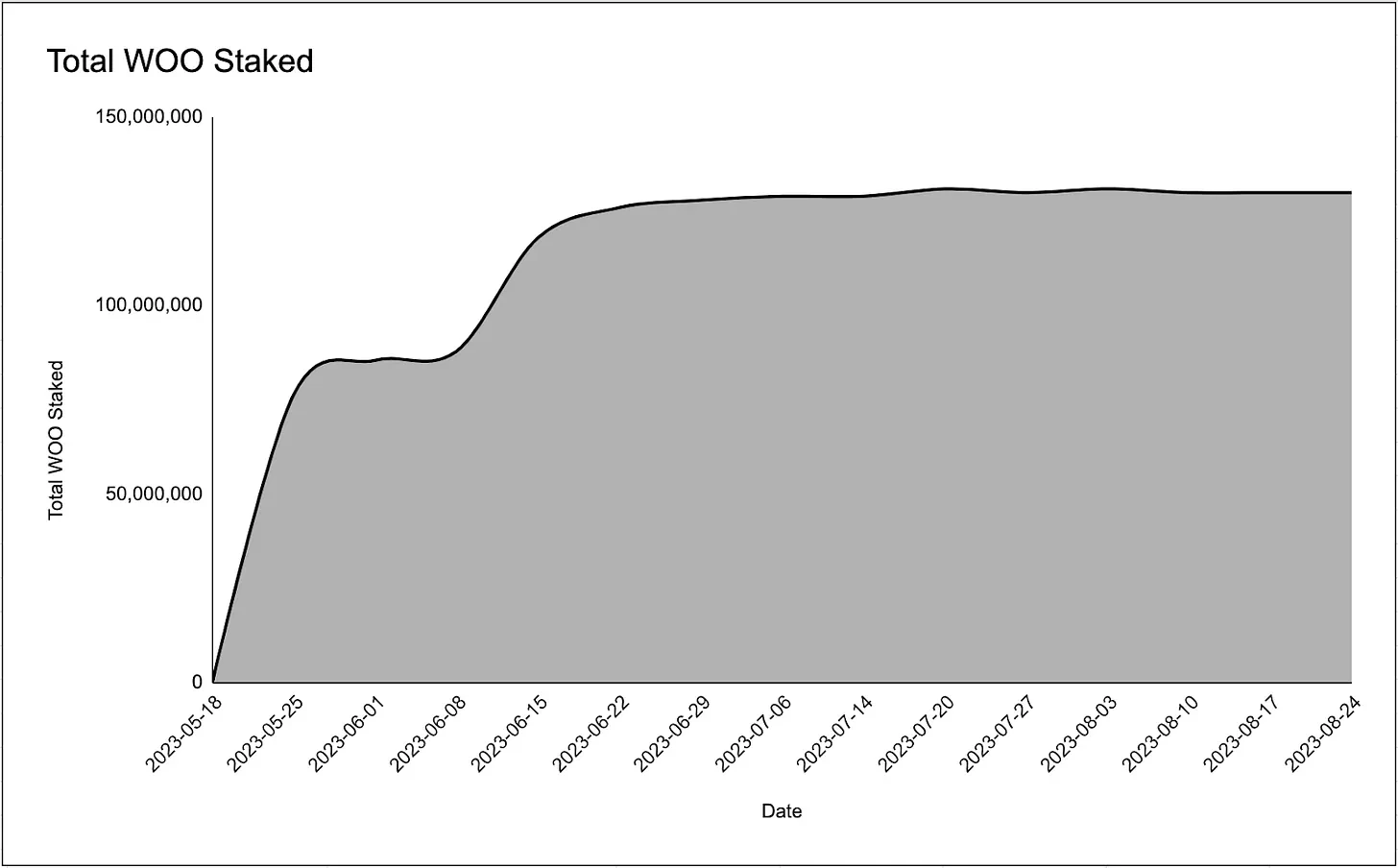

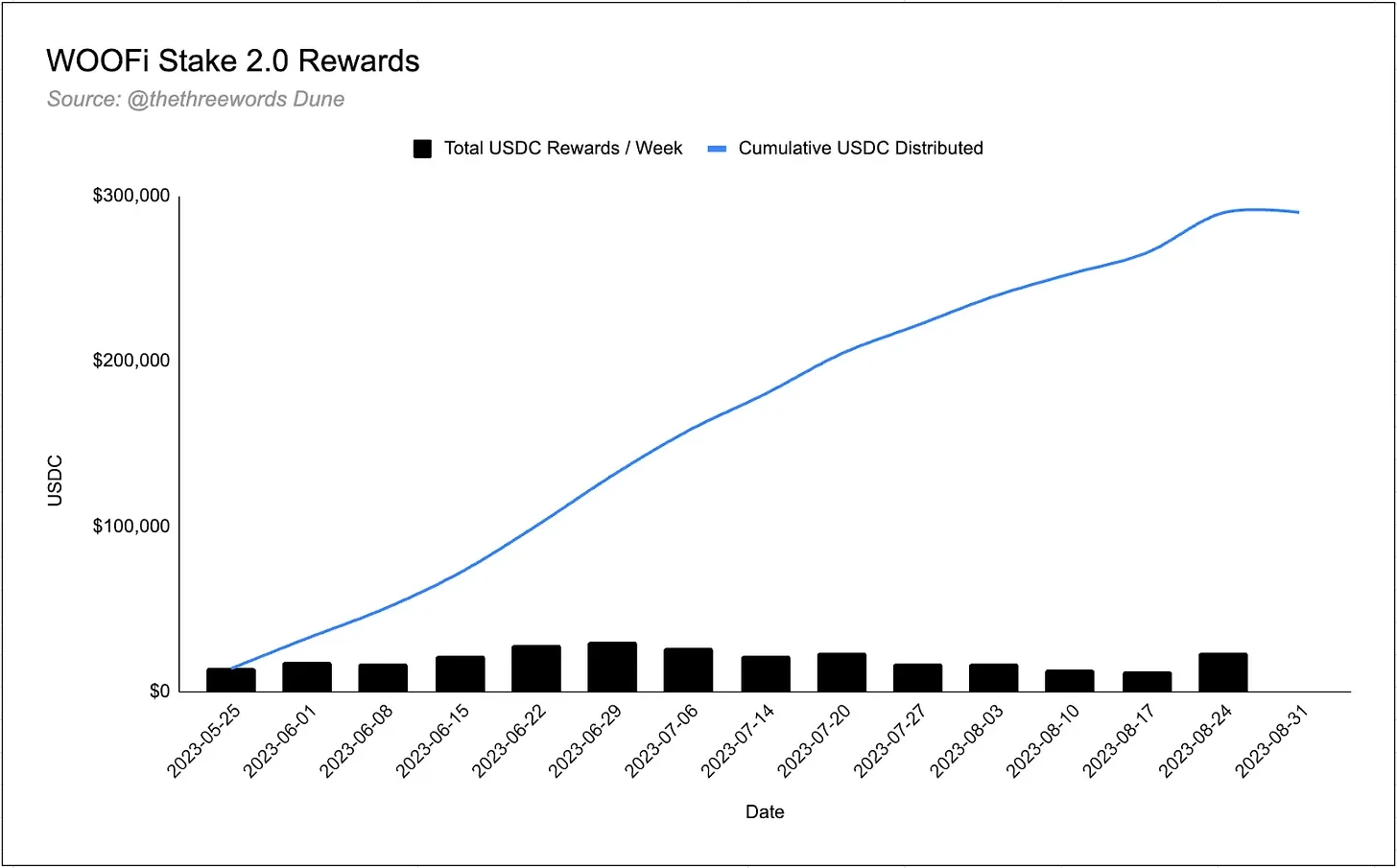

WOOFi 質押 2.0 指標

自 WOOFi 質押從 1.0 遷移以來,我們看到總共有 1.32 億 WOO 質押在 WOOFi 中。這些 WOO 代幣從 5 月 18 日以來賺取了超過 30 萬美元的 USDC 收益,平均年化收益率為 4.15% 。

儘管使用者可以在 7 條不同的鏈上進行質押,但質押集中在 Arbitrum(36.8% )、Avalanche(24.5% )和以太坊(16.3% )。

WOOFi Pro

除了在 EVM 鏈上的標準 sPMM 實施之外,WOOFi 還在實驗中心限額訂單簿模型(CLOB)。CLOB 建立在 Orderly 網路的 「即插即用 CLOB」 交易所協議之上,允許 WOOFi 外包風險引擎、匹配引擎和資產池。

WOOFi Pro 面向專業交易員,允許更復雜的訂單型別、使用專業的交易介面和工具,同時允許那些交易員自我託管資產。

WOOFi Pro 的初始實施是在 Near 上。這些現貨和永續合約市場的 CLOB 交易量非常小,這些市場的總日交易量僅為低 6 位數,這可能部分是因為 Near 整體活躍度不高。

該團隊已經從 Near 轉移重心到成為跨鏈的,並將支援來自 Arbitrum、Optimism、BSC、以太坊、Base、Linea 和 Polygon 的跨鏈存款。此外,WOOFi Pro 的交易費將在主網上線後(預計將在 2023 年第四季度啟動)與 WOOFi 質押者共享。

競爭格局

目前,跨鏈互換在該領域還相對少被開發,除了 WOOFi 交易所以外,只有少數協議,主要是 Hashflow 和 SushiXSwap 實現了相關解決方案。

SushiSwap

SushiXSwap 是 Sushi 使用 LayerZero 的 Stargate 構建的跨鏈 AMM。Sushiswap 最初於 2020 年在以太坊上啟動,作為 Uniswap 的一個分叉。

SushiXSwap 當前已經與 Optimism、Arbitrum、BSC、Avalanche、Polygon 整合。SushiXSwap 未來將聚合更多的橋,重點是以模組化、可組合的方式構建 SushiXSwap。SushiXSwap 在跨鏈交易中利用 Sushi 在每個鏈上的流動性。

Hashflow

Hashflow 是一個去中心化交易所,類似於 WOOFi 交易所,提供非 AMM 的跨鏈互換。與 AMM 不同,Hashflow 使用專業做市商的 RFQ 模型。

一個鏈下 RFQ 引擎從管理鏈上流動性池的做市商那裡接收報價。RFQ 模型在鏈上處理結算和資產互換,而做市商在鏈下定價資產。

比較

Sushi 採用 AMM 模型。該模型使用 xy = k 函式根據各自的儲備餘額(x 和 y)為兩個代幣確定價格。

相比之下,WOOFi 的 sPMM 演算法和 Hashflow 使用來自中心化交易所的訂單簿資料來設定交易價格。由於 Hashflow 和 WOOFi 的定價機制都不依賴 AMM 定價模型,它們不容易受到競價交易機器人的操縱,保護使用者免受夾層攻擊,並保護流動性提供者和使用者免受即時流動性攻擊。

此外,眾所周知,傳統 AMM 對流動性提供者構成風險。向這些 AMM 提供流動性的人往往會遭受巨大的無常損失。

截至 2023 年 9 月,Sushi 跨越最多的鏈,共 18 條鏈,其次是 WOOFi,跨 10 條鏈,Hashflow 跨 6 條鏈。以 24 小時交易量而言,Hashflow 領先,約為 1646 萬美元,其次是 WOOFi, 1363 萬美元,Sushi 居尾, 1231 萬美元。

然而,就過去 30 天賺取的費用而言,Sushi 主導,高達 1080 萬美元,而 WOOFi 僅生成 75.1 萬美元,Hashflow 未賺取任何費用。在收入方面,Sushi 再次領先,達到 1475 萬美元,WOOFi 次之, 621 萬美元。按月均活躍使用者 examining,Sushi 擁有顯著優勢,高達 127.8 萬用戶,遠超 WOOFi 的 7.1 萬和 Hashflow 的 4.7 萬。

值得注意的是,即使 WOOFi 的使用者規模只有 Sushi 的一小部分,其日均交易量仍高於 Sushi。 此外,與 Sushi 相比,WOOFi 的收入與費用的比率相對更高,這表明 WOOFi 的收入獲取更有效。

歷史和合作夥伴關係

概覽

WOO Trade 和 WOO 生態系統由 Kronos Research 於 2019 年創立。Kronos 活躍參與各種交易策略,如做市商、套利、商品交易顧問服務和高頻交易。通過在那時達到每日 50 —— 100 億美元的交易量,他們在數位資產市場上已經小有名氣。

最初,WOO 代幣被稱為 KRON,之後在 2019 年 12 月更名為 WOO。 在 2019 年末和 2020 年初,WOO 產品繼續取得進展,其 WOO Trade 2.0 版本順利上線。他們的成功獲得了該領域頂級資本分配者的關注,並在 2020 年 9 月 28 日成功完成了 1000 萬美元的種子輪融資,投資方包括龍飛資本、分散式資本、 QCP Capital 風投部門、Hashkey 和 3AC。

2020 年期間,該平臺繼續創下新的交易量高點,同時吸引機構交易員並與該領域的大玩家建立戰略合作關係。2020 年 10 月 29 日,WOO 代幣在 Gate.io 開始交易,之後第二天在火幣上市。但是,WOOFi 交易所直到 2021 年才正式上線,遠遲於 Woo 團隊在中心化交易所領域證明自己的時間。

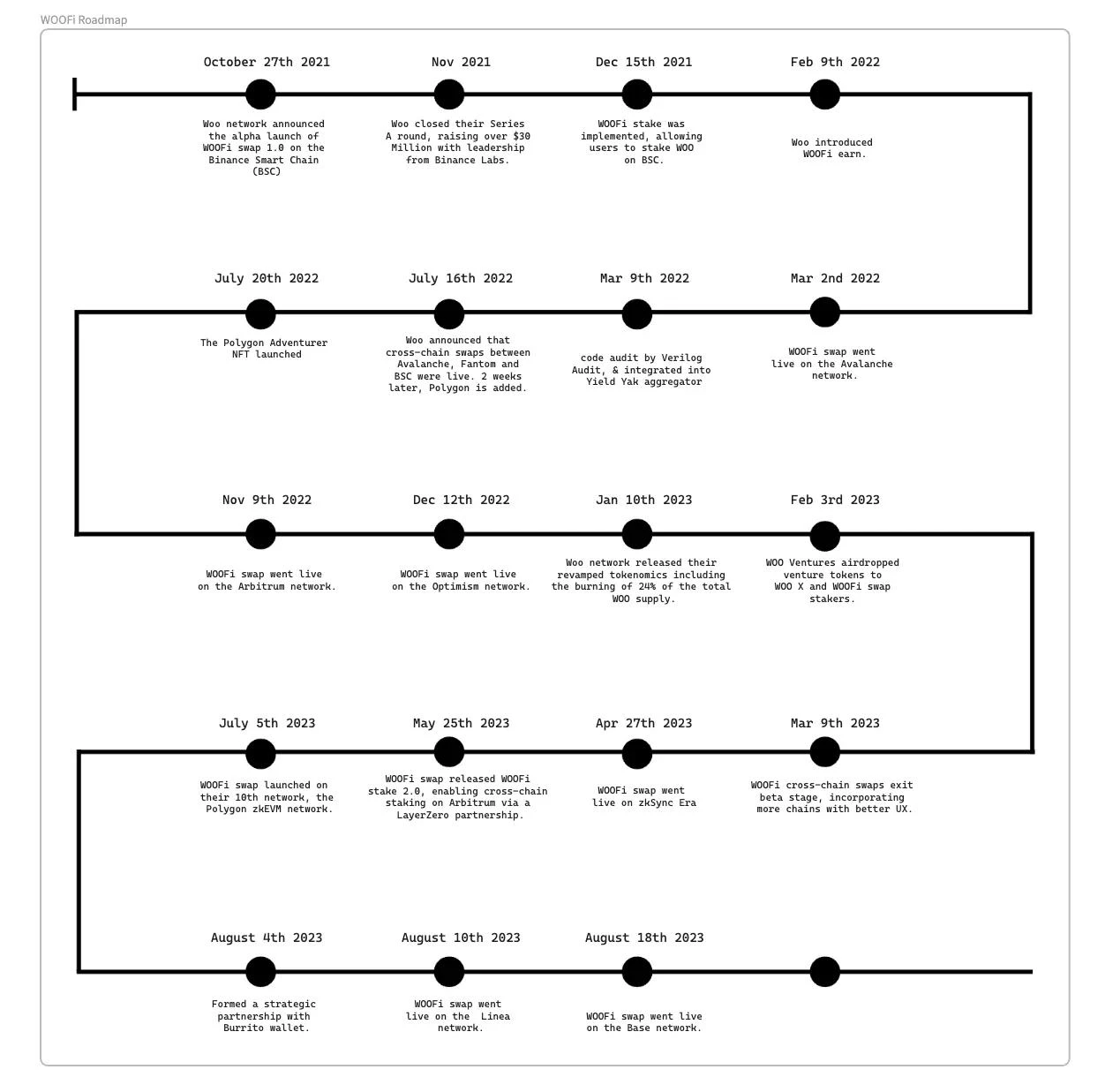

WOOFi 發展路線圖

2021 年 10 月 27 日, Woo Network 宣佈 WOOFi Swap 1.0 在 BSC 上 alpha 測試版上線。這標誌著 Woo 正式進入鏈上流動性的世界,並成為 DeFi 的參與者。

11 月,Woo 完成了 A 輪融資,從 Binance Labs 籌集了超過 3000 萬美元。

2021 年 12 月 15 日,首個版本的 WOOFi 質押在 BSC 上線,允許使用者質押 WOO。

2022 年 2 月 9 日,Woo 推出 WOOFi 挖礦。

2022 年 3 月 2 日,WOOFi 交易所在 Avalanche 網路上線。

3 月 9 日,Woo 宣佈 WOOFi 進行了一系列開發:完成 Verilog 審計的程式碼審計,與 Yield Yak 聚合器整合,並與資料導航臺同時上線 Debank。

2022 年 4 月 14 日,WOOFi 交易所在 Fantom 網路上線。

2022 年 3 月 19 日,Woo 推出 WOOFi 經紀商。

2022 年 7 月 16 日,Woo 宣佈 Avalanche、Fantom 和 BSC 之間的跨鏈互換已經上線。2 周後,Polygon 被新增。

2022 年 7 月 20 日,Polygon 冒險家 NFT 釋出,展示了 WOOFi 跨鏈 NFT 基礎設施的功能。

2022 年 11 月 9 日,WOOFi 交易所在 Arbitrum 網路上線。

2022 年 12 月 12 日,WOOFi 交易所在 Optimism 網路上線。

2023 年 1 月 10 日,Woo Network 釋出了經過修訂的代幣經濟模型,包括燃燒總髮行量的 24% 。

2023 年 2 月 3 日,WOO Ventures 空投了風險投資代幣給 WOO X 和 WOOFi 交易所的質押者。

2023 年 3 月 9 日,WOOFi 跨鏈互換退出測試階段,結合更多鏈和更好的使用者體驗。

2023 年 4 月 27 日,WOOFi 交易所在 zkSync Era 上線。

2023 年 5 月 25 日,WOOFi 交換髮布了 WOOFi 質押 2.0 ,通過 LayerZero 合作伙伴關係在 Arbitrum 上實現跨鏈質押。

2023 年 7 月 5 日,WOOFi 交換在其第 10 個網路 Polygon zkEVM 網路上啟動。

2023 年 8 月 4 日,與 Burrito wallet 達成戰略合作伙伴關係。

2023 年 8 月 10 日,WOOFi 交換在 Linea 網路上上線。

8 月 15 日,WOOFi 兌換在 Base 網路上線。

WOO 代幣經濟學

代幣功能

WOO 代幣在 WOO 生態系統的 DeFi 和 CeFi 產品中貫穿始終。因此,各種市場參與者持有 WOO 代幣有多種原因:

- 真實收益 —— 正如討論的,當 WOO 代幣被質押時,它會賺取 80% 的 WOOFi 的交換和收益費,用 USDC 支付。目前 WOO 的質押年化回報率約為 5% ,已有超過 1.3 億的 WOO 被質押。

- 交易優惠 —— WOO 代幣還從 WOO X 中心化交易所中獲得實用價值。與其他交易所代幣模型類似,WOO 可以被質押來解鎖零手續費區域,為 CeFi 交易提供大幅度的手續費減免。其他優惠包括推薦獎金、免費提款以及永續合約和 API 交易的費用折扣。

- 機構優惠 —— 在 WOO X 上的交易公司和做市商被激勵質押 WOO,以獲得手續費減免和提高 API 限額。

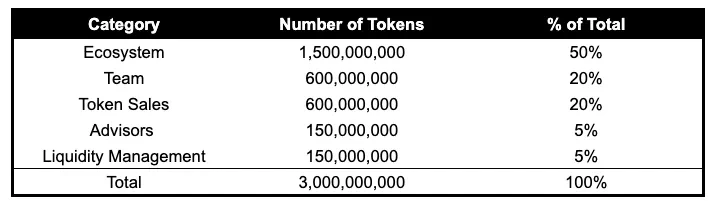

代幣供應

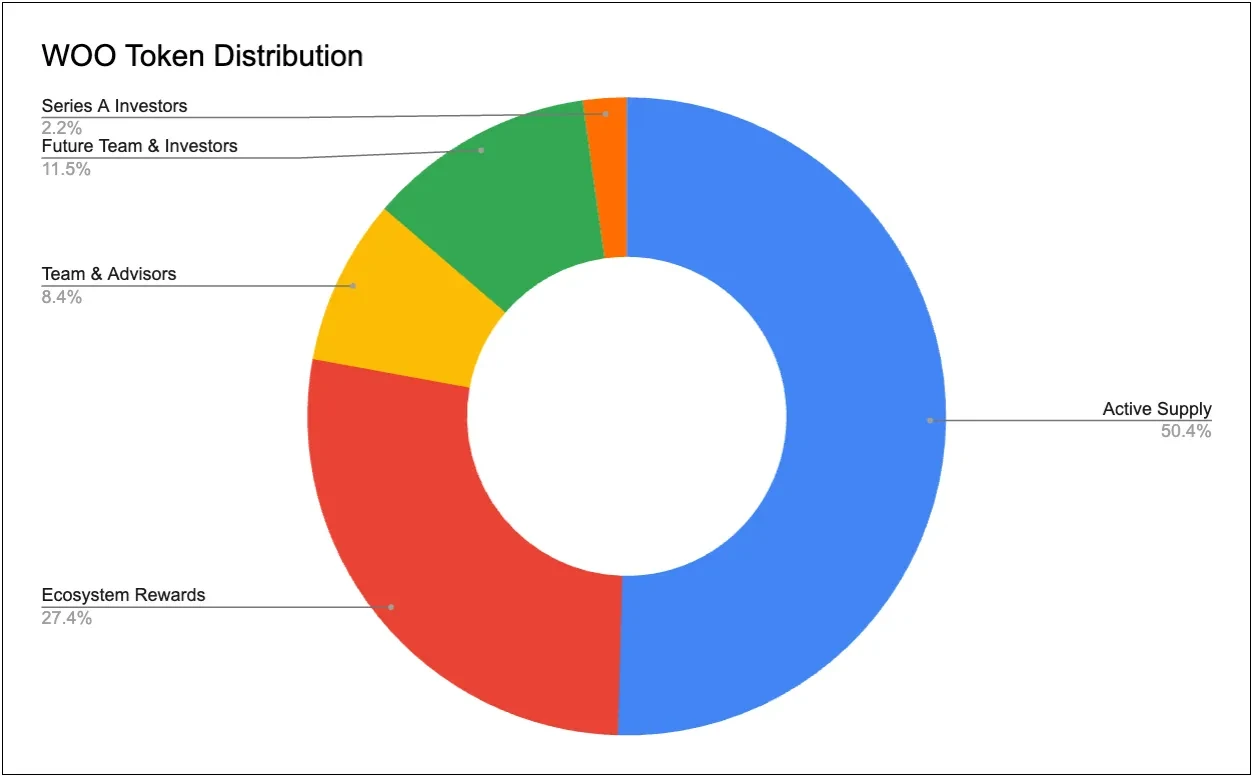

WOO 的初始代幣分配如下:

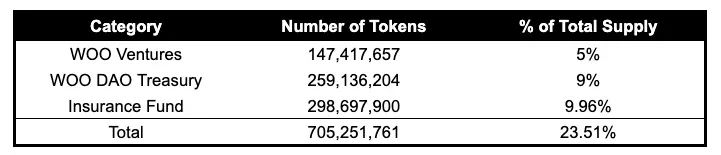

但由於在 WOO 的 Q1 代幣經濟學改版文章中提到的多種原因,WOO 團隊決定從生態系統和團隊部分銷燬大約 7.052 億 WOO 代幣(總數 30 億 WOO 代幣的 23.51% )。

首先,WOO Ventures 被停止,並且 WOO 網路決定銷燬剩餘的代幣數量(WOO Ventures 團隊獲得的總供應量的 5% )。這導致了 1.474 億 WOO 代幣被髮送到銷燬地址。

其次,WOO DAO 被停止。這使 WOO 網路銷燬了分配給 WOO DAO 的 2.591 億 WOO 代幣,併發送了 500 萬 WOO 代幣到新成立的 WOO Force,該機構將專注於社群參與。

最後,銷燬的剩餘 2.986 億 WOO 代幣來自保險基金。鑑於 2022 年的事件(CeFi 崩潰, FTX 借款反對他們的波動代幣),WOO 網路決定使用 WOO 代幣支援 WOO X 的保險基金,這些代幣與 WOO X 的問題相關且具有波動性,這並不理想。因此,他們決定分配公司擁有的 1 千萬美元的穩定幣來形成一個保險基金,該基金在 WOO 網路遭受損失或流動性來源違約時作為第一損失的分層。因此,保險基金中的 WOO 代幣被銷燬。

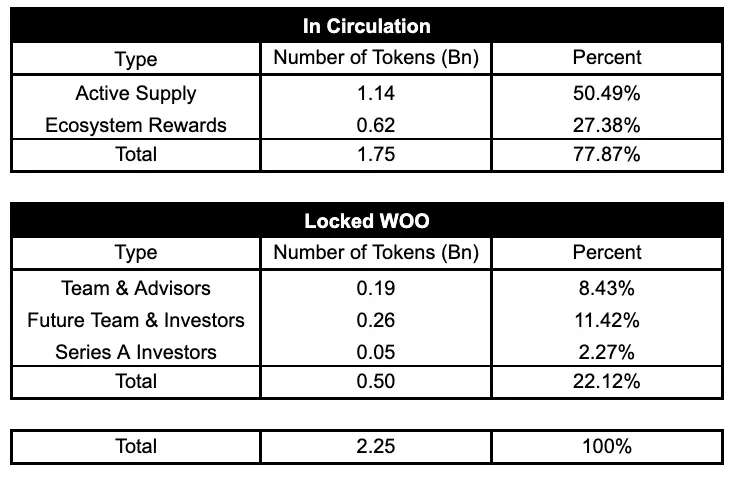

Q1 代幣經濟學燃燒的結果是更好的代幣分配和減少了計劃歸屬的代幣數量。目前,WOO 代幣的流通量為 17.41 億,而總供應量現在為 22 億代幣。因此,已經有 79.81% 的 WOO 代幣在流通。

代幣分配和發行

當前 Q1 代幣經濟學升級後的代幣分配如下:

投資者

WOO 代幣從早期開始就得到了空間內一些最大的資本配置者和風投公司的支援,分為幾個輪次。WOO 網路通過三種方式籌資:種子輪、發射臺和 A 輪。

種子輪

在 2020 年 9 月 28 日,WOO 在獲得 Dragonfly Capital 、 Three Arrows Capital 、 IOSG Ventures 、QSN(QCP Capital 的風投部門)、 Defi Capital、 Fenbushi Capital 、 Chain Capital 、 One Boat Capital 、Vector Capital、AKG Ventures、Evernew Capital、 Krypital Group 、 Axia 8 Ventures、The Cabin Capital、 Hashkey Capital 、SNZ 和 Fenbushi Capital 的總共 1 千萬美元投資後結束了他們的種子輪。

發射臺

在 2020 年 10 月 30 日,火幣全球在其平臺上推出了 WOO 交易。WOO 網路向火幣全球提供了 900 萬 WOO(他們初始流通代幣的 10% )。

投資者

所有投資者都完全投資了,除了 A 輪投資者,他們擁有總供應的 2.27% (7100 萬 WOO)。A 輪的鎖定期為 3 年,有 6 個月的懸崖期。鎖定開始於 2021 年 11 月 1 日。目前還有大約 13 個月,直到 A 輪投資者完全投資。值得注意的是, 2022 年 1 月,一小部分 225 萬 WOO 完成了鎖定期。

團隊和顧問

團隊和顧問部分(8.43% )被鎖定,並有一個根據每個團隊成員和他們的加入時間獨立的發射計劃。當一個 WOO 員工加入時,他們會在加入公司時開始的 4 年鎖定期內獲得 WOO 代幣。

風險

智慧合約風險

WOOFi,像所有去中心化應用程式一樣,由於智慧合約的性質,面臨被利用 / 故障的風險。這是 DeFi 面臨的一個無法避免的現實,我們仍然看到像 Curve 和 Balancer 這樣經過良好測試和受到尊敬的專案被利用。這裡還有一個分層的智

能合約風險,因為 spMM 使用第三方協議在 spMM 經理不使用超級充電器保險庫資產時獲得收益。WOOFi 已經採取措施通過進行多次合約稽核來檢查缺陷來減輕這種風險。WOOFi 審計:

2021 年 10 月,WOOFi 交換由 Certik 和 Verilog 稽核。

2021 年 12 月,WOOFi Stake 由 Certik 稽核。

2022 年 2 月,WOOFi Earn 由 Certik 稽核。

2022 年 7 月和 8 月,WOOFi Earn Supercharger Vaults 分別由 Certik 和 Peckshield 稽核。

2022 年 10 月,WOOFi Swap v2 由 Certik 稽核。

2023 年 5 月,WOOFi Staking v2 由 Certik 稽核。

中心化風險

Kronos Ventures,Kronos 的風投部門,孵化了 WOO 網路,因此在其當前狀態,WOOFi 在一個 sPMM 經理,Kronos Research 上有很大依賴。如果 Kronos 研究遇到任何財務問題或必須停止管理 spMM,WOOFi 的流動性和功能可能會變得非常糟糕。最初,WOO X 非常依賴 Kronos 研究作為做市商,但隨著交易所的進展,越來越多的做市商加入並分攤了 Kronos 的交易量。這對交易所是一個健康的狀態,我們也會鼓勵和歡迎更多的 sPMM 經理加入 WOOFi。

Supercharger Vault 風險

使用者貸款給 Kronos Research,這是 sPMM Manager,沒有抵押品,通過 Supercharger Vaults 賺取收益。這帶來了重大的交易對手風險,並可能導致資金損失,如果 Kronos Research 由於智慧合約利用、對衝過程中的損失或其他問題而無法償還貸款。

跨鏈橋風險

WOO 代幣是多鏈的,這允許使用者在許多不同的鏈上質押 WOO。雖然這對質押的可用性和簡單性很有幫助,但在各種跨鏈橋合約中鎖定的大量 WOO 代幣由於這些協議的脆弱性而代表了一種尾部風險。跨鏈橋非常容易被利用,部分原因是跨鏈橋的複雜性和這些合約利用的有利性。

監管風險

WOOFi 面臨監管風險,就像大多數 DeFi 一樣。收益的聚合和分配的基礎機制可能違反美國證券法,並將 WOO 歸類為未註冊的證券。此外,執行 WOOFi / WOO X 可能構成執行一個未經許可的交易所,類似於 Coinbase 和 Binance 目前在美國司法系統中面臨的情況。

📍相關報導📍

落袋為安!女股神Cathie Wood嘴說看好Coinbase,轉頭大賣8850萬鎂持股