前幾天,Balancer 上的流動性池連續兩次遭到攻擊,這對它產生一定的負面影響,但總的來說,只是它發展過程中的小插曲。本文源自於專欄作者 藍狐筆記 ,不代表動區立場。

(前情提要:Defi突發警示|駭客重現閃電貸手法,耗盡 Balancer 資金池超過 50 萬美元資產 (Bal))

Balancer 當前的出彩之處在於它對自動化做市商 (Automated Market Maker, AMM) 的一些改進,比如改變流動性池代幣資產的比例,發布治理代幣 BAL 以及流動性挖礦。而這些小小的改變,給 AMM 帶來了很大的進步。

假如 Uniswap 沒有及時迭代調整,Balancer 就有可能成為真正的格局改變者。

改變 DEX 的格局

自從 Bancor 和 Uniswap 引入 AMM 的概念,它在加密交易中已經成功站穩腳跟,部分代幣的流動性很好。有些代幣兌換數萬美元甚至數十萬美元的滑點相對較低,尤其是在穩定幣為主的 Curve 交易所上。

延伸閱讀:去中心化交易所 6 月交易量大漲 70% 破 15 億美元,「自動做市商」占掉五成

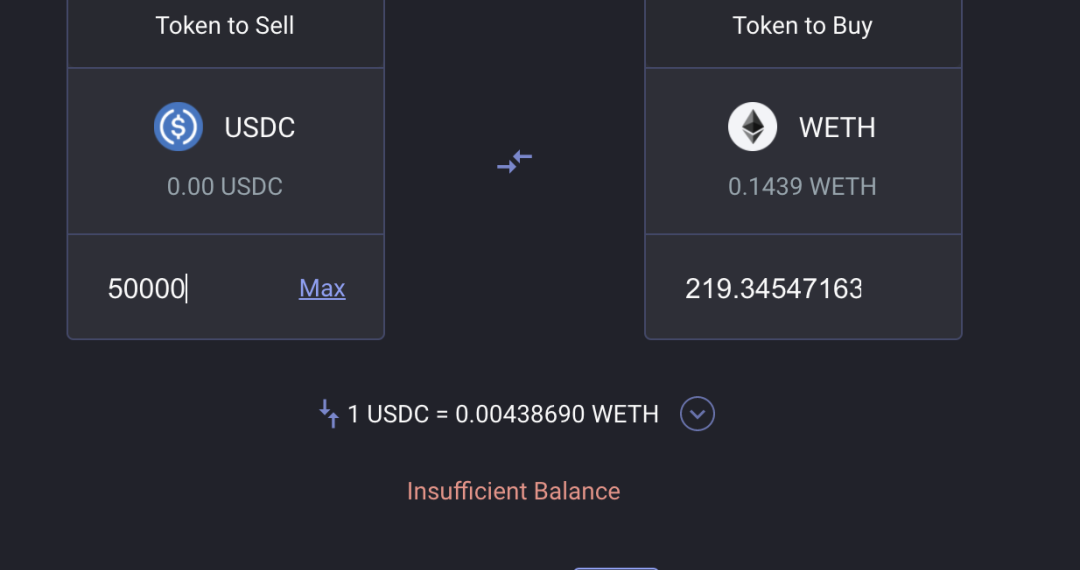

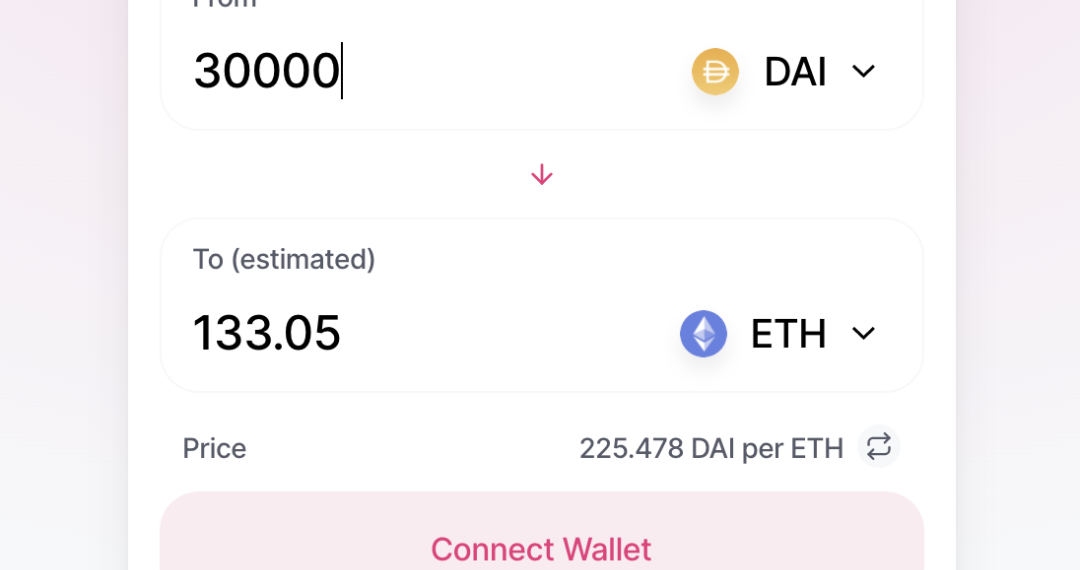

下圖可以看到在Balancer上用 50,000USDC 兌換 WETH,在 Uniswap 用 30,000 DAI 兌換 ETH 所引發的價格影響都在 1% 以內。

事情還會有更大的變化。

為什麼不是 Curve 或者 Uniswap,而是 Balancer?

- Curve 當前主要聚焦穩定幣市場。穩定幣市場規模雖大,要想成為真正的DEX王者,就必須有更大的疆域。

- Uniswap 暫時還沒有發幣計劃,且其 50% : 50% 代幣池比例,對於小項目來說,對其上市的前期資產要求較高,對於流動性提供商來說,潛在的無常損失可能會較大。

當然,Curve和Uniswap也有機會。

- 發幣方面,Curve 已經在計劃,CRV 很大概率成為下一個市值超 10 億美元的項目。如果 Curve 能夠實時迭代,加快速度,有可能後來居上,這就看 Curve 自己的選擇。

- Uniswap是目前交易量最大的 DEX,其優勢非常明顯,但是,Uniswap有一個的軟肋,就是沒有代幣激勵。這會導致它後續在獲取流動性方面處於劣勢,並進而在用戶體驗(如滑點等)上失去先機。同時,其 50% : 50% 比例的代幣池不夠個性化,可能也會損失一部分做市商。此外,其多數代幣交易的滑點比較高,如果 Bancor 能解決滑點高、無常損失等問題,這對於 Uniswap 來說,不是好消息。

綜上所述,相對來說,在DEX領域,就目前而言,在 Bancor V2 沒有得到證明之前,Balancer 是最有可能的格局改變者之一。

有三個數據值得我們關注:

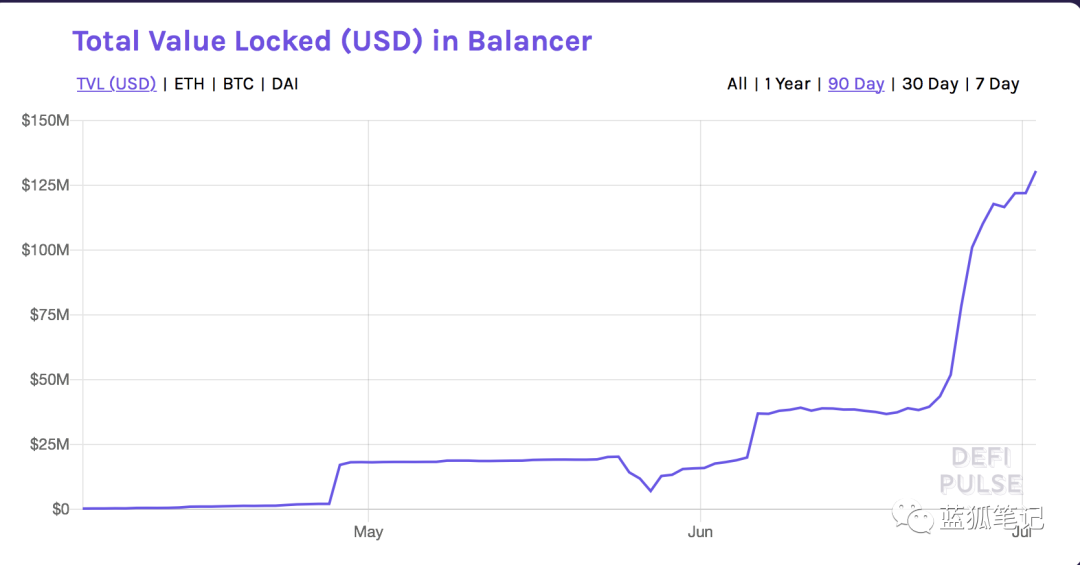

- Balancer的流動性

不到一個月時間,Balancer上的流動性從 1990 萬美元漲至 1.3 億美元,漲幅超過 6 倍。這不過是一個月內的事情,如果再過半年,事情還會有更大的變化。

延伸閱讀:一分鐘讀懂 Balancer「流動性挖礦」與治理代幣BAL分配機制

- Balancer 的交易量

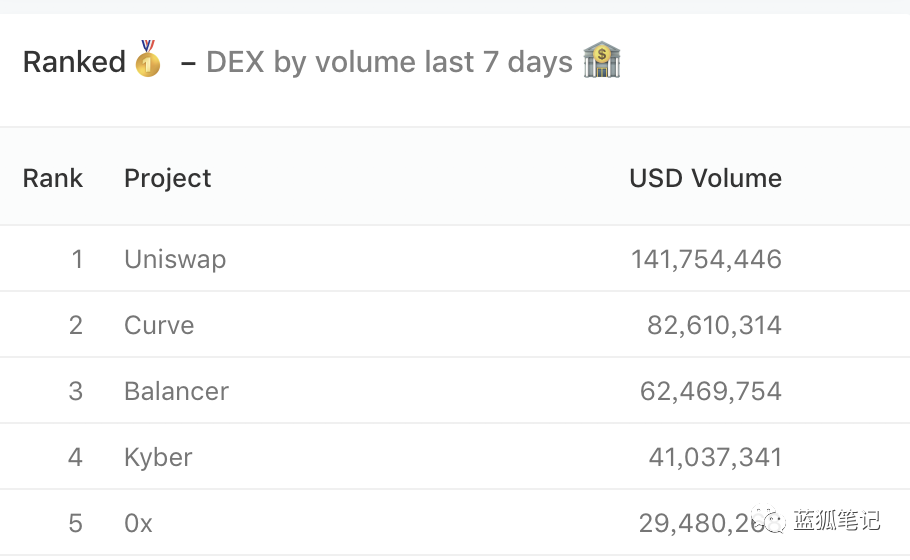

在過去一週來看,Balancer 的交易量攀升到 DEX 的第三位,僅次於 Uniswap 和 Curve,達到Uniswap 的 40% 以上,隨著後續流動性的提升,其交易量還會繼續攀升。

目前看,Balancer 在部分代幣交易的流動性上已經超越 Uniswap,如果未來有更多需求量大的代幣在Balancer上提供流動性,其交易量很有可能縮小跟Uniswap的差距,甚至超越Uniswap 。

- Balancer的用戶數

之前人們一直在詬病 Balancer 的用戶數,如今它已經悄然進入前五,二十四小時用戶數達到 937 位。

Balancer 有可能一招制勝的地方

雖然項目代幣在 Uniswap 上市無須許可,但要引導出流動性,還是需要一定的前期資金。按照 Uniswap 的做市模式,如果添加代幣 X-ETH 的流動性池,其中 X 代幣 10 萬美元,ETH 10 萬美元,即便只有 1000 美元價值的代幣兌換,也可以導致 1% 的滑點,如想要低於這個滑點,項目團隊需要注入更多的 ETH 資產。這對於早期融資不多的項目團隊來說,要引導出流動性並不容易。

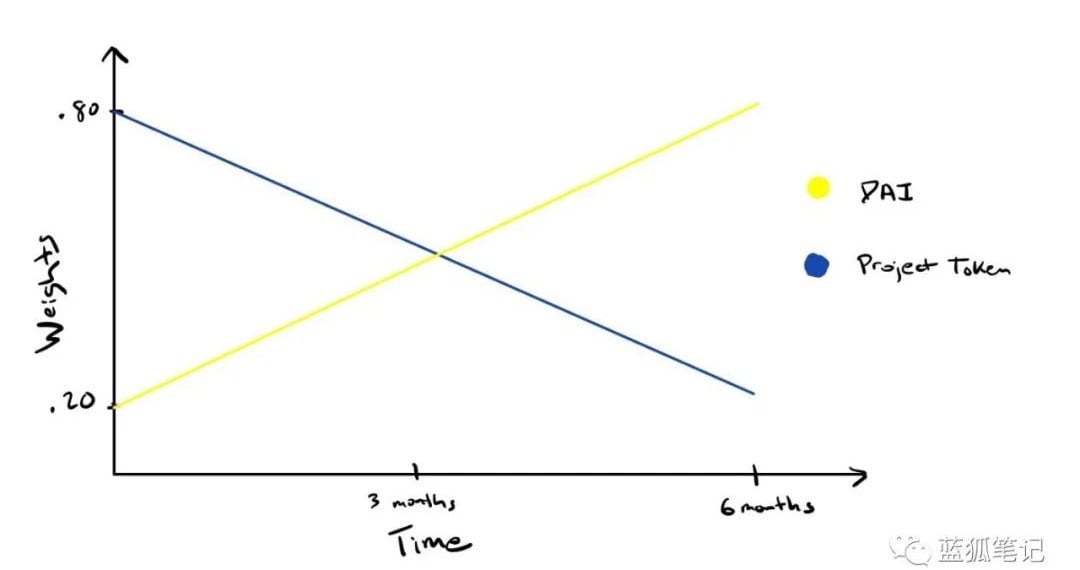

Balancer 面對這個問題,有一個流動性引導池的方案。它支持團隊無須大量前期資金即可構建流動性;它支持團隊自定義融資目標;將代幣分配和流動性提供跟代幣價格變化解耦。總的來說,就是Balancer 支持項目團隊自定義引導出流動性。如下圖:

可以在開始時將其流動性池中項目代幣權重設置為 80%,而對應DAI(或ETH)設置 20% 的比重,隨著時間流逝,可以逐漸調整代幣池的比重,它允許項目團隊以「戳」合約方式更新權重。權重變化帶來套利機會,也可以帶來更多交易者。

延伸閱讀:ETHFANS 專欄|DeFi 中的流動性和銀行擠兌風險,以 Compound 為例

按照這個模式,相當於項目代幣本身開始時的比重更高,例如項目代幣的比重為40萬美元,ETH(或DAI)比重為10萬美元,在這種情況下,同樣規模的前期資金(10萬美元ETH或DAI),其參與用戶的交易滑點更低,可以引導出更大的流動性。這跟Uniswap的 50%:50% 的固定比例相比,靈活度更高,更適合眾多長尾項目在 Balancer 上引導出流動性和市場價格的發現。

例如,當前 Balancer 上流動性靠前的 mUSD 代幣池,不到一個月時間,其流動性就達到 1000 萬美元以上,Balancer 的機制也是其中的一個重要因素。當然激勵是更重要的因素。

改變「中心化交易所」 的格局

如果說 Balancer 改變 DEX 格局或許還能理解,但如果說會改變 CEX 格局,就可能過於狂想了。

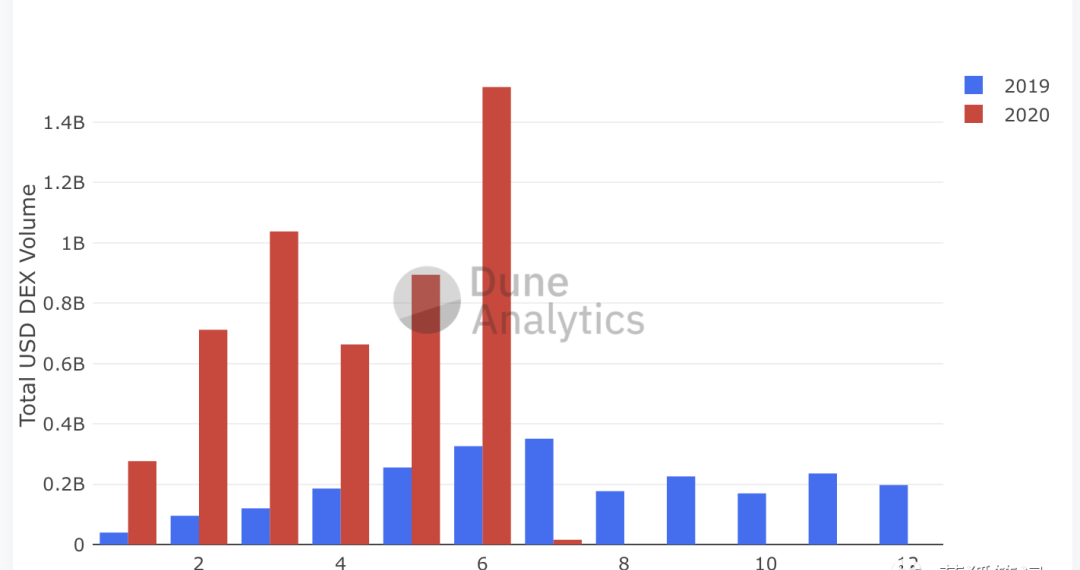

不過,先來看一組數據,Uniswap 在 6 月一個月的交易量超過其去年全面的總量;目前DEX的交易量從年初不足0.5%到現在超過1%,這是一個很大的跨越。如果說1%相對於CEX來說,還是非常不起眼的量。但按照目前DEX的發展速度,從1%變成10%的可能性並非沒有。一旦超過10%,DEX就有機會超過20%……從而改變加密交易整體市場格局。

DEX最大的殺手鐧不是訂單簿模式,也不完全因為其隱私性、充幣和提幣方便,最大的殺手鐧還是其未來日益增長的深度和流動性。而要想做到這一點,DEX的訂單簿模式無法與CEX匹敵。但AMM模式可以。這跟歷史上的每次變革都有相似之處。每次革新總是因為不同的模式引發(相同的模式永遠只能模仿,無法超越)。

而AMM就是這樣的新模式,AMM+流動性挖礦簡直是天合之作。相比較之下,借貸項目的流動性挖礦略顯牽強,雖然沒有大的問題,但借錢還能獲得獎勵會掩蓋其業務本來的意義。

流動性挖礦會虹吸資金。資金的本質是追求更高收益。當流動性挖礦的收益有吸引力時,當市場的外部資金沒有入場時,資金會從 CEX 中流向 DEX,流向 DeFi,這是 DEX 對 CEX 最直接的影響,雖然量級還很小,但開始展現。

延伸閱讀:流動性挖礦(Yield Farming)是什麼?Synthetix, Curve, Ren 共推「BTC流動性礦池」一次領四家平台幣

對於CEX來說,最害怕的應該是DEX流動性池的聚合,共享深度,這會給DEX用戶帶來甚至比CEX更小的滑點。這一天成熟之時,也是CEX格局動搖之時。

從上面也可以看到,Balancer的流動性在短短一個月內翻了6倍多,從不到3000萬美元,到如今超過1.3億美元。mUSD在一個月之內就在Balancer上引導出1200多萬美元的流動性,速度之快難以想像。

此外,其他項目的流動性挖礦,也會間接拉動DEX的發展,例如Curve在最近一個月的高歌猛擊,Compound的流動性挖礦功不可沒。

Balancer 能否成為 DEX 的王者

Balancer要想成為DEX王者。有幾個方面需要改進。

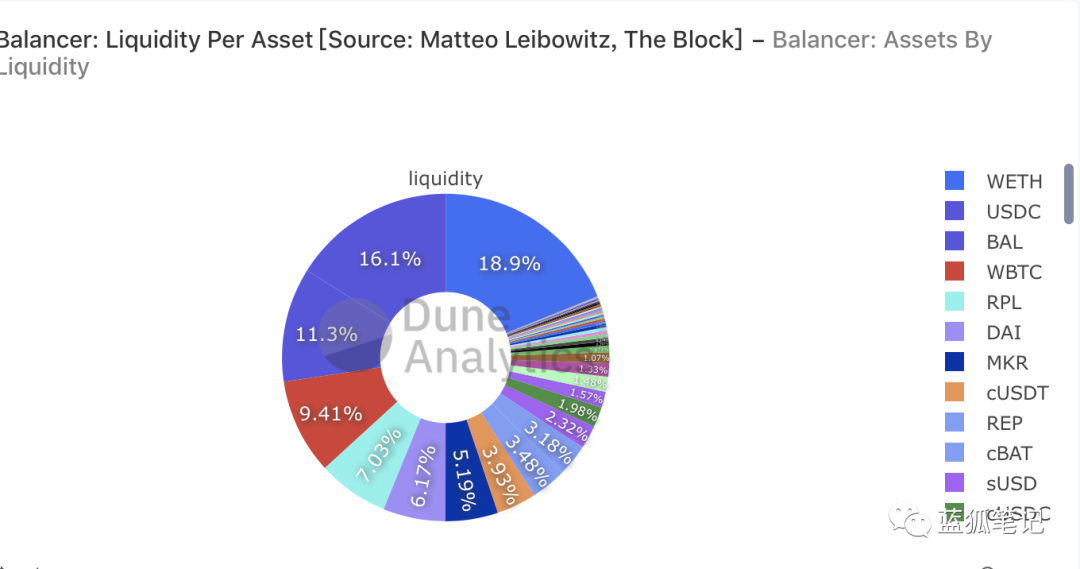

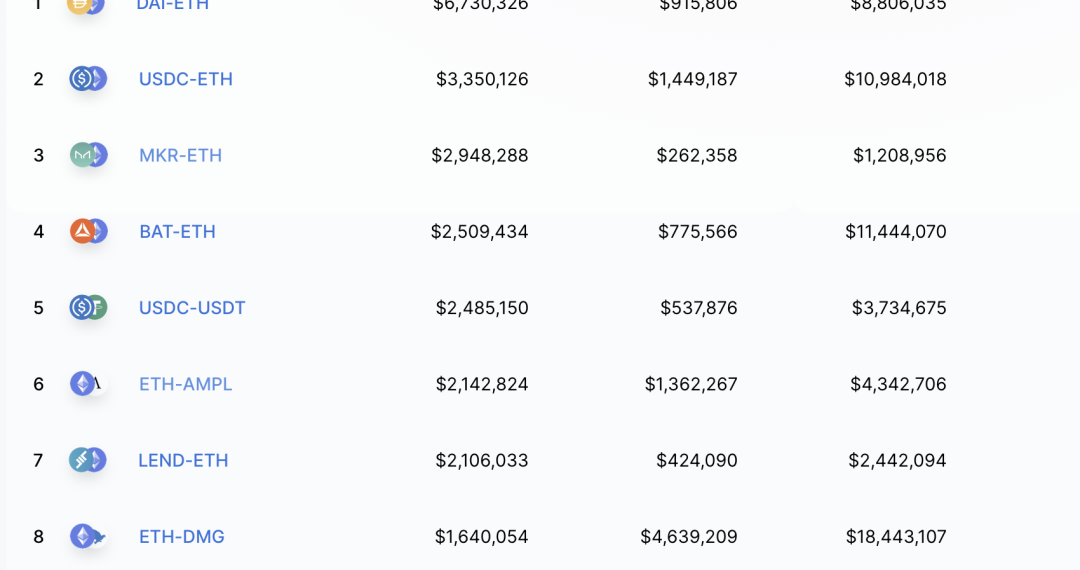

首先就是在交易量上的大幅提升。目前其代幣池組成過於單一。主要的流動性聚集在WETH、USDC、BAL、RPL、DAI、MKR、cUSDT、REP等,如果想要大幅提升交易量,僅靠這些代幣池是不夠的。

在Uniswap上,主要的流動性則集中在DAI、USDC、MKR、BAT、USDT、AMPL、LEND、DMG等,其中不少代幣將Uniswap作為首發之地,這對交易量有較大的貢獻。

通過跟Uniswap對比,Balancer可能需要改變其激勵機制。例如改變其激勵的因子。其中包括

鼓勵長尾項目,對一些新生項目的流動性引導的給予支持,比如聯合挖礦等。

給當前需求最大的代幣流動性更高的激勵支持。

其次,更簡單的兌換體驗,甚至可以考慮彌補真正交易用戶的滑點損失。

再次,讓項目方和流動性提供商充分了解其流動性池的靈活性,上幣首選從Uniswap中轉移過來。

第四,治理迭代。充分發揮現有BAL持有人的積極性,迭代BAL的激勵機制,對高質量治理提案進行代幣激勵。

最後,讓Balancer能夠輕易集成到錢包、聚合交易所、瀏覽器等等,讓它無處不在。

Balancer能否成為真正的DEX王者,能否成為真正的格局改變者,只有時間才能告訴我們。

也許最後是交易聚合商成為最大的玩家呢?不僅1inch這些聚合商在聚合流動性,而0x等協議也在聚合其他流動性池。流動性的聚合會帶來什麼格局?不管誰是最終的王者,但如果將所有的DEX的流動性聚合起來,足夠衝擊CEX了。

不管誰是終極的王者,最終來說,都是更優秀的機制獲勝,最重要的是團隊和治理人群體對交易用戶和做市商需求的深入理解,對項目升級節奏的準確且快速的把握。

點擊這裡,限時加入 LINE 新功能 5000人動區討論群組

📍相關報導📍

簡單理解自動做市商 Balancer ,為什麼說它是通用化的 Uniswap?

新手介紹|如何在 DeFi 熱門項目「Uniswap」上賺取收益?

特斯拉創辦人 Elon Musk 想知道「以太坊能開發些什麼」? Vitalik Buterin 提 13 項應用

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務