在 NFT 抵押借貸平台 BendDAO 上的大量藍籌 NFT 面臨連續清算風險之際,BendDAO 上的以太坊借貸利率已飆升至超過 100%,該平台上的以太坊近幾日則持續呈淨流出。NFT 投資人 Shrimpwen 21 日表示,這是因為用戶發現 BendDAO 機制有問題,會讓存 ETH 的人損失,所以紛紛提領存入的 ETH,以致流動性缺乏。

(前情提要:BendDAO已清算12個NFT!30個BAYC Doodles Azuki…藍籌抵押品掉入拍賣名單)

(背景補充:NFT借貸市場清算潮!BendDAO 大量無聊猿瀕臨清算,分析師:買入良機來了)

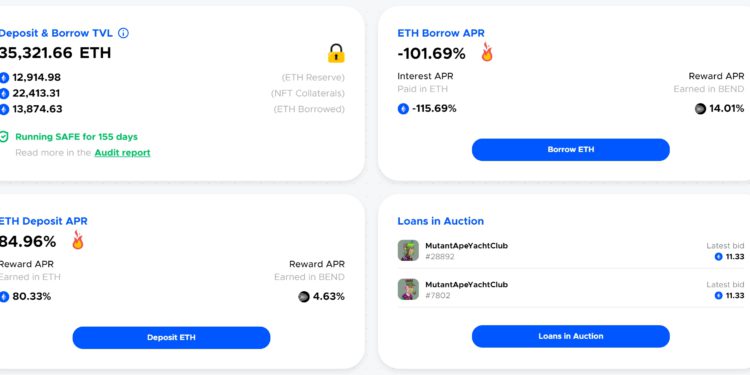

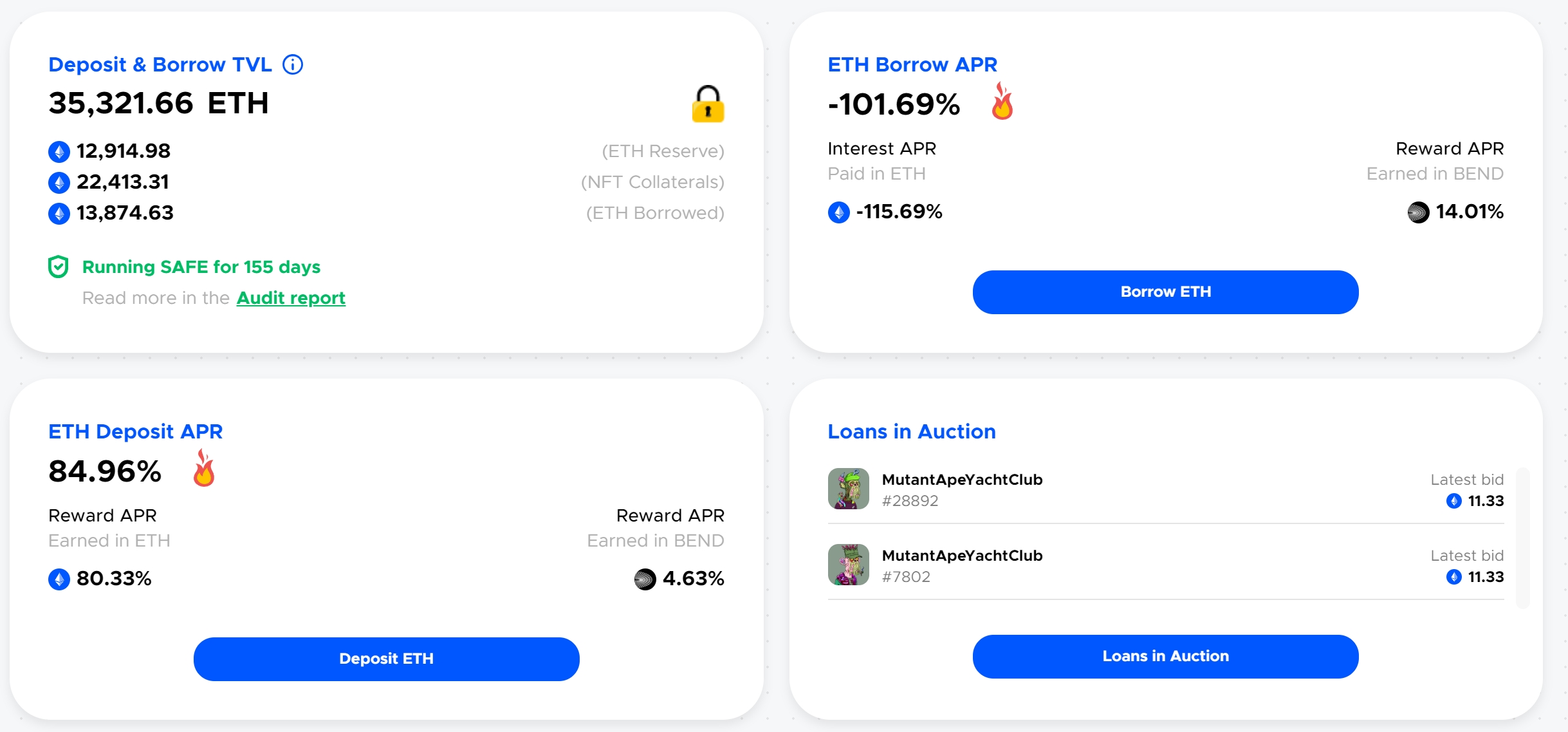

在 NFT 抵押借貸平台 BendDAO 上的大量藍籌 NFT 面臨清算風險危機被市場廣泛關注之後,據 BendDAO 官網,該平台上的以太坊借貸利率已升至 101.69%,以太坊存款利率則達到 84.96%,而 DefiLlama 數據顯示,這幾天 BendDAO 的 ETH 經常性呈現淨流出。

針對 BendDAO 上的 ETH 一直呈現淨流出的原因,NFT 投資人、推特用戶 Shrimpwen 21 日在推特上表示,這是因為 BAYC 因價格下跌開始大量被清算,用戶發現 BendDAO 機制有一定的問題,會讓存 ETH 的人損失,所以紛紛提出存入的 ETH,導致流動性缺乏。

BendDAO借贷利率已经超过100%了,我们可以看DefiLlama的数据:这几天BendDAO的ETH一直在净流出。

这是由于BAYC开始大量清算,大家发现BendDAO的机制有一定的问题,会让存E的人有损失,所以都抓紧提出了存入的ETH,导致流动性缺乏。BendDAO的机制存在三个问题,我这个线程里讲。

(🧵1/5) pic.twitter.com/ti4d4NOHnF— Shrimpwen (@shrimpwen) August 21, 2022

BendDAO 機制存在三大問題

Shrimpwen 認為,BendDAO 的機制存在三個問題。首先,第一個問題與「選擇藍籌做借貸」有關,Shrimpwen 指出,這樣做的前提是,認為藍籌 NFT 至少不會極快歸零,但 PFP(Profile Picture,個人頭像)NFT 是一種高風險資產,還沒有經過時間考驗。

Shrimpwen 表示:

藍籌的標準很模糊,誰說不會歸零呢?Zaga 事件發生時,Azuki社區還有一定的信心才能維持地板價。萬一突發事件,社區完全喪失信心,沒人買,地板價和流動性會一起下降,直至歸零。

延伸閱讀:Azuki創辦人曝前面經營過3個NFT項目,遭諷rug出面反駁;地板價暴跌近40%

第二個問題與「錨定地板價清算」有關,Shrimpwen 提及,NFT 流動性無法和幣相比,如果買家變少,賣家為了賣出,會低於地板價掛單,只要有 10 幾人急著掛單,地板價就會快速降低,更多的人就會著急,掛更低價格,抵押的 PFP 一下子就會到清算線,大家看到許多 PFP 要清算,會更急著賣,這是一個負循環,且已經發生。

第三個問題則是「清算機制不合理」,Shrimpwen 指出,BendDao 清算拍賣出價需大於地板價的 95%,不然就會流拍,流拍後平台期待藍籌價格遲早會回來,但若藍籌價格永遠回不來呢?損失就會由把 ETH 存入 BendDAO 的人承擔,這和 AAVE 等借貸完全不同,相信大家也是發現這點,這兩天才取出了許多 ETH。

Shrimpwen 最後總結道:

所以我說總想著解決 PFP 流動性問題,但 PFP 流動性根本不是現有機制問題,而是沒人玩了,這也是 BendDAO 會在熊市有風險的原因。我們需要找到 PFP 真正的敘事,來吸引拓展新用戶。

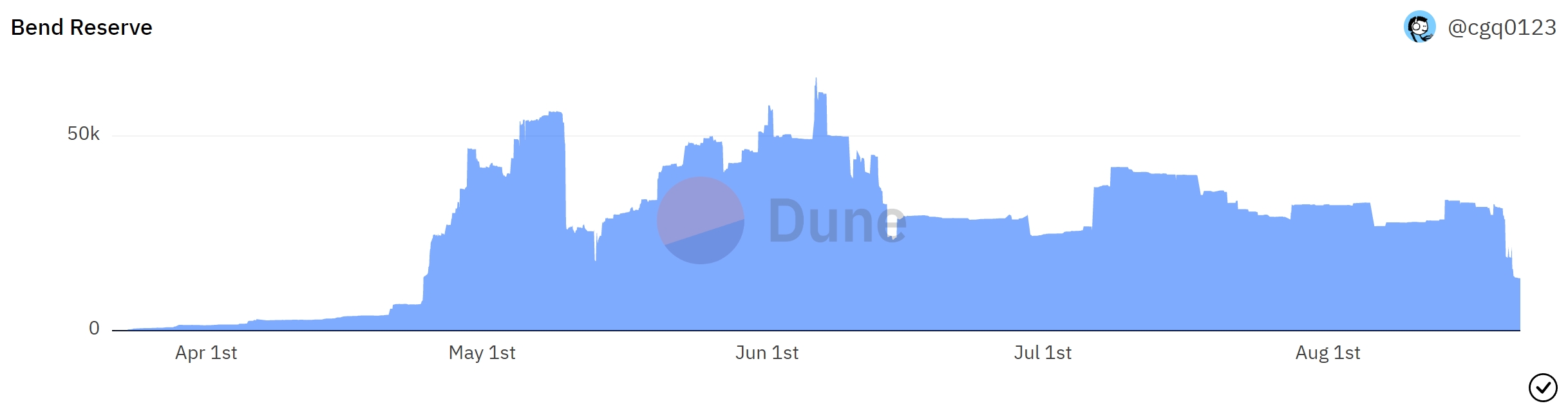

BendDAO 儲備總額驟降

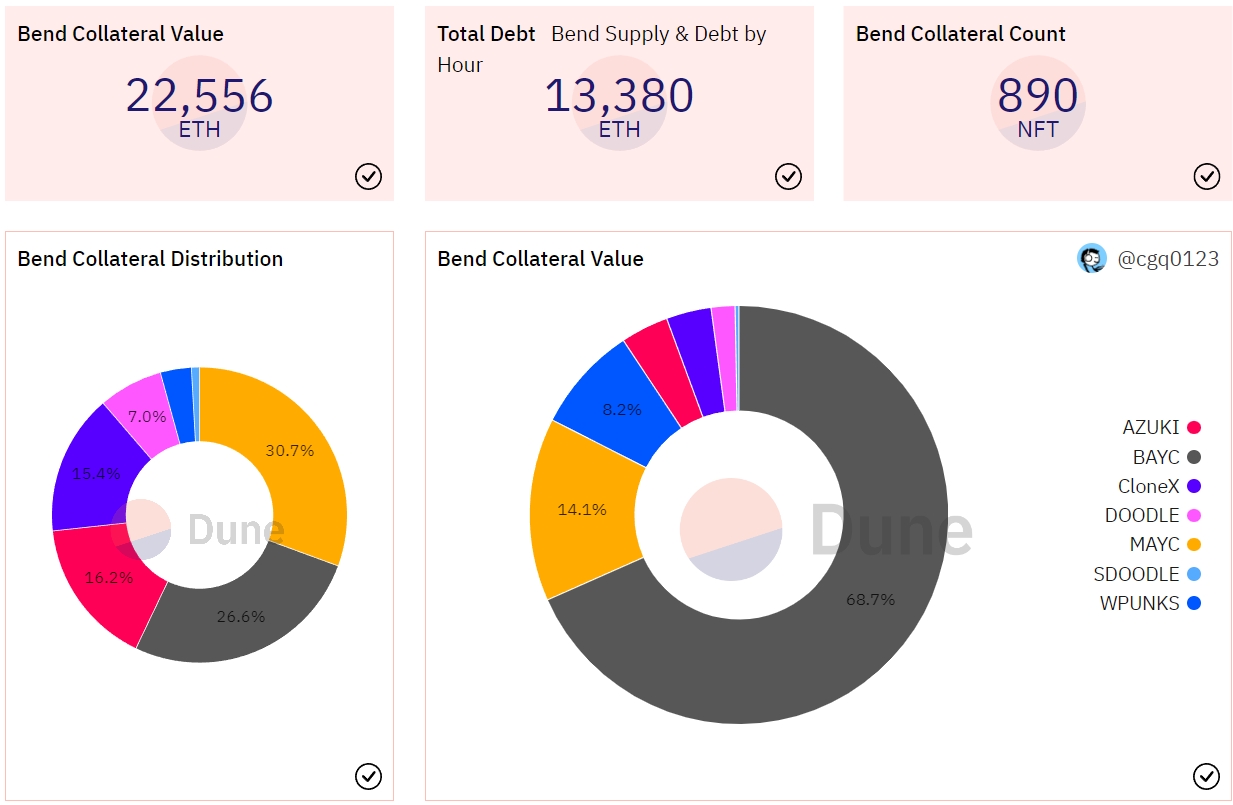

據 Dune Analytics 數據顯示,BendDAO 當前儲備總額為 13,469 顆 ETH,較 8 月 19 日時的約 3.2 萬顆 ETH 呈現顯著下滑。

BendDAO 當前抵押 NFT 數量為 890 個,其中抵押數量排名前三的 NFT 系列,分別是 MAYC (267 個,佔比 30.7%)、BAYC(231 個,佔比 26.6%)、Azuki(141 個,佔比 16.2%)。

據 BendDAO 官網數據,目前因健康係數過低(< 1 )而進行清算拍賣的 NFT 已達到 28 個,其中 BAYC 有 2 個;MAYC 為 13 個佔最大宗,CloneX 則佔 7 個,位居第二;Doodles 則有 6 個,排名第三。

📍相關報導📍

BendDAO首次清算拍賣BAYC已開始!當前無人出價、數十個MAYC, Doodles也快了