在 Synthetix 是一個建立在以太坊上的、中心化的合成資產發行協議。在 Synthetix 協議中,用戶可以鑄造、持有並交易多種多樣的合成資產,包括法幣、大宗商品、股票,還有像比特幣、MKR 和LINK 這樣的密碼學貨幣的合成資產。用戶可通過在平台上合成資產來獲得相關資產的做多和做空風險收益。本文源自 Defi Rate 的部落格 Synthetix Review,由專欄作者以太坊愛好者編譯、撰寫及整理。

「合成資產」大意是以非實物的方式來交割的衍生品。如上文所述,在Synthetix 平台上可合成一些資產的衍生品,衍生品的價格會與標的資產的價格呈正向或反向變動關係,因此合成資產的用戶就可獲得資產價格的變動帶來的收益。

協議所發行的合成資產(也叫“Synths”)背後都是有Synthetix Network Token(SNX)背書的,使合成資產具備價值及得以清算。Synthetix 在DeFi 生態系統中佔據了關鍵位置,因為它為 DeFi 利用傳統金融資產及更多樣、更複雜的交易策略提供了通道。

專欄作者註:Synthetix 已計劃支持 ETH 作為背書資產,即以後ETH 也可以像SNX 那樣在平台上用作發行合成資產的質押品。

延伸閱讀:什麼是金融衍生品?什麼是區塊鏈上的「合成資產」? —— Defi 新手科普

延伸閱讀:Defi 創下歷史最高清算金額,MakerDao出現12億資產坑洞

背景介紹

Synthetix 的前身是 Havven,該項目在 2018 年上半年通過 ICO 募集了大概3 千萬美元,當時賣出的是系統的原生代幣 SNX,主要是賣給 Synapse Capital 這樣的基金。

團隊的領導者是創始人Kain Warwick,他曾經參與開發澳大利亞最大的密碼學貨幣支付平台。其他重要成員包括CTO Justin Moses,還有主管業務拓展的Jordan Momtazi。

Synthetix 的重要性何在?

衍生品和其它傳統金融資產的市場都非常大,總市值以百萬億美元計。

Synthetix 相當於是提供了一種機制,讓這些傳統資產能在以太坊上存在,而且整個機制是去中心化、免准入的。

有了Synthetix,在地球上任何一個角落的任何一個用戶,都能獲得蘋果公司(Apple)和特斯拉公司(Tesla)股票的風險收益,而且不用忍受金融業監管帶來的交易摩擦力。

而且,交易員現在可以容易地交易一籃子的密碼貨幣資產了,做空做多都可以。

總結起來,Synthetix 創造了一個無准入門檻、去中心的協議,可在以太坊生態中鑄造合成資產,協議會相應收取手續費。

因為以太坊是一個全球可訪問的平台,如果全世界用戶都會在其中買賣蘋果公司股票、黃金和法幣的衍生品,即使只能收取少量手續費,對 DeFi 用戶也顯得很有吸引力。

延伸閱讀:TokenGazer評級|Synthetix (SNX):合成資產市場增長迅速 其死亡螺旋值得警惕

Synthetix 平台是如何運轉的?

Synthetix 網路中主要有兩種資產:SNX(原生代幣)和Synths(合成資產)。

為了鑄造出Synth,用戶需要鎖定SNX 作為質押品;要鑄出一定價值的合成資產,鎖定的SNX 價值必須超過合成資產價值的一個倍數

專欄作者註:這個倍數也叫「質押品率」,即鎖定 SNX 價值對合成資產價值的比值。當前的Synthetix 要求質押品率超過750%,即,如果你要鑄出100 美元的合成資產,必須鎖定超過750 美元價值的SNX。

一旦鑄出,合成資產就可自由流通,可用於長期投資,也能用於交易獲利,也能匯給他人。

作為對質押 SNX 的回報,質押者還可從 Synthetix 交易所的交易手續費中分一杯羹。因為所有的Synths 都是在 Synthetix 交易所上交易的,因此,Synths 的交易量越大,SNX 質押者能夠賺到的收益就越多。

質押者的質押品率也會影響其從交易手續費中獲得的收益。當前,Synths 的最低質押品率要求是750%,一旦資產的價格發生變動使得質押者的質押品率低於750%,TA 就不能申領手續費收益,除非TA 追加質押品,使質押品率回升到750% 以上。這一機制的目的是激勵 SNX 持有者來維持網路的質押品率。

然後,就有很多應用建立在Synthetix 協議之上,使鑄造及交易Synths 的體驗盡可能順滑。

延伸閱讀:存款年利率42%引爆擠兌危機!台灣技術團隊連夜打造 DeFi 逃脫裝置「拯救世界」的故事

Mintr

Mintr 是Synthetix 網路裡的一個dApp,給用戶提供了一個直觀的接口來鑄造Synths 並參與Synthetix 生態。

用戶可以使用Mintr 來完成的操作有很多,包括鑄造和銷毀Synths、管理質押品率、獲取手續費收益、解鎖和鎖定SNX,等等。

用戶可通過web3 錢包比如MetaMask、Ledger、Trezor 和Coinbase Wallet 來訪問Mintr。連接dApp,上面提到的操作就都暢通無阻了,當然前提是你所用的錢包裡面有足夠多的SNX。

延伸閱讀:全球加密貨幣錢包的生態總覽:現在進展到什麼程度了?

Synthetix Exchange

Synthetix Exchange 的功能是讓用戶買賣平台上有的 Synths。這個交易所也可以通過 web3 錢包來訪問,主要是幫助用戶在不同 Synths 之間換手。

在本文撰寫之時,除了以太坊交易本身的手續費,Synth 交易要支付的手續費比率是0.30%。如上所述,收到的手續費會分發給質押了 SNX 以鑄造 Synths 並且質押品率高於最低要求的用戶。

SNX 代幣

SNX 代幣的用途是作為鑄造新的合成資產時候的質押品。如上所述,Synthetix 交易所收到的手續費會發給SNX 質押者,這就是他們的經濟激勵。

用戶鑄造Synths,可以視為對系統有了一個負債。當用戶想退出這個系統、拿回自己的SNX 的時候,必須把同樣數量的合成資產歸還給系統(銷毀掉這些合成資產),才能拿回自己的SNX。

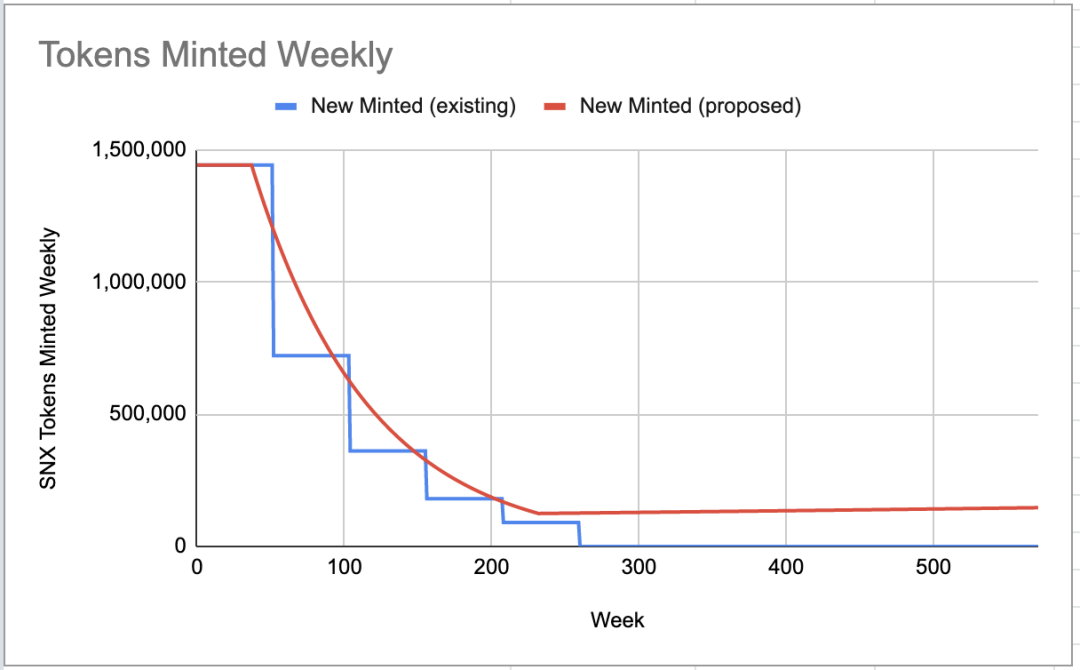

從2019 年3 月開始,Synthetix 實現了一種通脹型的貨幣政策,以激勵人們質押SNX。這樣做了一樣,SNX 的參與度和市場價格都飆升起來。

這一通脹政策會從2019 年3 月持續到2023 年8 月,把 SNX 的總供給量從 1 億提高到260, 263, 816(2 億6 千多萬),其通膨率會每週遞減1.25 %。等2023 年8 月SNX 的總供給量達到目標的時候,協議會將增發率永久切換為2.5% 的固定比率。

結論

Synthetix 為 DeFi 用戶提供了衍生品和其它類型的合成資產,實質上為多樣定制化的交易策略打開了大門。傳統金融市場的巨大規模使我們相信, Synthetix 具有廣闊的市場前景。

對Synthetix 感興趣的話,可以加入他們的Discord 頻道,或者在Twitter 上關注他們。如果你也想質押SNX、玩合成資產,你可以使用他們的dApp:Mintr。

想獲得或者交易SNX 及其它合成資產的話,請到Synthetix.Exchange。最後,如果你只是好奇 Synthetix 的平台優勢如何,你可以訪問他們的數據展示頁。

?相關報導?

TokenGazer評級|Synthetix (SNX):合成資產市場增長迅速 其死亡螺旋值得警惕

文組也該知道的區塊鏈技術知識《2》:一次搞懂「以太坊智慧合約」如何運作

文組也該知道的區塊鏈技術知識 <9> :淺談預言機 Oracle,區塊鏈與現實世界的橋樑

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。