在熊市中,做空的獲勝概率明顯比做多高,而在高勝率市場中「豪賭」被視為理所當然。但切記,有一群準備「軋空」的獵人正在虎視眈眈。本文將介紹如何判斷軋空行情。

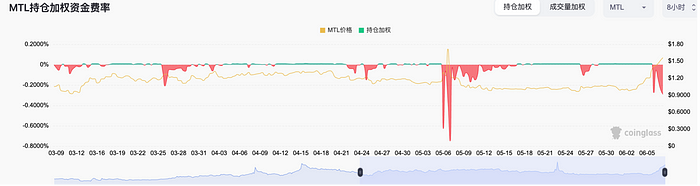

(前情提要:恐怖軋空》支付板塊 $MTL暴漲 47%!幣安資金年化費率達 -1430% )

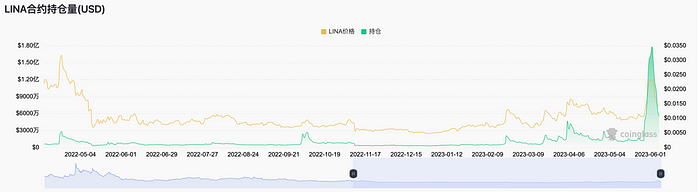

(背景補充:$LINA恐怖軋空,週內暴漲190%!未平倉合約1.8億鎂「超過總市值」 )

一、何為軋空交易?

做空可以讓交易者從資產價格下跌中獲利。這是對沖現有持倉或看跌市場行情的常見方式。但是做空交易有時會蘊含很高的風險。首先,當買盤突然增加時,大量做空者被迫平倉而不斷買入資產時,短時間市場上需求量遠超過流通量,因供應不足而拉高價格時,可能會引發軋空交易。其次,當某操縱集團將流通盤吸納集中,致使市場上賣空者除此集團外,沒有其他來源買回籌碼時,也會引發操縱性軋空。

軋空交易較易發生在小市值或成交不活躍的山寨幣上。特別在使用高杠桿的加密市場,由於連續強制平倉會導致瀑布效應,價格變化也更加劇烈。部分高級交易者會觀察潛在的軋空機會,在早期啟動階段積累頭寸,並利用價格快速拉升的時機拋售。

二、軋空交易的幾個關鍵指標

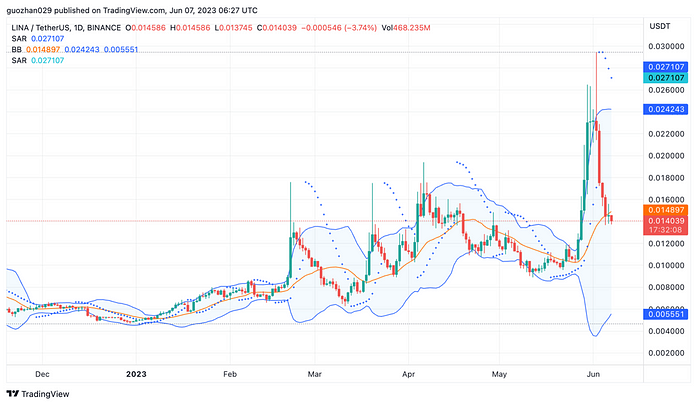

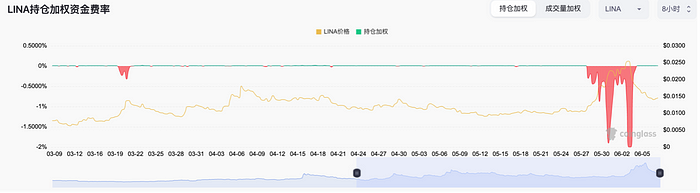

1、合約的資金費率:出現軋空的前提是空頭倉位壓倒性多過多頭倉位。具體表現形式是,當某山寨幣的合約資金費率超過 -0.1% (即空頭日化利息 0.3% ,年化利息超過 100% ),則說明短期空頭情緒較為極致,超過 -0.75% 更會加速上漲。後面的幾個討論案例都看到出現極端的負值資金費率。

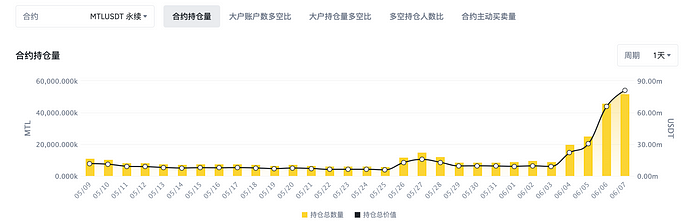

2、合約持倉:更重要的是,被套牢的流動性越多,軋空帶來的波動性就越大。主要體現在兩個方面,首先合約持倉量越接近流通市值,合約成交量越接近現貨成交量的 50% ,則越容易發生軋空行情。其次合約持倉量要短期增長 50% 以上,說明主力資金在進場。如果持倉量下降,則說明主力資金在撤退,此時需要獲利了結。

3、籌碼分布:適用於莊家進行操縱性軋空,籌碼結構越集中,行情波動越極致。

三、近期幾個經典案例分析

1. LINA

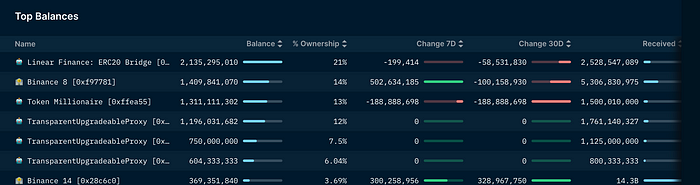

Linear 是一個跨鏈兼容的 defi 類合成資產協議,基本面乏善可陳。5 月底開始質押鑄造穩定幣 LUSD,質押比例高達流通的 22% 。穩定幣 LUSD 和 BUSD 組對 LP 挖代幣 LINA 的收益率高達 60% ,吸引了預計有 10% 的比例套保挖礦。市場主力進場買入 23% 的流通量,如此一來質押的 22% 加上莊家控盤的 23% ,總共約 50% 的 LINA 籌碼被鎖定。這是一個很典型的操縱性軋空,莊家手握現貨操縱合約。

我們可以觀察到,LINA 的合約資金費率從 5 月 28 日起,大幅超過 -0.1% ,最高在 5 月 31 日和 6 月 3 日達到 -2% 的頂格資金費率。合約持倉也從 5 月 28 日開始大幅上漲,持倉量 5000 萬美元,而此時流通市值僅 7000 萬美元;合約成交量 5000 萬美元,接近現貨成交量 9000 萬美元的 50% ,很容易引發空頭平倉供不應求的情況。於是 5 月 28 日到 6 月 3 日一周時間,LINA 幣價快速拉升上漲 2–3 倍。

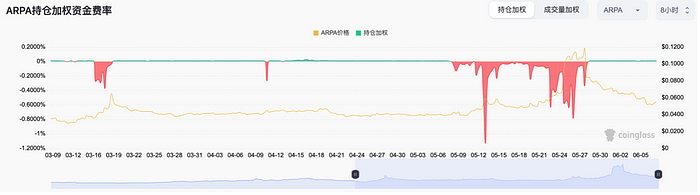

2.ARPA

ARPA 網絡是一個去中心化的安全計算網絡,是個 2018 年的隱私公鏈。近期完成隨機數生成器的建設,進行第二期的測試網測試,主網預計很快上線。做市商 4 月新換成 DWF,DWF 歷史上曾多次坐莊其他加密項目。

我們可以觀察到,ARPA 的合約資金費率從 5 月 12 日起,大幅超過 -0.1% ,中間雖經歷波折,但高費率一直持續到 5 月 16 日,極值一度高達 -1% 。更重要的是合約持倉,從 5 月 12 日開始大漲,持倉量 3000 萬美元,接近流通市值 4000 萬美元。合約成交量 3000 萬美元,接近現貨成交量 7000 萬美元的 50% 。於是 ARPA 的軋空行情在兩周時間內,快速上漲 3–4 倍。

3、MTL

Metal 是帶有用戶激勵的加密資產支付平台,是 2017 年的老項目。市場主力控盤約 10% 的流通盤,近期在韓國交易所 Upbit 上交易量很誇張。

我們可以觀察到,MTL 的合約資金費率在 5 月 6 日出現異常,但軋空過快一天結束。然後 6 月 6 日再次出現異常,後期一度高達 -1.8% 的極值。更重要的是, 6 月 6 日起合約持倉量大幅攀升,持倉量 6000 萬美元,很接近流通市值 8000 萬美元。合約成交量 8000 萬美元,接近現貨成交量 1.6 億美元的 50% 。這波軋空行情 MTL 在一周時間內上漲了 2–3 倍。

無獨有偶,去年的 LEVER、BEL 等小市值山寨幣也經歷了類似的軋空手法,例如高資金費率,高合約與現貨持倉比,高合約與現貨交易比,突然暴增的持倉量等,這里就不再一一贅述。

四、軋空交易的風險

每個硬幣都有正反兩面,軋空交易也存在一定的不確定性。

1.加密交易所會臨時修改規則

如果默認持倉限額增多,則利多;默認持倉限額減少,則利空。例如幣安交易所就在 6 月 3 日臨時調整 LINAUSDT 杠桿和保證金階梯, 6 月 7 日臨時調整 MTLUSDT 杠桿和保證金階梯,都是一種「我們要隨時改規矩了」的強烈警告信號,意思是別想著你們賺錢而讓我們交易所頂鍋。

2.山寨幣後續的價值回歸

雖然有很多山寨幣在軋空後走高,但更多的是隨著價格飆漲,這些曾被大量賣空的山寨幣又持續下跌。有個常用的見頂指標,即是山寨幣現貨(或合約)成交量與山寨之王 ETH 成交量的比較。從歷史數據看,一旦山寨幣現貨(或合約)成交量超過或接近 ETH,大概率是短期情緒頂部。而 4 小時振幅超過 20% 也需要止盈。總的來說,軋空行情偏向技術面模式,而非基本面事件,往往會導致一些散戶投資者蒙受損失

📍相關報導📍

幣市短評|比特幣衝破 2.9 萬、以太坊站穩 1900;全網爆倉 1 億美元