現實世界資產(RWA)通過代幣化進入區塊鏈網絡,隨著DeFi基礎設施完善,從現實世界獲取資金和收益成為發展趨勢。

(前情提要:科普|RWA 是什麼?DeFi 與真實世界的橋樑、託管加密貨幣的金融商品 )

(背景補充:產業|Matrixport 面向機構推出「美國政府公債代幣」?Ethan Yang 談加密市場困境 )

現實世界資產(Real World Assets,RWA)是指存在於現實世界中,並被代幣化帶到鏈上使用的一類資產。區塊鏈能夠7×24小時的執行,最大程度的減少中間人的參與,避免交易對手風險,合約部署後需要的運營成本極低。在2020年「DeFi Summer」之後,DeFi的交易、借貸等基礎設施已經較為完善。

DeFi帶來的「流動性挖礦」曾引起一股熱潮,但在牛熊轉換中,鏈上的TVL下降70%,Aave等主流借貸協議中的穩定幣存款收益也已低於美國國債。從現實世界中獲取資金和收益機會被很多人認為是未來的發展趨勢之一。在本文中,PANews將對各種RWA專案進行分類,並盤點主要專案的現狀與執行機製。

中心化穩定幣

按照現實世界資產的定義,中心化穩定幣可能是使用最早、規模最大,但又經常被忽視的一類RWA。Tether、Circle等穩定幣發行機構以法幣或現金等價物為支撐發行穩定幣,在為加密世界提供價格穩定的交易媒介的同時,穩定幣發行商也通過持有的債券等獲得收益,穩定幣也已經成為加密市場的基礎。

截至4月18日,規模最大的四種穩定幣及其發行量分別為USDT 810億、USDC 315億、BUSD 66.5億、TUSD 21.4億。近期USDT和TUSD的發行量增加,USDC和BUSD的發行量降低。BUSD在被美國監管機構禁止鑄造新的代幣之後,發行量持續降低,而幣安轉向支援TUSD導致TUSD的發行量創下新高,但TUSD的市場份額仍然相對較低。USDC在遭遇美國銀行業的危機之後,因為套利機製的存在,部分市場被USDT搶佔,USDT的發行量也接近歷史高點。

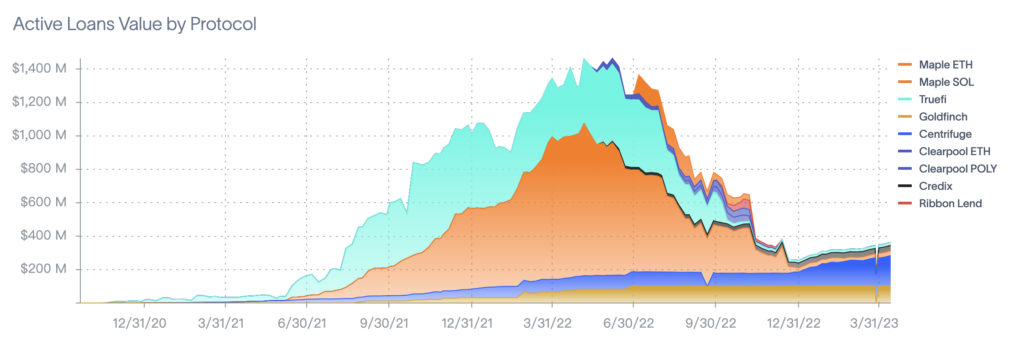

私人信貸

私人信貸市場通常隻允許少量信用較好的機構發起貸款,且並不必須要抵押品,也就不會因為抵押品價格下跌而被清算。借款人需要和協議的代表簽訂合約,確保借款人不會隨意違約,並規定資金隻能用於做市等風險較小的投資方向。由於資金利用率更高,存款人也可以獲得更高的利息。在牛市中,私人信貸這種效率較高的借貸方式為市場注入了更多燃料。根據rwa.xyz的資料,2022年5月,Maple和TrueFi中的活躍貸款分別為9.1億美元和3.85億美元。

但結果並沒有向著理想的方向發展,隨著三箭資本、FTX等的暴雷,Maple和TrueFi分別出現4916萬美元、444萬美元的壞帳。這一領域一直受到爭議,因為借款需要許可,並不是足夠去中心化,且無抵押借貸也存在風險。近期,Centrifuge和Goldfinch的發展讓人看到了機會。

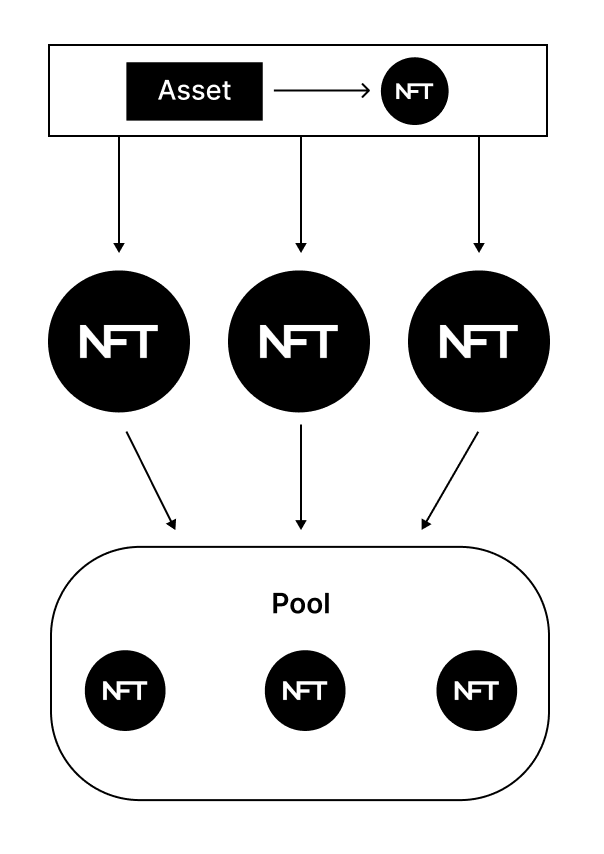

Centrifuge是一個將現實世界資產通證化並將其納入去中心化金融生態系統的創新平臺,也有自己的Centrifuge Chain,其中的貸款是完全抵押的,流動性提供者有法律追索權。Centrifuge將借款人的鏈下抵押品通證化為一個NFT,鎖定在Centrifuge協議的智慧合約中。多個借款人的抵押品NFT集中在一起,流動性提供者為這個資產池提供資金,而不是單獨的某個人。同一個資金池又分為初級和高階兩個tranche,其中初級tranche的投資者獲得更多收益,並首先承擔損失,高階tranche的投資人獲得的收益和承擔的風險都更低,可滿足不同風險偏好者的需求。

另一個值得關注的無抵押借貸協議是Goldfinch,這個由Coinbase前員工建立的專案從未產生過壞帳。Goldfinch中的核心參與者包括借款人、貸款提供商(LP)和信用委員會。借款人在Goldfinch中提交申請,申請無抵押貸款,說明所需資金、用途、還款計劃等;信用委員會負責審批借款申請,並負責監督貸款的償還,他們由持有Goldfinch平臺代幣$GFI的使用者組成;LP在Goldfinch的資金池中注入資金,既可以向針對單筆借款的池注入,也可以向Goldfinch的高階池中注入資金,高階池會將資金分散在各種借款中,且高階池的資金受到初級池的保護。

和華為合作的Defactor也屬於這類專案,它可以幫助傳統企業通過DeFi融資。資產的發起人先向Defactor平臺提交申請;執行KYC/KYB;Defactor團隊進行儘職調查,評估資金要求,是否接受申請;被接受的資產發起人將資產上傳到平臺上,作為抵押品;資產被代幣化直到完成還款。

這一方向還有專注於農產品抵押借貸的Brú Finance和無抵押借貸協議Credix Finance等。

公共債券市場

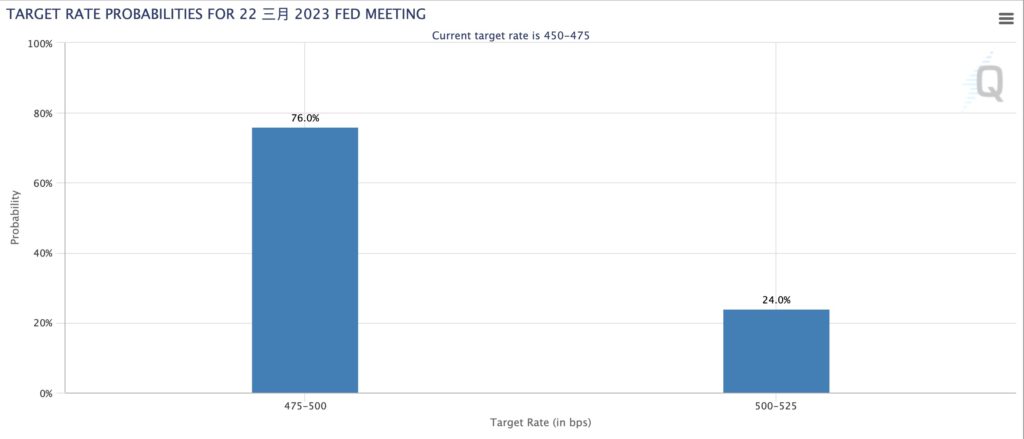

在DeFi收益率降低的同時,隨著美聯儲的加息,美債收益率上升。截至4月17日,美國2年期國債收益率為4.18%,而以太坊上Aave V2中的USDC存款年化收益率只有1.94%。將加密市場中的穩定幣投向流動性好的債券市場也是不錯的選擇。

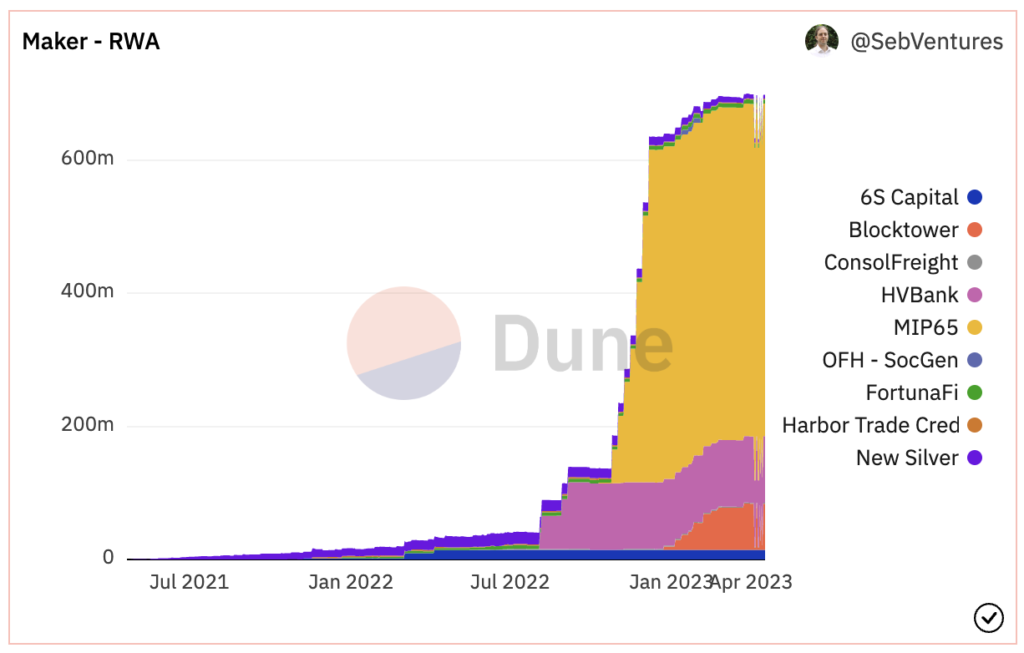

MakerDAO是較早將資金投入債券市場,也是投資規模最大的DeFi專案。根據Dune @SebVentures的資料,Maker總共向RWA投入了約7億美元的資金。其中主要是與Monetalis合作的MIP65,將5億美元投向了美國國債和投資級公司債。按照當時的提案,5億美元中的80%投資於美國國債,20%投資於公司債。根據目前的情況,Maker 58.6%的收入都來自於RWA。

Ondo Finance也是一個專注於在鏈上為所有人提供機構級金融服務的專案,它提供四種債券投資機會:美國貨幣市場基金(OMMF)、美國國債(OUSG)、短期債券(OSTB)、高收益債券(OHYG)。使用者以USDC投資後,Ondo將USDC兌換成美元,並購買ETF或基金,為使用者發放基金代幣。投資收益會自動複投,當使用者贖回資產時,代幣會被銷毀,收到更多的USDC。其中使用最多的是OUSG,當使用者投資於美國國債後會收到OUSG代幣,OUSG還可用於在Flux Finance中作為抵押品,以借入USDC、DAI、USDT這三種穩定幣,OUSG也是Flux Finance中唯一可用作抵押品的資產。截至4月17日,OUSG的市值為1.01億美元。

BondbloX是一個債券交易所,由Bondevalue建立和運營,後者是受新加坡金融管理局認可的市場運營商(RMO),在BondbloX中交易者需要先完成KYC。Bondblox將債券拆分,提供面值較小的債券交易,最少可購買1000美元的債券,但對應的債券原面額可能為20萬美元,降低了債券的交易門檻。BondbloX的交易在區塊鏈上即時結算,平臺從交易中收取一定的交易手續費和平臺接入費。

股票代幣

鏈上的股票交易最初以合成資產的形式存在,典型的代表是Synthetix和Mirror Protocol。但這類專案沒有真實的股票支撐,也存在合規問題,Terra的創辦人Do Kwon就因為Mirror Protocol在2021年收到美國SEC的傳票,而Mirror最終也因為Terra的隕落一蹶不振。現在,一些合規的專案正在加入這個行列。

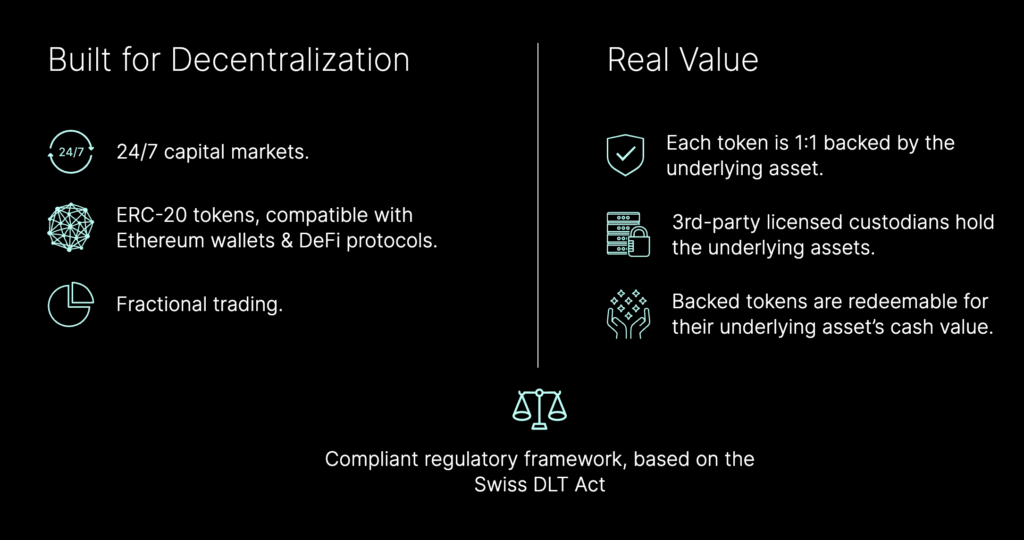

Backed是一個鏈上資本市場的基礎設施,可以通過ERC-20代幣跟蹤股票和ETF,並100%由基礎資產支援,符合瑞士分散式帳本技術法案的合規監管框架。Backed的bTokens能夠跟蹤證券的價值,並完全由證券支援,需要經過KYC的合格專業投資者才能購買,也可以使用這些bTokens贖回基礎資產。Backed在發行和贖回資產時收取一定的費用。但Backed表示目前並不打算推出自己的原生代幣。

DeFi平臺Swarm中可以交易股票代幣、美國國債ETF和受監管的流動性質押代幣。Swarm中的股票代幣100%以真實股票支援,有審計公司進行審計,股票代幣由SwarmX GmbH發行,符合德國的法規,可根據德國銀行法開展經濟業務、自營業務和加密託管業務,在Swarm中交易同樣需要先進行KYC。

私募股權

Hamilton Lane是一個私募市場解決方案提供商,截至2022年底管理有超過1000億美元的資產。它通過對客戶友好的結構,為投資者提供多元化、高質量的私募市場投資組合。Hamilton Lane和數位資產發行平臺Securitize合作,將一隻21億美元的股票基金在Polygon上代幣化。該基金的最低投資額只有2萬美元,而通常私募股權投資最低需要50萬美元的門檻。

房地產

在現實世界中,房地產能夠產生收益,但又價值較高,缺乏流動性。使用區塊鏈將房地產代幣化,可以簡化交易流程、提高透明度、降低交易成本。現實中一個單一的房產也可以進行碎片化,讓很多人分別持有一部分所有權,使散戶也能參與到高價值資產的投資中。

房地產代幣化類專案包括全球房地產交易平臺Propy,房地產代幣化平臺ReaIT,房地產交易、租賃平臺Atlant,房地產代幣化平臺LABS Group,房地產交易、抵押借貸平臺ELYSIA,RWA代幣化和穩定幣借貸平臺Tangible等。

以Propy為例,官網顯示通過Propy合作夥伴處理的交易額已經超過40億美元。首先,買賣雙方需要在Propy上註冊,填寫個人資訊;賣家在Propy平臺上列出房地產的資訊,包括照片、價格等;買家在找到心儀的房產後提交購買意向,簽署購買協議,支付定金;Propy使用智慧合約處理房地產交易,買家、賣家、律師、代理等需要在智慧合約中簽署相關檔案。這些檔案包括購房合約、披露檔案等;買家將購房款託管在支付機構,一旦檔案簽署完畢,智慧合約自動觸發資金支付;支付完成後,產權轉移到買家,交易過程記錄在區塊鏈上,相關資訊永久儲存在區塊鏈上。

碳信用憑證

將碳信用憑證代幣化後在區塊鏈上交易,可以提高碳信用交易的流動性,降低交易成本,增加透明度,這些新型資產也可以為DeFi增加更多資產和用例。

首先需要將碳信用憑證代幣化,Toucan就是這樣一個專案。它通過區塊鏈和物聯網技術,實現碳排放資料的即時追蹤,創造一個高效、透明的碳信用交易市場;根據收集到的資料,Toucan的「碳橋」允許經過驗證來源的碳信用額度的所有者發行碳信用代幣,可在二級市場上交易,企業可購買碳信用代幣來彌補自己的碳排放,實現碳中和目標;投資者也可以購買這些代幣參與碳減排行動,並有望從中獲利。Toucan實現的資料如下圖所示,幫助上鏈的二氧化碳超過2000萬噸,抵消的碳超過5萬噸,幫助超過50個氣候專案通證化,碳交易量超過40億美元。

而KlimaDAO則是以Toucan發行的碳信用憑證構建的一個應用,KlimaDAO的核心目標是促進碳減排、增加碳市場的流動性和透明度,從而降低全球溫室氣體排放。

這類專案也被稱為「再生金融」(ReFi),類似的專案還包括Flowcarbon、Regen Network等。

藝術品和收藏品

藝術品和收藏品市場中存在身份驗證、所有權追蹤和價值證明等問題,基於區塊鏈公開、透明、不可篡改的特性,有利於解決這些問題。

Codex Protocol就是這樣一個專案,它通過區塊鏈技術建立了一個去中心化的註冊系統,用於記錄藝術品和收藏品的後設資料。這個註冊系統允許藝術品和收藏品的所有者驗證作品的真實性,並追蹤其所有權歷史。這有助於增加市場的信任度,降低偽造品和欺詐交易的風險。

Arkive則利用創新的模型,讓成員稱為策展人,將博物館等中的物品轉移到NFT中,由區塊鏈來替代儲存和管理條件。該專案已獲得Offline Ventures和TGG Crypto領投的970萬美元資金。

貴金屬

和證券代幣等相同,鏈上也有交易貴金屬的需求,這也是合成資產類專案常見的一個方向。現實中也存在一些以真實存在的貴金屬為支撐,並在鏈上發行代幣的專案,如穩定幣PAX的發行商Paxos。

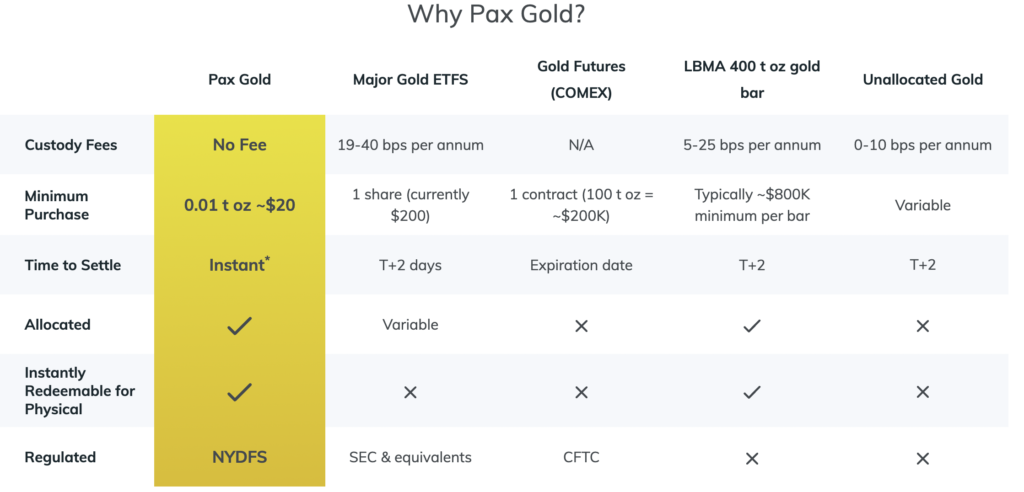

Paxos推出了PAX Gold(PAXG)這一黃金錨定代幣,想要投資黃金的加密使用者可以直接在鏈上或CEX中購買PAXG。PAXG的黃金儲存在LBMA金庫中,每個月進行一次審計,可贖回為實物黃金。和黃金ETF等傳統投資渠道相比,PAXG的持有成本更低,沒有託管費用。但Paxos會對每一筆PAXG的鏈上轉帳和交易收取0.02%的費用。

其它

還有一些RWA中的基礎設施,可能不屬於某一類特定的RWA。

Layer 1區塊鏈:如專為RWA代幣構建的機構級許可區塊鏈Polymesh;基於Cosmos SDK構建的允許使用者發行、交易RWA代幣的MANTRA Chain;專注於RWA代幣發行和管理的Realio Network;基於Cosmos SDK構建的,讓金融機構能夠發行和交易金融資產代幣的Provenance;專注於融資和信貸的Intain等。

通證化平臺:如前面提到的Centrifuge。

身份:如解決去中心化身份問題的SprucelD和Quadrata。

小結

RWA在穩定幣、債券、股票類資產中應用較多,其它的房地產、碳信用憑證、藝術品、貴金屬等方向的應用也在增加。DeFi頂級專案中Maker已經將7億美元的資金投向RWA。

合規在RWA的發展中較為重要,很多專案需要KYC,可能僅取得了公司主體所在地的許可,但美國等地區的使用者仍然不能使用。

這些專案不一定都是去中心化的,鏈上資產的發行需要安全可靠的機構背書,已經發展多年的中心化機構在這方面存在優勢,也可能不會發行原生代幣。

📍相關報導📍

科普|RWA 是什麼?DeFi 與真實世界的橋樑、託管加密貨幣的金融商品