目前市場上主流的 RWA 資產發行模型可以歸類為兩類:直接發行模型(Direct issuance model)和資產支援模型(asset backed model)

(前情提要:Frax豪賭的槓鈴策略:如何翻轉LSDfi和RWA賽道? )

(背景補充:拆解RWA全新玩法:RWA-Fi 的發展邏輯 )

RWA 資產受到加密貨幣世界的廣泛關注,既然是 RWA,所謂「現實世界資產」,就難免受制於現實世界的框架,特別是現實世界的法律體系和資產的確權結構。因此為解決相關問題,相比於以往直接在鏈上實現的代幣發行,RWA 代幣的發行框架和流程更加複雜。

區分資產發行模型非常關鍵。比如,同樣型別的國債代幣有近十個類似專案,提供幾乎一樣的收益,如何區分他們的優劣?特別是對於類似國債產品的這類固定收益類產品,往往都是理財型別的需求,配置比例往往不小,如何區分類似產品的風險點?

以國債型別代幣舉例,資產發行模型以及相關的法律檔案決定了投資者購買的底層資產到底是什麼:是某投資於國債的公司的公司債務,還是某投資於國債的基金的基金份額,還是通過某個主體再包裝購買的國債 ETF,抑或是真實的、最終能到美國財政部兌換的國債代幣?不同型別的底層資產,對應不同型別的風險,而這種風險在絕大部分時間裡都可能難以感知,直到黑天鵝事件的發生。

本文將整理和分析市場上常見的 RWA 代幣發行型別,希望讀者能從中進一步理解 RWA 資產發行框架,在加密世界和真實世界進一步融合的過程中,能有效識別風險。

資產發行模型分類

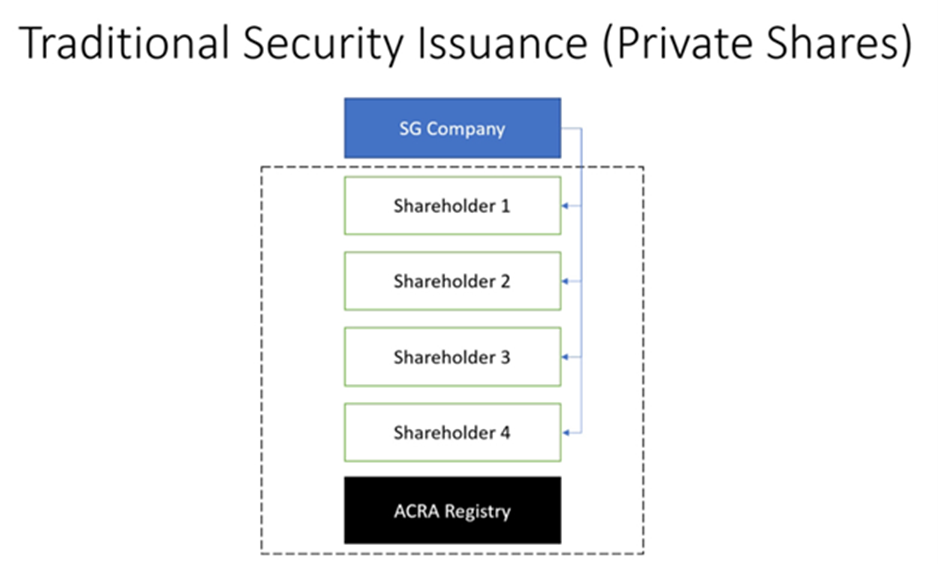

要理解 RWA 代幣發行模型,我們先回頭來看看傳統資產的發行模式,以證券為例,下圖為典型的新加坡公司股權的發行模型。

一家公司會有多個股權持有者,這些股權的所有權都會在 ACRA 登記,其交易、轉移記錄也會需要在 ACRA 進行登記。

其中,ACRA 為新加坡的證券登記機構。若在其他國家的市場會有對應的機構,或有不同的市場機制涉及,比如美國的轉讓代理人,,他們在這裡的職能為證券持有人的註冊和登記。

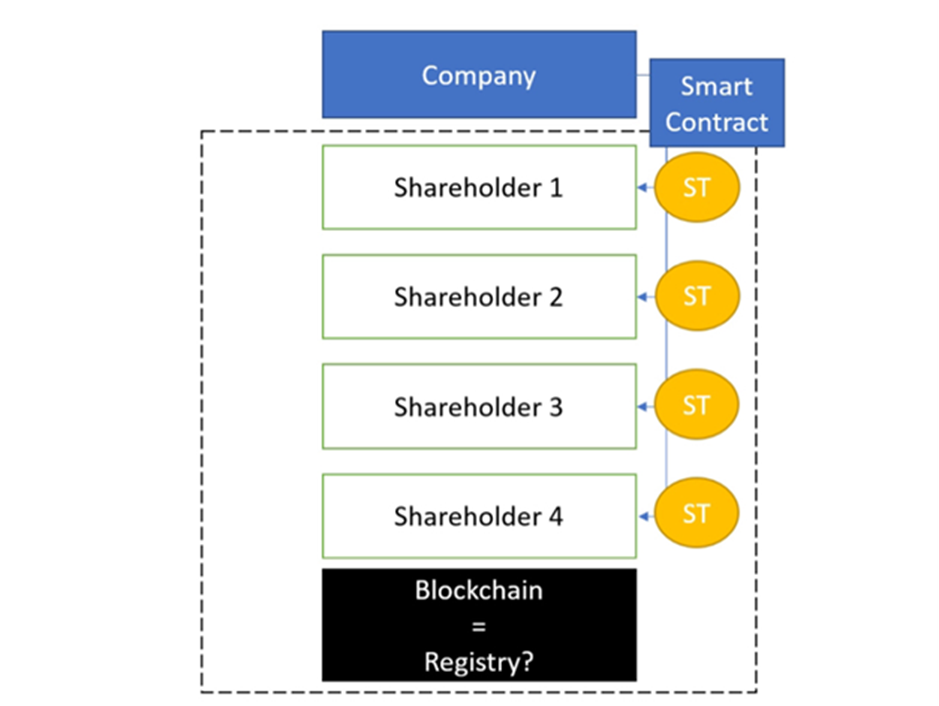

若要在區塊鏈上發行代幣,實際上是以區塊鏈作為帳本進行股權所有權的註冊和登記,並對每一筆轉移過程進行記錄。

在少數國家和地區,金融創新相對前列,他們支援在區塊鏈上對證券進行直接登記,如瑞士的 DLT 法案,因此在這些地區和國家,證券可以通過相關授權機構以區塊鏈作為帳本直接發行。而目前在其他主要的金融市場,如美國、新加坡、香港等,相關法律暫時不支援鏈上對證券進行直接的註冊和登記,因此大部分資產需要「繞路」。

由此,目前市場上主流的發行模型可以歸類為兩類:直接發行模型(Direct issuance model)和資產支援模型(asset backed model)。本質上兩種發行模式都是在鏈上發行相關債券,但發行的形式和對應的權益完全不同。

要注意的是,私人證券若滿足一定條件,比如有限的出售金額,面對有限的投資人型別,對金融市場造成的影響非常有限,也可以在合規的前提下發行。這也是目前大多數 RWA 專案僅針對合格投資人的原因。

直接發行模型 Direct issuance model

直接發行模型(Direct issuance model)由資產發行方將區塊鏈作為記帳工具,對資產進行註冊登記,並發行對應的代幣在鏈上。其中,代幣即為底層資產本身。投資者購買並持有此類資產,能夠直接獲得歸屬於該資產對應的各項相關權益,如股票的投票權,債券的償還權等。

但直接發行模式在當前的市場環境下還有很多限制,如該類證券是代幣化的,和當前的主流證券交易所結構(Nasdaq,SGX 等)無法相容,或有一定的摩擦成本。目前,相關法律結構也並不完善,也暫時沒有足夠的法律案件可以作為未來判例的參考。

案例分析

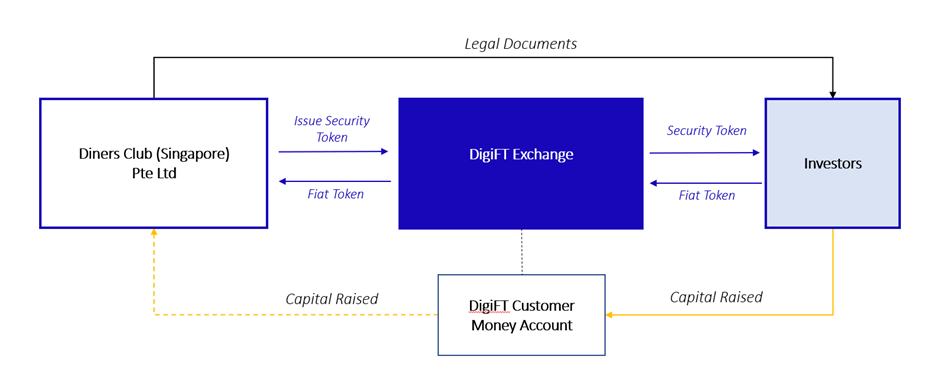

當前諸多 RWA 專案也是直接發行模型,比如採用債券的形式,來將現實世界的經濟權益引入鏈上。此前,DigiFT 發行的 Diners Club Debt Security Token 就是其中一個案例。其發行結構如下:

Diners Club International Ltd. 是 Discover Financial Services 旗下的直接銀行和支付服務公司,是美國金融服務領域中最知名的品牌之一。

Diners Club (Singapore) Pte Ltd. (DCS) 是 Diners Club International Ltd. 的特許經營實體,成立於 1973 年,是一家在新加坡註冊的有限責任私人公司,其主要業務是在新加坡以「Diners Club」品牌名義提供信用卡和借記卡服務。DCS 在 DigiFT 上發行了為期一個月的代幣化票據,作為其財務管理計劃的一次嘗試,採用了直接發行模型。

其中,DCS 為資產的發行方,發行的代幣即為其公司的票據。任何持有該代幣的使用者能夠在到期之後在 DCS 處贖回對應的資產。

資產支援模型 Asset-Backed Model

由於當前法律的不完善,並且鏈上資產非常有限的情況,不少專案也選擇採用資產支援模型進行發行。本質上,該類代幣是一個新的證券,來代表底層資產的經濟權益。資產發行方將資產發行和登記在區塊鏈以外的系統,由第三方購買資產後,按照對應的比例關係發行代幣,對手方風險為資產發行方(asset issuer)和代幣方(asset-backedtoken issuer)。

資產支援模型是目前比較常見的 RWA 模型,能夠將真實世界的收益引入鏈上,但會引入額外的風險,並且發行的代幣雖然能夠包含底層證券資產的經濟價值,但權益和真實的證券權益可能有所差異。

案例分析

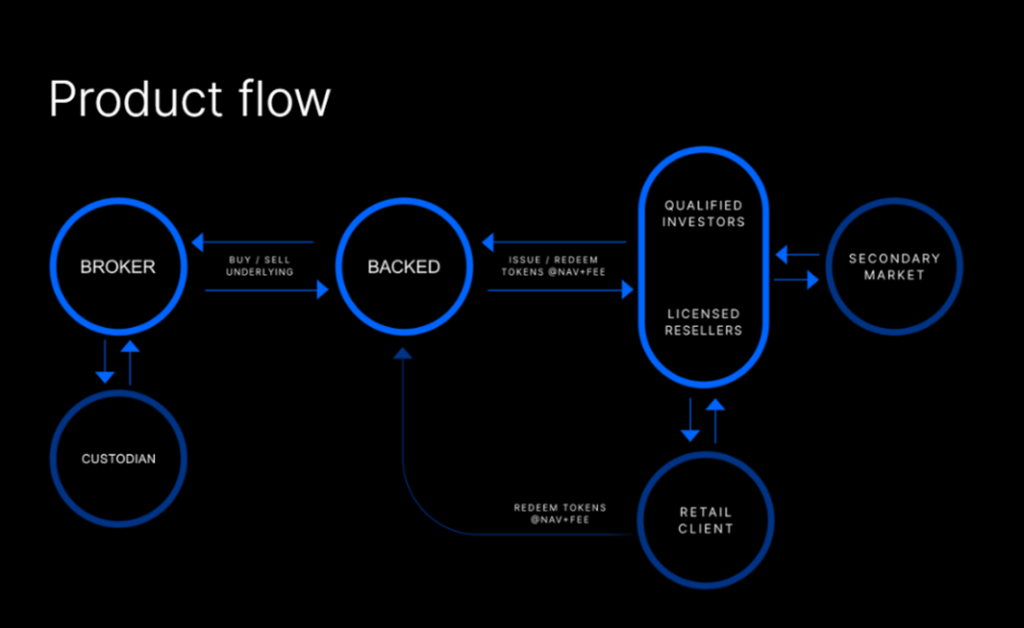

Backed Finance 是總部位於瑞士的受監管機構,在瑞士的 DLT 法案下,能夠將現實世界的證券通過包裝的形式上鏈,賦予代幣經濟權益。在資產支援模型的框架下,購買其代幣僅能獲得代幣對應的經濟權益,Backed Finance 在其法律檔案中也表明,其代幣化資產僅是追蹤底層資產價格的代幣,而不包含包括投票權等一系列傳統證券所擁有的權益。其發行結構如下:

Backed Finance 通過第三方機構買入對應的資產,在持牌的託管機構託管後,通過 Backed Finance 發行對應的代幣,每一個代幣通過鏈上鏈下的資料打通追蹤底層資產的價格,但不會涉及股票投票權等其他權益。目前其發行的資產包括如 Coinbase 股票,和 Blackrock iShares ETF 等資產。 其中資產發行方為底層資產對應的發行方,如 Coinbase 的股票,發行方即為 Coinbase,代幣發行方為 Backed Finance,在這裡就有至少兩層對手方風險,分別來自於 Coinbase 和 Backed Finance。Backed Finance 是典型的採用資產支援模型發行對應代幣的專案,其在法律檔案中也明確表明,該代幣僅僅追蹤底層資產的價格(tracker of the underlying),而並沒有持有證券的其他權益。

總結

直接發行模式發行的代幣即為底層資產,能夠為投資者提供直接的相關權益,是更健康的發行模式。由於當前的法律並不完善,且暫時沒有足夠的法院案例作為參考,採用直接發行的 RWA 資產法律風險較大。資產支援模型則是信任反射資產的代幣發行方。這種模型有非常高的信任成本,專案方通過各種形式,比如獲取牌照,採用預言機做儲備證明,定期公開銀行帳目等,提高自己的信任度。若有完整的法律檔案、完善的運作流程和足夠的資訊披露,資產支援模型發行的代幣也能給投資者相對完整的權益,並且有相對較高的靈活性。但資產包裝模型是在現有框架下的「繞路」,我們更期待直接發行模型的大規模應用。

在過去的數百年時間,金融證券從紙質證券到電子化證券。但區塊鏈作為新的金融記帳工具,我們相信未來會有更完善的法律和相關基礎設施,將證券代幣化,來進一步提高效率和降低成本。