在 LUNA 崩盤之後,整體穩定幣供應量正在經歷嚴重的流出,但穩定幣龍頭 USDT 卻實現了增長,市佔率增長了 20%,另一方面,穩定幣 USDC 在矽谷銀行倒閉風波中,流通量已降至 300 億,本文詳解在幣圈中穩定幣與銀行之間的關係為何。本文源自 Steven Kelly 在 Without Warning 平台所發表文章《Stablecoins Deliver on Their Promise: Disrupting Banks》,由 Block Unicorn 編譯及撰稿。

(前情提要:Fed金融報告:市場存在大量流動性風險,穩定幣仍易受擠兌衝擊)

(背景補充:Tether單季大賺7億鎂!詳解穩定幣USDT的營收煉金術)

市值排名第二的穩定幣 USD Coin 在三月份得到了政府的救援,證明了它確實有能力與銀行競爭。

穩定幣也可能遭遇銀行危機

由 Circle 發行的 USD Coin(USDC)長久以來一直是穩定幣中的 「好人」—— 在市值上僅次於那些時常陷入困境的 Tether。Circle 的模式基於投資現金和短期國債,並提供透明的揭露。這也是國會試圖通過穩定幣立法時所採用的基本模式,但這並不明智。

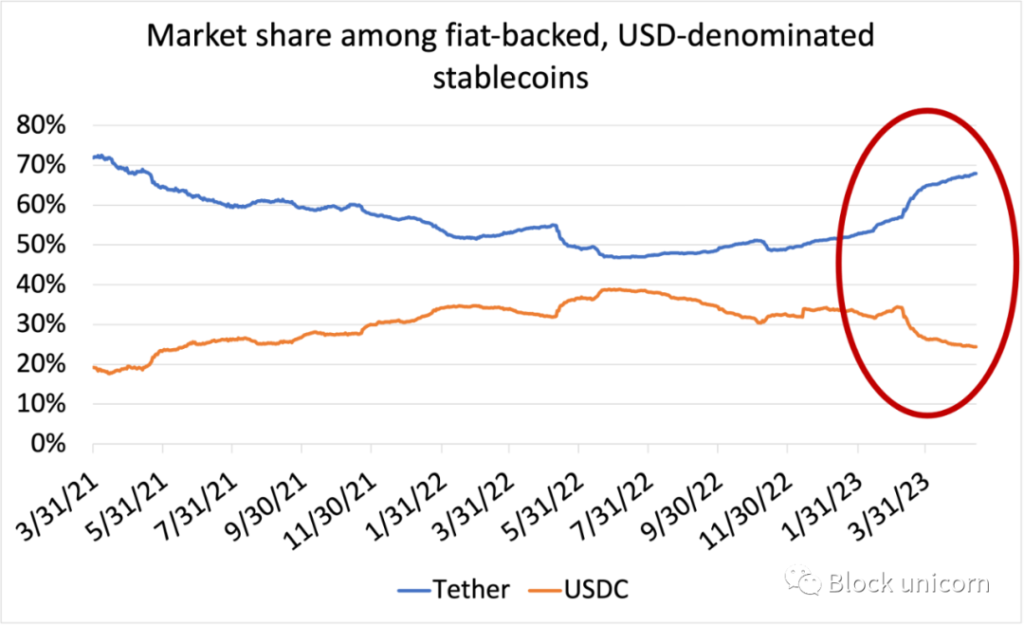

這種結構在一段時間內對 Circle 非常有效。儘管 Tether 擁有先發優勢和其他優勢,但 Circle 幾乎在市值上迎頭趕上。在 2022 年 5 月 Terra/Luna 崩潰的時候,Tether 在以美元為基礎的穩定幣市場份額下降到了不到一半,而 Circle 的市場份額幾乎達到了 40%。

如 Circle 在去年七月 「信任與透明度」 系列部落格中所寫(所有重點我都已經標出):

「將 Circle 與那些採用部分儲備模式的信託或銀行進行比較,就像是拿蘋果和橙子比較(兩個本質不一樣的東西,無法比較的意思)。我們不會把 USDC 的儲備借給任何人,Circle 發行的 USDC 是一種全額儲備的美元數位貨幣。與銀行、交易所或不受監管的機構不同,Circle 不能把 USDC 的儲備借出去……」

這是 Circle 在公眾輿論場和華盛頓特區都反覆強調的一個觀點。

正如 Circle 執行長傑里米・阿萊爾(Jeremy Allaire)在國會作證時所說:

完全儲備的數位貨幣模型,如 USDC,其中 100% 的資產都是以現金和短期美國國債等高質量流動資產的形式完全儲備的,這與銀行存款並不相同。銀行存款是銀行接收存款並再抵押和貸款的過程。

對於穩定幣持有者來說,這聽起來很棒!客戶的錢被完全存在安全的地方,他們的錢標記有客戶的名字,也可以輕鬆取出使用,短期國債的風險投資不會讓客戶面臨資金損失風險。

那麼,作為一個非銀行機構,如何能達到這種安全性呢?答案是 「現金」(也就是銀行存款)和短期國債。這些短期國債包括貨幣市場基金份額,以及與銀行和其他可能持有長期國債的機構進行的、由國債支援的回購協議。此外,這些資產的透明揭露也是必要的,這樣市場才能對這些資產產生信任。(要防止穩定幣的不穩定,透明度、揭露和第三方驗證是關鍵,對吧?)

好的,讓我們來看看 Circle 在 2023 年 2 月的揭露情況:

截至報告日,Circle 的現金存在以下美國監管的金融機構:紐約銀行、梅隆公民信託銀行、客戶銀行、紐約商業銀行、北卡羅萊納州 Flagstar 銀行的分支機構、Signature Bank (簽名銀行)、矽谷銀行、Silvergate Bank。

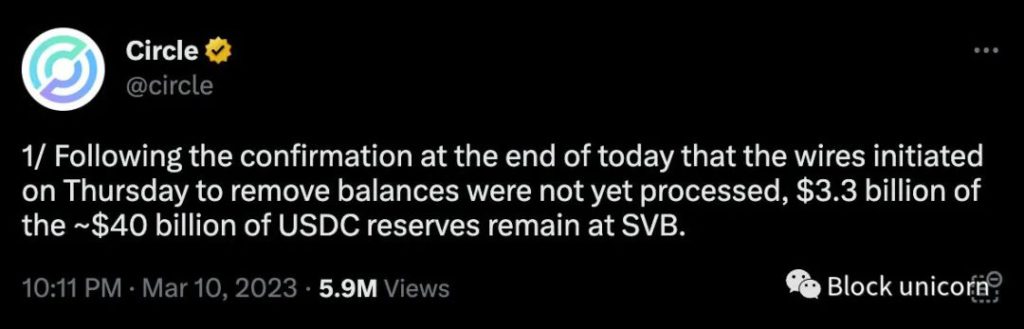

因此,在三月份的三天時間裡,「全額儲備」 的 USDC 的支援資產變成了一份令人豔羨的困境信貸投資者的投資組合。因此,USDC 本身也是如此。在上述揭露(透明度!)的重壓下,USDC 開始下跌,當 Circle 揭露實際上有 33 億美元卡在 SVB 中,儘管試圖提現,但 USDC 的價值下跌得更為嚴重:

那個週末,USDC 的交易價格低於 0.9 美元 —— 直到政府宣佈將支援那些破產銀行的無保險存款:

「我們不會借出儲備資金 」 這種說辭一直是荒謬的,而現在 USDC 經歷了一次為期 48 小時的演練,進一步明確了這一點。要真正做到 「 全額儲備 」,就是要將所有儲備存放在中央銀行。

否則,聲稱某個少於全額儲備的東西是 「全額儲備」 是極其誤導的。銀行中的未經保險美元(USDC 可能至少需要其中一部分,並且無論如何,都有大量的這種美元)是對這些銀行的貸款,因為它們是連線區塊鏈系統的數位貨幣轉換為傳統貨幣的作用,是連線傳統金融系統和數位貨幣系統的重要橋樑。Circle 正在發行需求負債並進行風險貸款,所以它就是一家銀行:

在三月份,對其資產簿的透明度導致負債(銀行使用者存款或是 USDC 體量越大,意味著負債越大,因為這些資金需要兌付給客戶,所以是負債)流失,儘管最終沒有面臨任何損失,但這表明它是一家銀行。而相對有更高風險,但巧妙地降低了透明度的 Tether 在三月份重新奪回了大量市場份額,所以它也是一家銀行:

所以關於如何使 「穩定幣支付」 穩定的新興共識仍然不穩定。但是,從金融穩定的角度來看,USDC 的價值下跌並不是最重要的。這個故事的重要部分是,當 Circle 得知銀行的壞訊息後,試圖從該銀行提取 33 億美元。

穩定幣,不穩定的存款

雖然在這種情況下,33 億美元的資金並不能改變 SVB 的命運,但可以很容易地想像一種情況,穩定幣代表其持有者執行時,會對系統重要的交易對手造成壓力。如果 Circle 成功將資金取出,這對穩定幣持有者來說是好事,但可能以系統穩定為代價。

在 3 月 6 日至 3 月 31 日期間,Circle 從銀行系統中撤出了約 80 億美元用於支援 USDC 的存款。從巨集觀角度來看,80 億美元並不算什麼。但對於某些特定的銀行來說,這可能意味著一切;當銀行處於生存模式時,必須有人扮演邊際交易對手的角色。

在第一季度,Tether 將約 50 億美元的存款轉移出來,轉而進行回購協議交易,這與銀行市場的更廣泛趨勢相一致。即使這些資金最終回到了完全相同的借款人手中,成本也會增加,而且可能會出現一些暫時的中斷。更有可能的是,某些人失去了融資來源。

但是,這難道不是壞借款人(也就是銀行)的過錯,而不是穩定幣履行受託義務的過錯嗎?畢竟,持有者在 3 月份贖回了約 25% 的未償還 USDC 穩定幣,超過了 100 億美元!Circle 必須具備流動性來滿足這些義務。

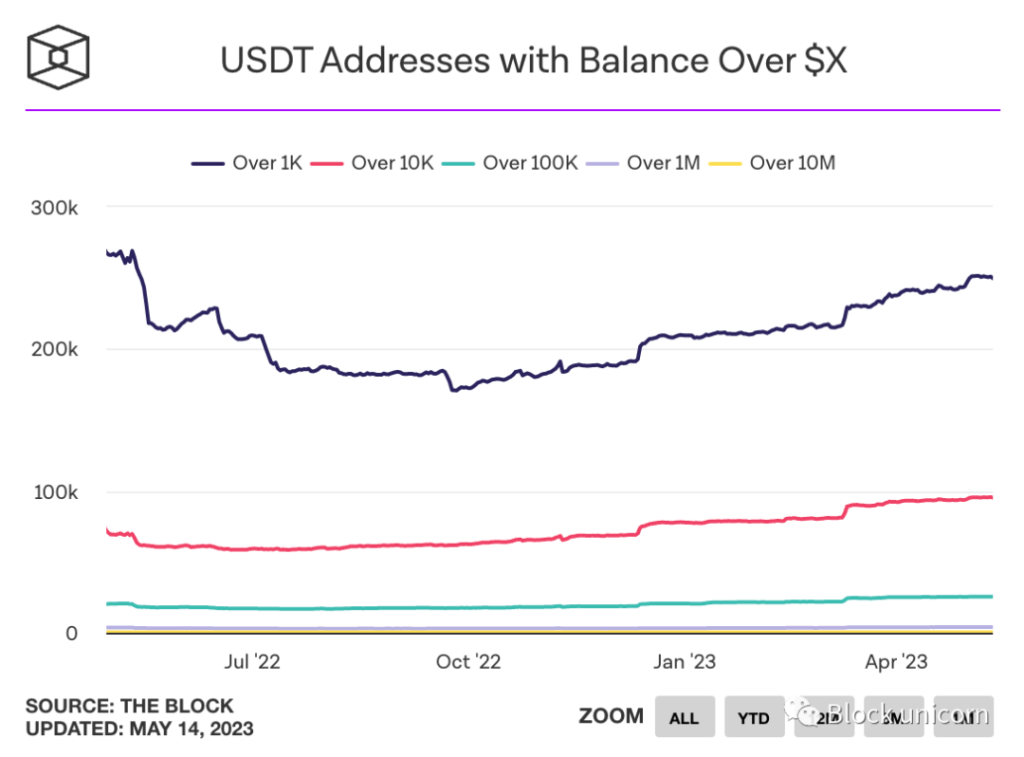

然而,非銀行穩定幣的存在正通過進入中介鏈條增加了系統脆弱性。區塊鏈資料顯示,大多數 Tether(USDT)和 USDC 的持有者持有的金額通常應該在聯邦存款保險公司(FDIC)的保險範圍內:

因此,如果你將非銀行穩定幣排除在中介鏈條之外(或要求它們成為銀行),你只剩下在銀行系統中的有粘性、受保險的存款人。

也就是說,為了為客戶提供加密貨幣服務,非銀行穩定幣實際上是在聚集受保險存款,並將其轉化為未受保險的存款和其他批發融資。而這些融資在出現問題的第一個跡像時就有履行受託義務的風險。如果穩定幣真的是像國會所說的那樣 「支付穩定幣」,那它們應該只是一種支付技術,並且存在於銀行系統的存款帳簿之下。非銀行穩定幣可以為自己實現安全性,但同時也會給整個系統帶來風險。