曾管理 690 億美金 ETF 的傳統機構 VanEck 預測在 2030 年,一顆以太坊價值為 11,800 美金。本報告由 VanEck 資產研究負責人 Matthew Sigel 和 高級分析師 Patrick Bush 撰寫,標題為《2030 以太坊價格預測 11,800 美金》,由動區編譯、整理。

(前情提要:拜登 麥卡錫敲定美債協議》比特幣突破 2.8 萬、以太坊攀高 1920 美元)

(背景補充:MEV揭祕:以太坊「最大可提取價值」產業利益的陰暗面)

位於美國紐約市的資產管理公司 VanEck 成立於 1955 年,是全球領先的投資管理公司之一,基本上各種資產類別中都有涉足,包括股票、債券、大宗商品、黃金、新興市場等,曾在 2020 年管理約 690 億美金的 ETF。

以下報告開始》

ETH 將成美國國債的競爭對手

鑒於以太坊最近的硬分叉,該分叉允許用戶提取鎖倉的以太幣(ETH),我們認為這將成為美國國債的一個重要競爭對手,我們使用一種更嚴謹的估值模型重新評估了以太坊。

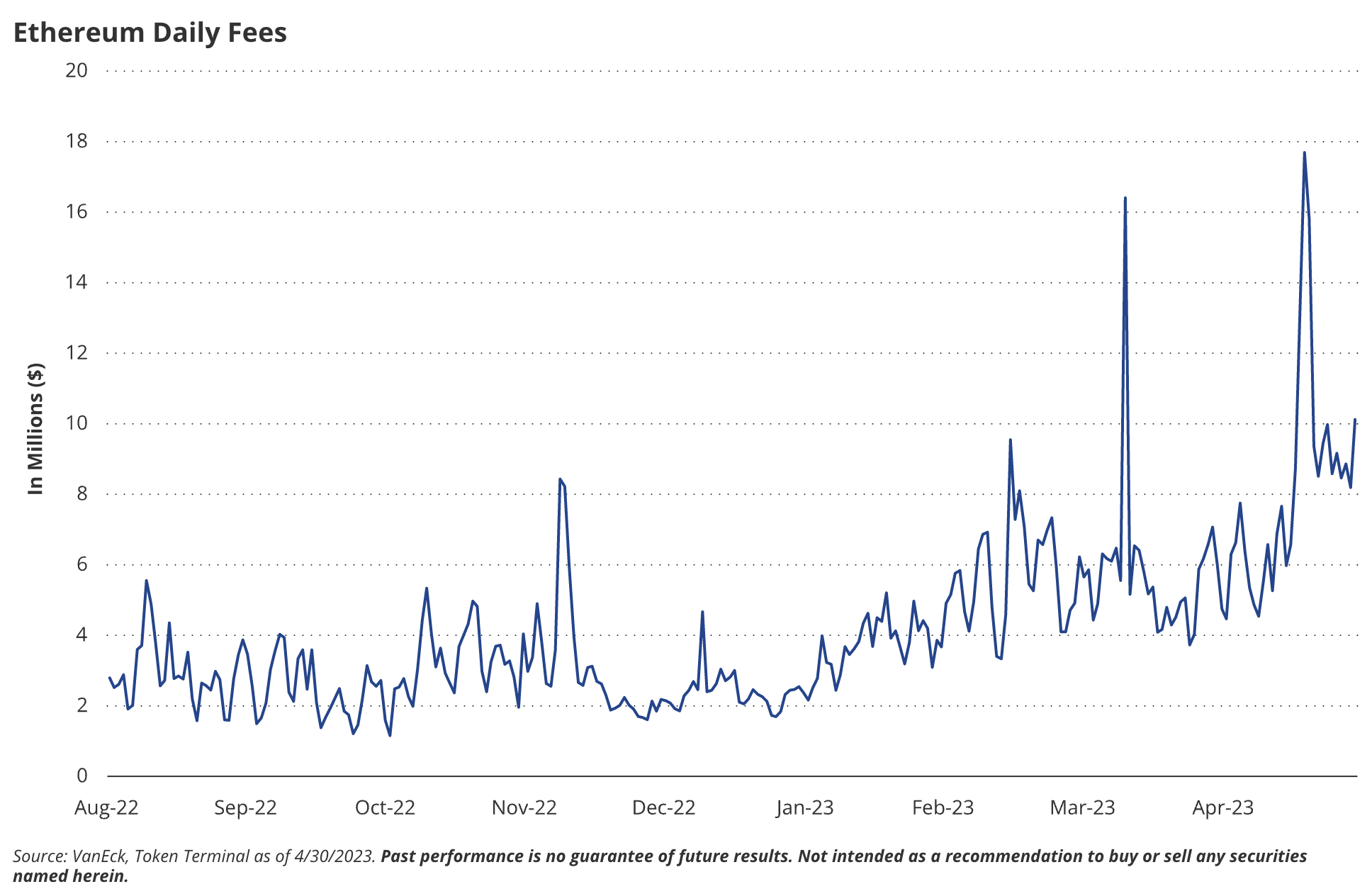

根據我們的估計,以太坊網路收入將從每年 26 億美元增長到 2030 年的 510 億美元。

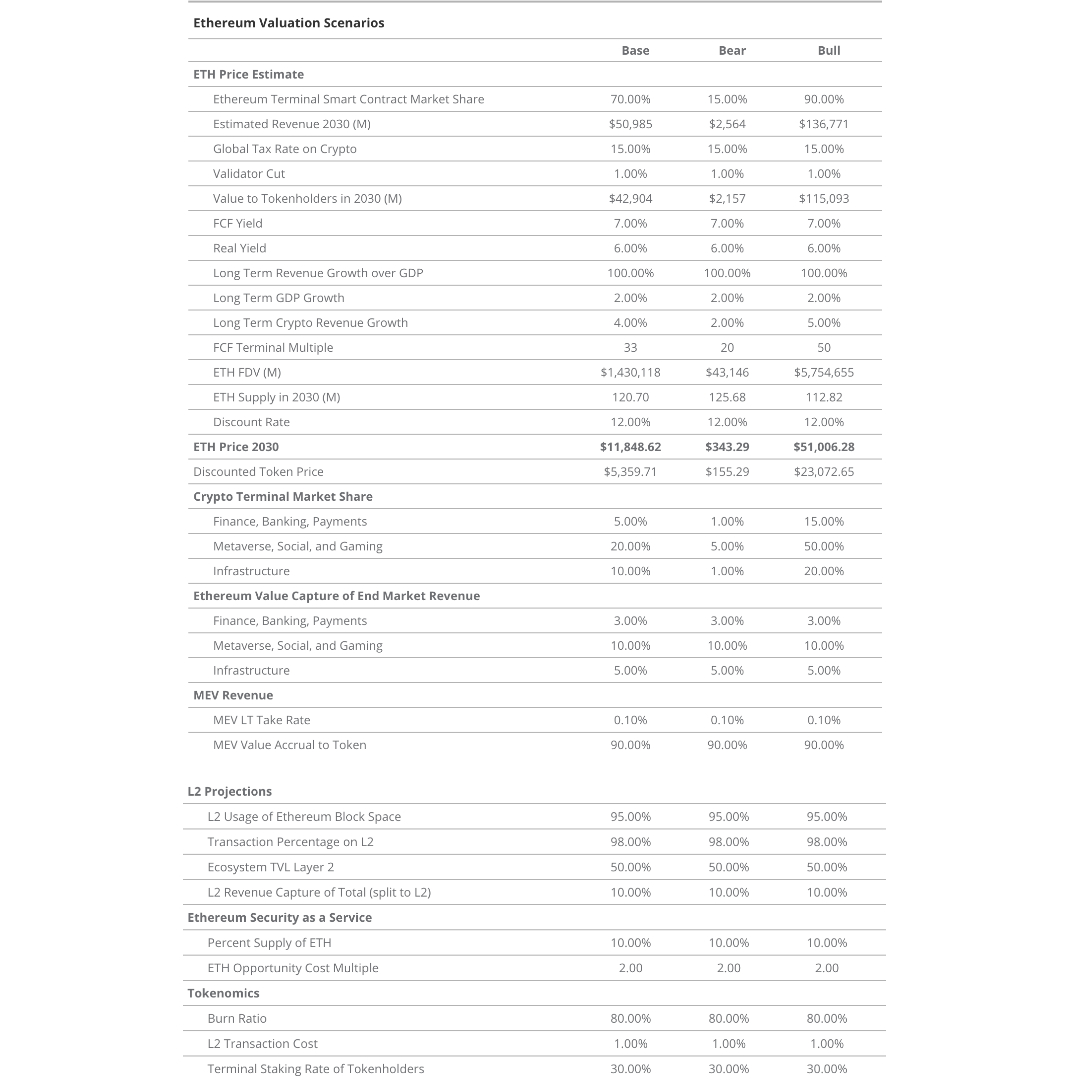

假設以太坊在智能合約協議中佔有 70% 的市場份額,這意味著 2030 年代價格將達到 11,800 美元,我們以以太坊最近的波動率推導出的 12% 資本成本將其折現為今天的 5,300 美元。

這種分析提供了以太坊的明確估值方法,考慮了交易手續費、MEV(最大化可執行價值)和「以安全作為服務」。我們評估了以太坊在關鍵行業中的市場份額和其在不斷演變的加密貨幣格局中作為價值儲存資產的潛力。

以太坊估值方法:現金流預測和 FDV 計算

我們通過估計到 2030 年 4 月 30 日結束的一年的現金流量來評估以太坊的價值。我們預測以太坊的收入,扣除全球稅率和驗證者的收入份額,得出一個現金流量數字。

然後,我們利用多個估計值,把長期預測的現金流量收益率(7%)減去長期加密貨幣增長率(4%)。然後,我們得出 2030 年的全稀釋估值(FDV),將總數除以預期流通中的代幣數量,然後將結果以 12%的折現率折現到 2023 年 4 月 20日。

宏觀看以太坊商業模式:數位商場、驗證者和鏈上商業

為了正確理解我們對以太坊的估值方法,首先需要了解以太坊是什麼、它是如何運作的以及它的價值所在。

把以太坊想像成數位商場

最基本的層面上,可以將以太坊想像成一個存在於網路上的商場,為網路商業提供一個安全的場所。用戶通過錢包在以太坊的商場內進行交互,以太坊的商場是由一批批智能合約代碼組成。

以太坊軟體確定了商場的結構和規則,而驗證者則確保這些規則得到遵守,保護商場的安全,並維護商場內發生的所有經濟事件的帳簿紀錄。以太坊通過向用戶收取費用來分配商場內有限的空間,以進行商業活動和價值交換。

驗證者角色

運行以太坊軟體的計算機稱為驗證者,它們會獲得通膨獎勵以及由在以太坊上進行活動的用戶支付的一部分費用。

為了在鏈上執行價值交換或與鏈上業務進行互動,用戶需要支付給以太坊的費用。這些費用與以太坊網路上的計算強度和計算需求相關。有趣的是,與大多數企業不同,企業需要支付租金、電費等開支,而用戶直接通過交易支付與鏈上業務互動的開銷給以太坊作為鏈上業務的主辦方和首要供應商。

因此,用戶通過交易支付鏈上業務的主辦成本和以太坊計算的成本,代表鏈上業務支付了其運營成本。

鏈上商業

在以太坊上做任何事情,使用以太坊的用戶必須使用 ETH 代幣。此外,驗證者必須提供以ETH形式的價值作為對他們的誠實的擔保。如果驗證者作弊,ETH 將被沒收。

考慮到 ETH 代幣是支付驗證者(他們出售ETH以支付成本)的貨幣,這將需求與供應聯繫在一起 – 以太坊用戶購買代幣來使用以太坊,以太坊驗證者出售代幣以「供應」以太坊。「供應」以太坊意味著什麼?本質上,它意味著參與以太坊的共識機制,驗證價值轉移,允許部署智能合約代碼,或啟用對以太坊軟件的調用。

所有的業務邏輯和資產交換都作為帳本記錄在區塊中。區塊只是以太坊計算機完成的「待辦事項清單」,每十二秒執行一次。用戶通過支付基本費用和優先費用來使其操作被包含在區塊中。如果對以太坊的「待辦事項清單」有很大的需求,用戶可以增加優先費用,稱為「小費」,以確保他們的請求得到滿足。

此外,以太坊創建了一個市場,用於拍賣在每個以太坊區塊交易的排序機制。這是因為在交易排序方面存在巨大的價值。這兩個活動目前代表著以太坊的核心業務 – 出售區塊空間和出售他人訂購該空間的權利。簡言之,以太坊出售安全、不可變的區塊空間,促進網路商業。

以太坊收入:探討交易費用、MEV和安全作為服務

交易費用

由於以太坊實際上不是一家企業,我們將收入定義為在以太坊的核心業務中使用代幣的活動,即通過銷售區塊空間提供不可變、去中心化的計算。因此,我們將交易費用(包括基本費用和小費)視為收入項目。其他分析師只計算基本費用,因為它會被銷毀,影響到所有以太幣持有者,而忽略小費,因為小費只支付給每個領導的驗證者。

在他們的構想中,只有在驗證者上抵押的以太幣才能獲得小費。然而,我們既計算小費又計算基本費用,因為它們都反映了與銷售區塊空間相關的以太坊經濟活動。因此,這些行為的經濟價值會流向以太坊作為一家企業。

此外,我們從基本費用中減去被銷毀的以太幣,並從減少的供應總量中得出代幣價值。誠然,與我們分析的其他組成部分不同,以太幣的使用情況對今天的代幣估值通過總代幣供應減少產生了重大影響。此外,我們不將通膨性安全發行視為收入項目,因為它與外部實體購買區塊空間沒有直接關係。

MEV

我們不僅承認系統的交易費用,還將 MEV 作為以太幣的收入項目予以確認。例如,像 Flashbots 這樣的實體將區塊空間拍賣給構建者,MEV 的一部分將累積給以太幣抵押者,由驗證者傳遞。與支付給驗證者的小費類似,我們還認為區塊構建費應包括在以太坊的收入計算中,因為它們是與銷售區塊空間相關的經濟活動。

安全即服務

在模型中,由於以太坊上的智能合約可編程性以及日益成熟的跨鏈消息傳遞技術,我們引入了一種新穎的收入項目,稱為「安全即服務」(SaaS)。

從概念上講,ETH 的價值可以在以太坊內部和外部用於保護應用程式、協議和生態系統。借助諸如 Eigenlayer 等項目,ETH 可以用於支持諸如 Oracles、Sequencers、Validators、橋接器、合同協議等實體,以及可能尚未被發現的新實體。

結果是,ETH 近似於像比特幣、Polkadot 的 DOT 和 Cosmos 的 ATOM 這樣的第 0 層資產。這些第 0 層資產可以用於支持和啟動新的區塊鏈。由於 ETH 是一種持有資產,ETH 可以被鎖定在某個企業或協議的保證背後,以保證誠實行為。如果這種誠實被違反,可以扣押該價值以懲罰惡意或不負責任的一方,並/或對受影響的一方進行補償。這可以被視為一種履約保證金或抵押品,確保受損方能夠恢覆損失,而糟糕的行為者則為其惡意行為付出代價。

回過頭來看,這種業務類型依賴於以太幣作為代幣的價值,以及以太坊軟件的安全性和持久性。因此,由於以太坊的安全性可以被導出,參與 SaaS 的以太幣持有者應該以某個倍數獲得獎勵,該倍數是優先費用、小費、區塊構建費用和以太幣通膨性發行總和的乘積——以太幣持有者的機會成本乘以風險。這個倍數反映了將以太幣作為安全保障資產退出的平均安全風險和投資風險。

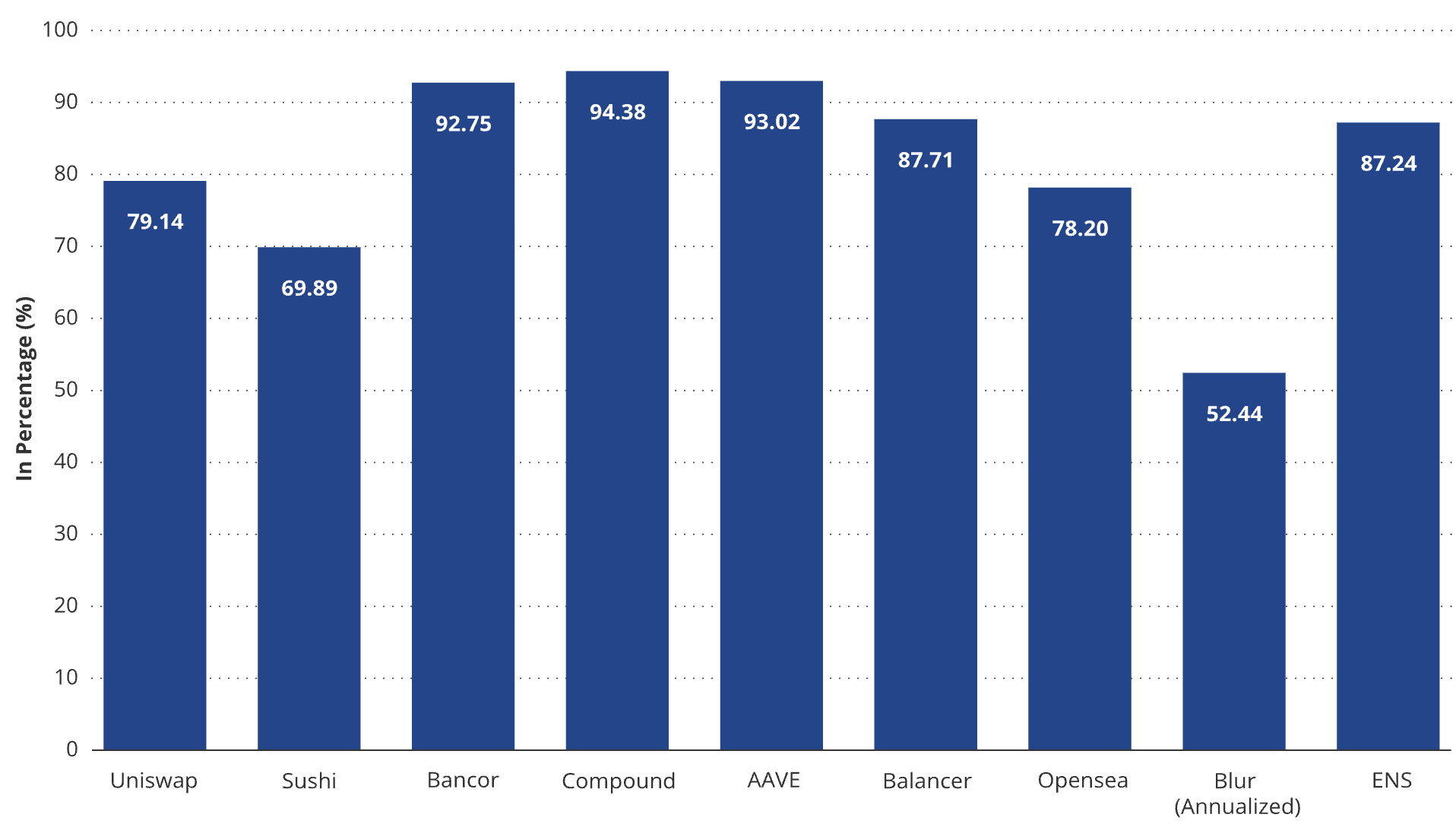

用戶支付的總費用中,鏈上業務利潤占比(年度)

從上圖可以推斷出,在過去的一年中,AAVE 用戶的平台和業務之間的平均成本分攤為 6.98% 歸屬於平台(以太坊),93.02% 歸屬於AAVE(應用程式及其出借人)。回到以太坊等智能合約平台的價值積累問題,我們認為隨著離鏈業務部署到鏈上以降低成本並尋求新的收入,這種關係將隨時間發生變化。在我們的模型中,我們假設應用程式的收費比例將根據最終市場的不同而在 90% 至 97% 之間變動,而以太坊在業務類別上的份額將在3%至10%之間變動。

我們認為近似計算這個收費比率是必要的,因為「交易收入」並不是描述未來區塊鏈價值獲取的理想機制。根據我們之前的論述,交易只是以太坊計算的「待辦事項」列表,而區塊鏈的許多使用方式並不能最好地描述為「交易」。對於智能合約區塊鏈(如以太坊),區塊空間是更適合衡量和描述所售產品的單位。

智能合約區塊鏈可以將區塊空間打包成「服務級別協議」提供給其他參與方,以保證某種現有或未來的計算或交易活動量。這種活動將創建覆雜、流動的區塊空間期貨市場,類似於商品期貨的動態。然而,為了保持與當前慣例一致,我們將堅持使用「交易收入」這個術語。

為了推斷未來以太坊供應的減少情況,我們從以往的以太坊銷毀/費用比率開始。我們採用了 80% 的銷毀交易費用比例。然後,我們估計了以太坊和 Layer 2 平台的交易成本平均值,其成本下降率約為60%。我們推測,L2平台的成本差異將是以太坊的 1/100。

之後,我們根據終端市場的月活躍用戶(MAU)和以太坊對這些用戶的占有率,計算出以太坊未來的月活躍用戶數。以太坊對這些月活躍用戶的占有率取決於以太坊對這些底層業務類別經濟活動的提取比率(在5%至20%之間,具體取決於終端市場)。

我們不會根據交易進行投影,然後從中推斷收入假設。我們只是假設以太坊的交易成本逐漸下降,並從基本費用銷毀中預測每年的銷毀數量。同樣,這個銷毀數量從以太坊的總流通供應中扣除,對代幣價值產生顯著影響,因為以太坊的全球市值分布在更少的代幣上。

MEV收入:探索交易排序、鏈上活動和長期預測

MEV被認為是區塊鏈中的「妖怪」,許多實體都在尋求阻止 MEV。實際上,MEV 可以受到限制,但無法被摧毀。我們認為MEV在長期內在確保區塊鏈安全性方面起著重要作用(支付驗證者和質押者),因為MEV具有巨大的價值。

它的持久性類似於超市的貨架空間,總會有更有價值的貨架空間(即“眼睛水平”的貨架),有人願意為了占據那個空間而付出代價,犧牲其他人的利益。同樣地,交易排序總是有價值的,並且通過將排序變現可以獲得巨大的價值。

由於 MEV 與鏈上活動高度相關,很難預測。對於我們的估計,我們假設 MEV 直接與托管在以太坊上的所有資產的價值相關。這給我們提供了一個保持價值在以太坊上的「管理費用」。

目前,我們估計過去一年,MEV的年度價值約為以太坊鏈上總鎖定價值(不是所有資產的價值)的約2.0%。從長遠來看,我們假設 MEV 占資產的比例將會減少,因為協議和應用程式會采取措施減少其影響,鏈上資產的周轉率下降,並且應用程式會向用戶返還一部分價值。

因此,我們預計 MEV 的占比將縮小至 0.15%。我們假設鏈上資產的總價值與區塊鏈上托管資產的總價值相關,並且這個價值是根據區塊鏈保留的 FBP 份額和以太坊的市場份額得出的。

L2結算動態:擴展解決方案、收入分配和未來利潤預測

由於 L2 結算代表了以太坊上執行交易的長期擴展解決方案,它被認為是未來以太坊最重要的業務線。

L2 結算代表了提交到以太坊的交易批次的項目。我們將結算收入預測為 L2 收入和「利潤」與將批次發送到以太坊的安全成本之間的利潤關系的函數。在我們的預測中,我們假設L2收入簡單地由 MEV 和交易收入組成,這兩者都是使用以太坊框架進行估計的。

然後,我們假設L2支付這些收入的一部分作為安全費用給以太坊。我們看到L2的「利潤率」在 15% 至 40% 之間波動,這取決於以太坊的燃氣成本。

從長遠來看,我們斷言大部分 L2 的收入仍將歸屬於以太坊,包括 L2 上的MEV。我們之所以這樣假設,是因為我們預計將會有數千個 L2 競爭以太坊的區塊空間和利潤。我們斷言 L2 的長期利潤率為 10%,而當前範圍為 15% 至 40%。這個估計顯然是任意的,但我們預計隨著數千個競爭鏈出現,競爭以太坊的區塊空間,L2的利潤將大幅縮小。

在價值分配方面,我們假設 98% 的交易在 L2 上執行,而 50% 的資產總價值儲存在 L2 上。我們斷言以太坊仍將托管生態系統一半的價值,因為某些資產和交易可能需要極高的安全性、可組合性和原子性水平。

以太坊的新興安全服務模式

我們將以太坊的 SaaS 業務定義為從導出 ETH 代幣價值用於支持外部生態系統、應用和協議而獲得的收入。這是一個蓬勃發展且難以預測的 ETH 使用案例。為了推測有多少 ETH 將被導出以獲取安全服務費用,我們查看當前和過去的跨鏈資產的例子。目前,從以太坊橋接到其他網路的 ETH 總比例為 0.47%,

而 AToM離 鏈總供應量約為 0.5%。過去,將比特幣封裝並導出到其他鏈上的比例高達 1.7%,在以太坊的橋接活動達到高峰時,超過 15% 的以太坊 USDC 供應量被橋接到鏈外。作為起點,我們假設將有 10% 的ETH用於提供鏈外安全,並且為了風險溢價,它應該獲得比鏈上的 ETH 高 2 倍的溢價。

以太坊價格和收入目標:基準、熊市和牛市情景

在我們的基準情景中,我們假設以太坊在截至 2030 年 4 月 30 日的年度收入達到 510 億美元。我們從總收入中扣除 1% 的驗證者費用和 15% 的全球稅率,得到以太坊的現金流為 429 億美元。假設自由現金流倍數為 33 倍,總供應量為 1.207 億個代幣,我們得出 2030 年的基準情景價格目標為每個代幣 11,848 美元。為了確定今天的估值,我們以 12% 的折現率對以太坊進行折現,儘管通過 CAPM 方法,我們找到的折現率為 8.74%。我們使用較高的折現率來反映對以太坊未來的不確定性增加。因此,我們在基準情景中得出的今天的折現價格為 5359.71 美元。

我們基於這樣一個觀點來做出這些估計:以太坊將成為主導的開源全球結算網路,承載著商業部門中那些最有潛力從將業務功能遷移到公共區塊鏈中獲益的大部分活動。在類似的智能合約平台組合中,我們假設擁有一系列認購期權,而主導平台可能占據大部分市場份額。